Пробой в трейдинге что это

Стратегии торговли “на пробой”

Многие трейдеры торгуют на пробоях. Это понятные и популярные сетапы. Более того, каждый хочет найти индикатор сильных уровней.

Выход цены за значение, которое до этого было непреодолимым и выступало надежной границей, дают возможность предположить, что на рынке возник некоторый дисбаланс, появилась сила и энергия, которые могут преодолеть барьер.

При этом, появляется вероятность, что котировки пойдут дальше в сторону пробития.

Пробой уровня поддержки и сопротивления является сильным сигналом о возможном зарождении или продолжении тенденции.

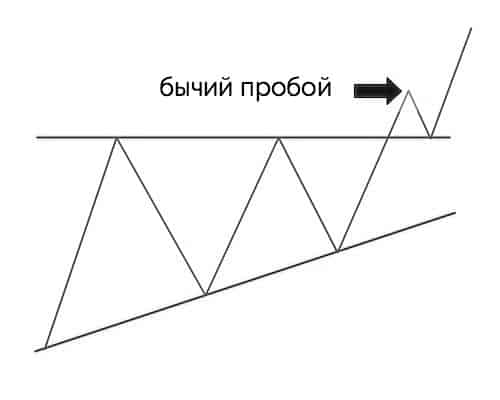

Пробой может быть бычьим, когда пробивается уровень сопротивления.

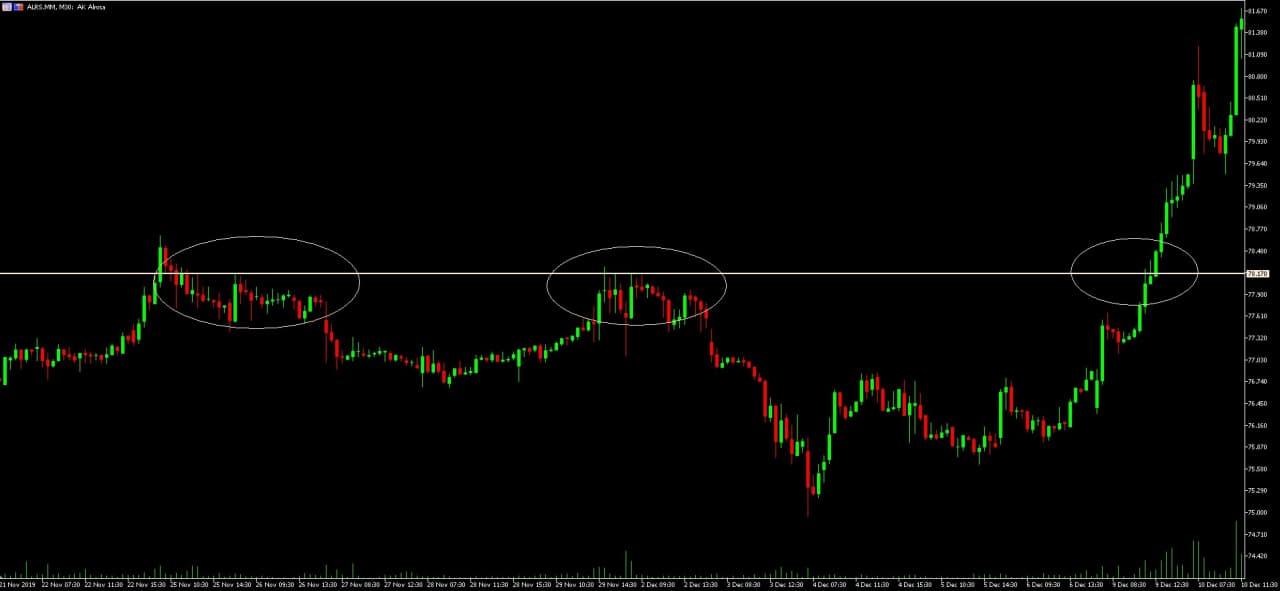

Бычья модель на графике USDRUB

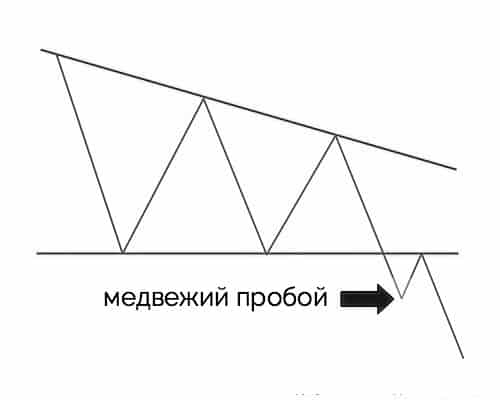

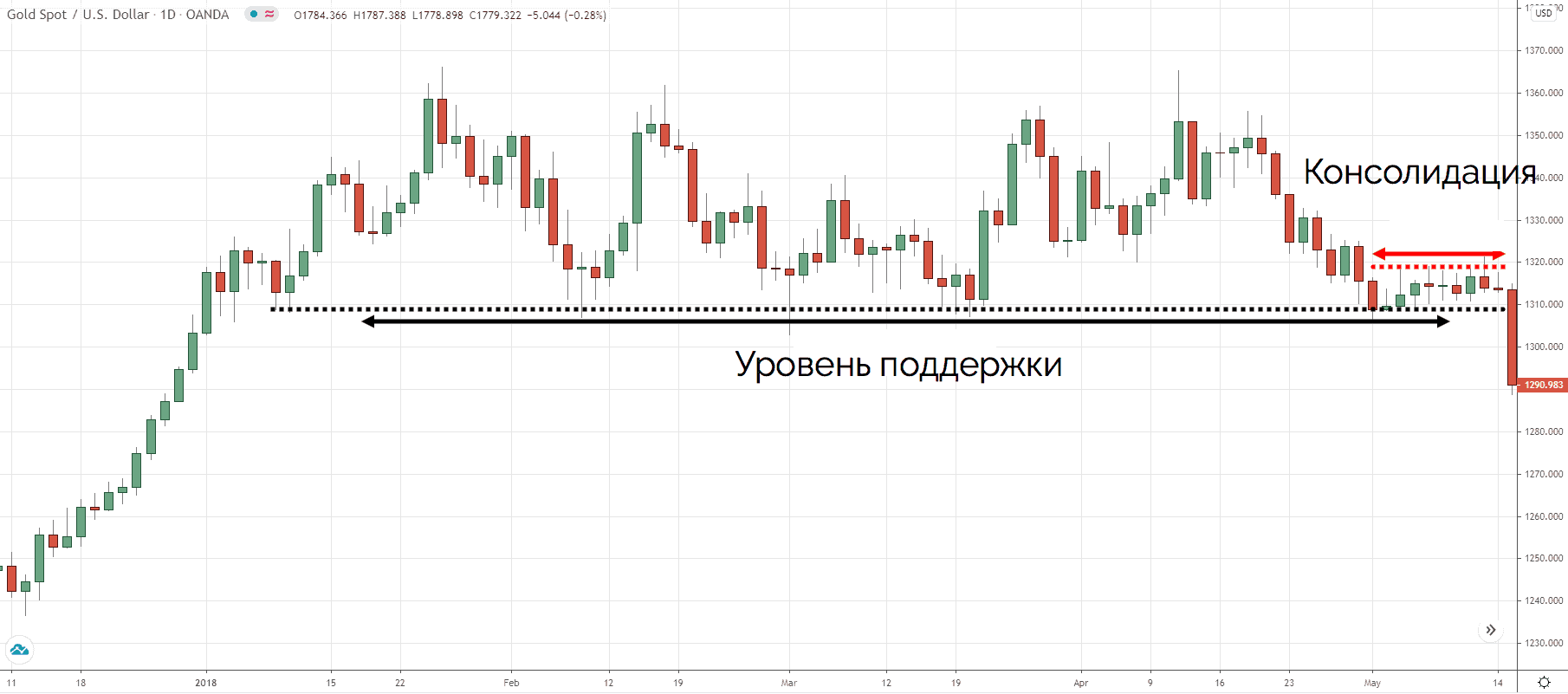

Или медвежьим, когда пробивается уровень поддержки.

Медвежья модель, GBPUSD

Пробойные стратегии наиболее эффективны при наличии тренда, когда после коррекции, возобновляется основное движение.

Как торговать пробой уровня?

Чтобы ответить на вопрос «как торговать пробой уровня?» необходимо определить, что является уровнем.

Наиболее часто трейдеры используют:

Каждый трейдер видит рынок по-своему.

Наиболее понятны и предсказуемы горизонтальные уровни. Они минимально зависят от субъективизма и полностью формализованы.

В сделках с акциями точность определения ключевого уровня очень важна и измеряется до цента.

Форекс трейдеры используют также трендовые линии и границы каналов.

На эту тему существуют сотни вариаций.

Если посмотреть в историю, то в основе большой части стратегий лежит пробой.

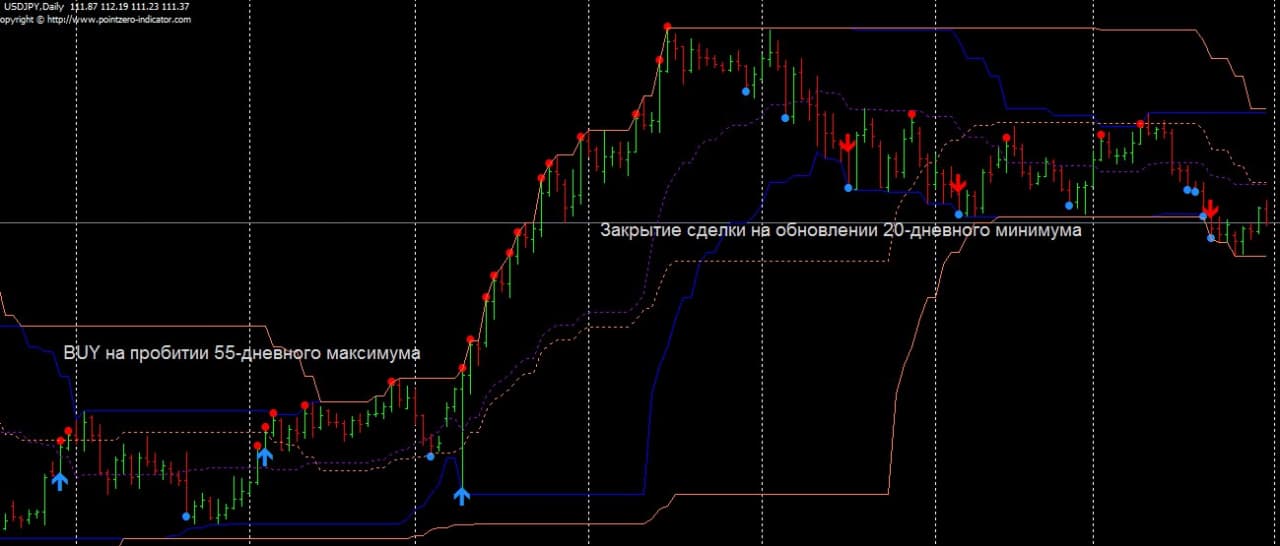

“Стратегия черепах” основана на пробитии 55-дневных и 20-дневных экстремумов.

Полосы Боллинджера — предназначены как для торговли внутри канала, так и при пересечении границ.

“Аллигатор” и фрактал Б. Вильямса формируют сигнал при пробитии скользящих средних разного периода и преодолении локальных экстремумов.

Если вернуться в еще более давнюю историю, то можно вспомнить Джесси Ливермора, который изучая ленту, обращал внимание на момент, когда цена выходила за границу определенного диапазона, и это становилось сигналом.

Форма разная, но, в итоге, суть происходящего сводится к одной и той же логике.

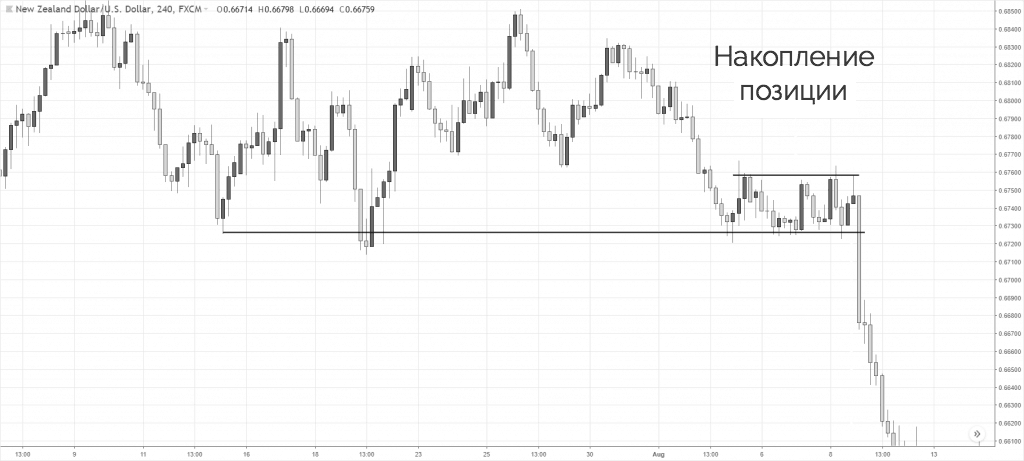

Или, при подходе к сильному уровню, цена “поджалась” под самую линию и движется в узком диапазоне — идет накопление позиции. Есть вероятность, что будет прорыв.

Поведение цены возле поддержки или сопротивления дает понимание того, чьи интересы преобладают на рынке и предположить дальнейшее развитие ситуации.

Пробой и закрытие бара за уровнем говорит о том, что рынок может продолжить движение в сторону пробоя. Это шанс поймать начало трендового движения и открыть сделку с минимальным и понятным риском. О том насколько важно минимизировать риски в торговле говорит профессиональный трейдер А.М. Герчик на своих семинарах “Трейдинг от А до Я”.

Вариантов много, смысл один

Самые сильные и значимые уровни идентифицируются на графиках старших таймфреймов — чаще всего на дневных.

Акция Алроса имеет сильный уровень на отметке 108,80 руб. — это исторический максимум. При очередном подходе к данной ценовой области, имеет смысл внимательно наблюдать за графиком. Если уровень не удержится, то это откроет путь к новым высотам.

Определение оптимального момента для открытия сделки происходит на меньших временных интервалах — чаще всего 5-минутных, но иногда используются и минутные графики.

Пробой происходит на сильном импульсе за счет срабатывания стоп заявок и фиксации позиций.

В случае с ALRS, сработала модель, когда цена присела на уровень, теперь как на поддержку, и, оттолкнувшись, ушла вверх. Это популярная пробойная модель, так как во время ретеста можно войти в сделку почти без риска, с “копеечным” стопом за ближайшим локальным минимумом.

Дальше, начинают присоединяться другие участники, что обеспечивает устойчивое движение в сторону пробоя.

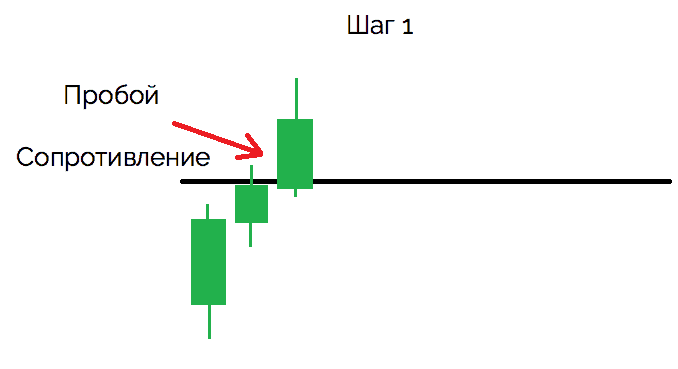

Важно, дождаться полноценного закрытия бара или свечи выше или ниже уровня.

Ордера на открытие сделки устанавливаются как можно ближе к уровню, это дает возможность минимально короткого стопа.

Пробой горизонтального уровня

Горизонтальный уровень может быть образован линией, соединяющие максимумы или минимумы в определенном временном диапазоне.

Это может быть психологический уровень на круглой цифре, например 100 или 50.

Это может быть цена, возле которой уже раньше происходил слом тенденции — котировки достигали максимума или минимума, разворачивались и тренд менял направление.

На 30-минутном графике видно, что при приближении к данной зоне, нарастают объемы. После пробития, цена уходит вверх.

Истинный пробой сопровождается объемами выше средних и, как правило, сильным импульсом, так как за линией сопротивления срабатывают стопы медведей и новые быки присоединяются к движению. Аналогично, за линией поддержки срабатывают стопы быков, на рынок выходят новые продавцы, что толкает котировки вниз.

В зонах консолидации часто можно идентифицировать такие фигуры как треугольник, флаг или вымпел. Такие формации, как правило, являются фигурами продолжения тренда и широко используются трейдерами, так как логически понятны.

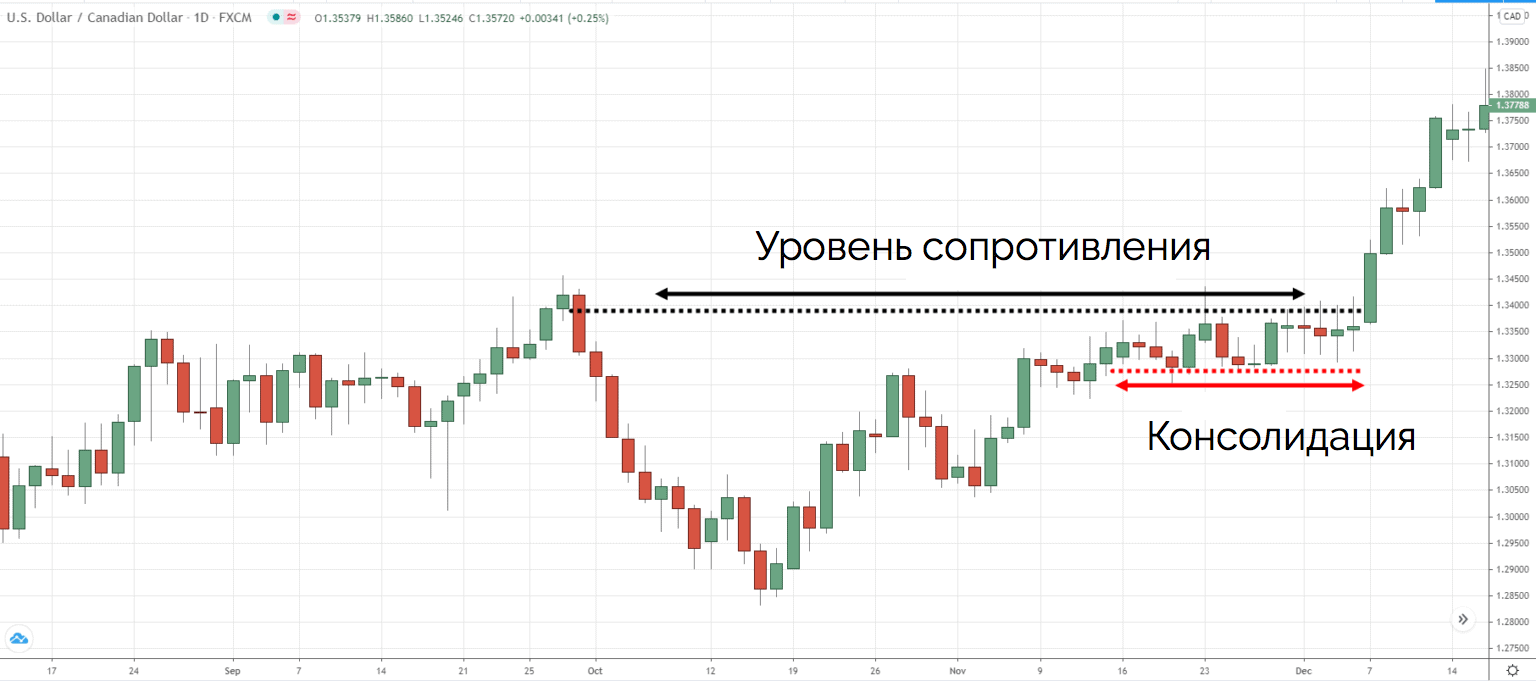

Выход из зоны консолидации и закрытие бара или свечи за внешней границей является сигналом.

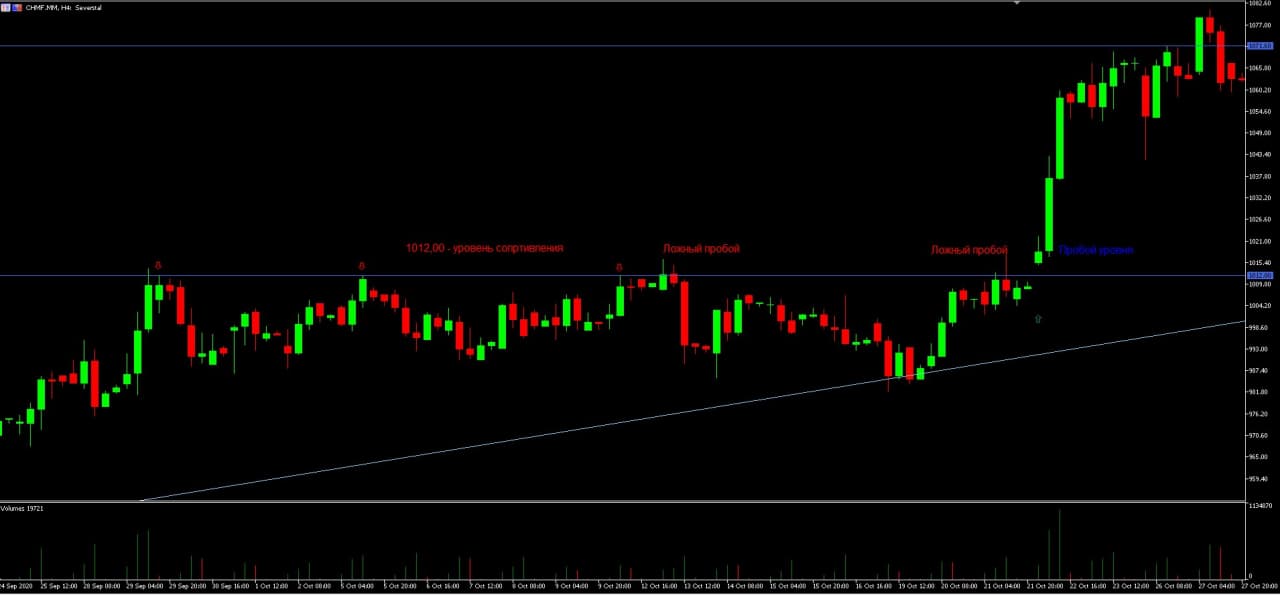

Дневной график CHMF

На 4-часовом графике цена три раза разворачивается ровно на отметке 1012,00, вероятно, здесь скопление лимитных ордеров.

Несколько раз формируется ложный пробой, но цена не уходит за нижнюю границу треугольника, что говорит о слабости продавцов.

Выход цены за данный уровень, сопровождается увеличенным объемом и дальше котировки резко уходят вверх.

Пробой, за которым начнется направленное трендовое движение, происходит на сильном импульсе. Рынку необходимо достаточно сил, чтобы преодолеть ценовой барьер, который ранее был устойчив и непреодолим.

Дневной график акций GM

Третий подход не вызвал сильного отката, как в предыдущей истории.

Пятиминутный таймфрейм GM

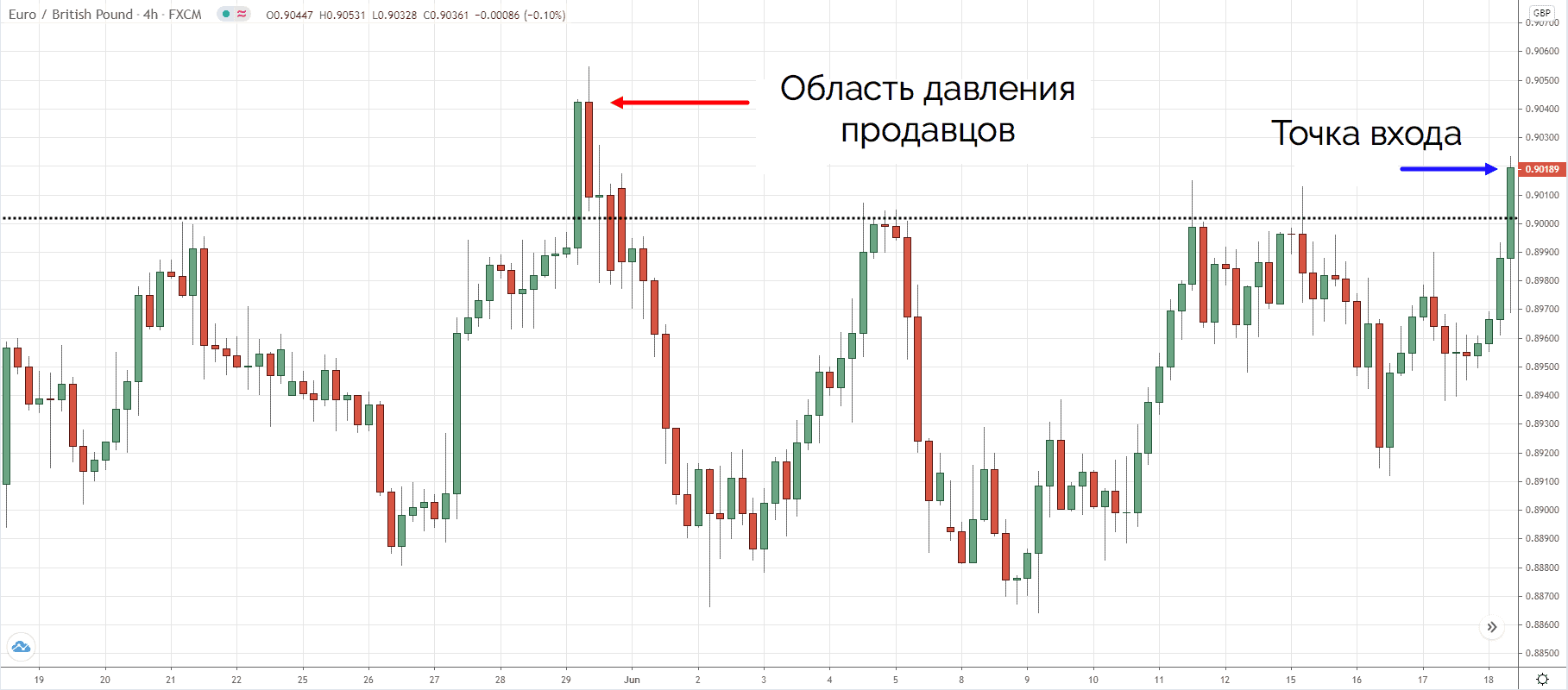

Пробойные стратегии на рынке Форекс

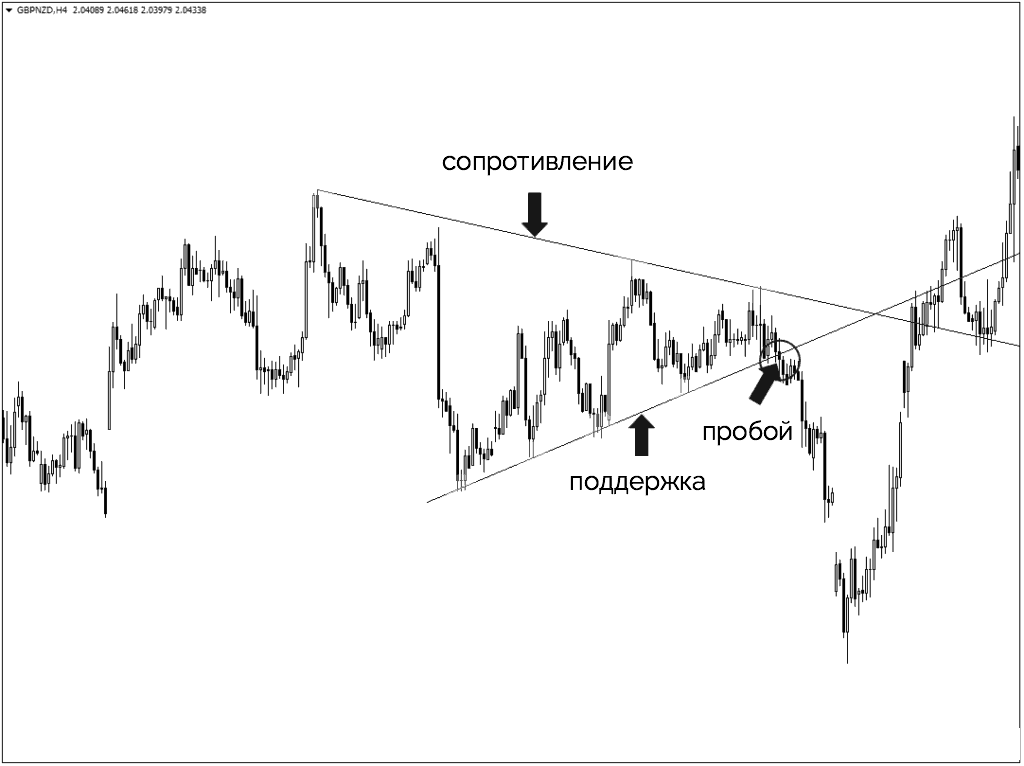

Пробой трендовой линии

Форекс торговля от уровней интересует даже новичков. Форекс трейдеры используют пробой линии тренда, как сигнал разворота, для открытия сделки в противоположном направлении.

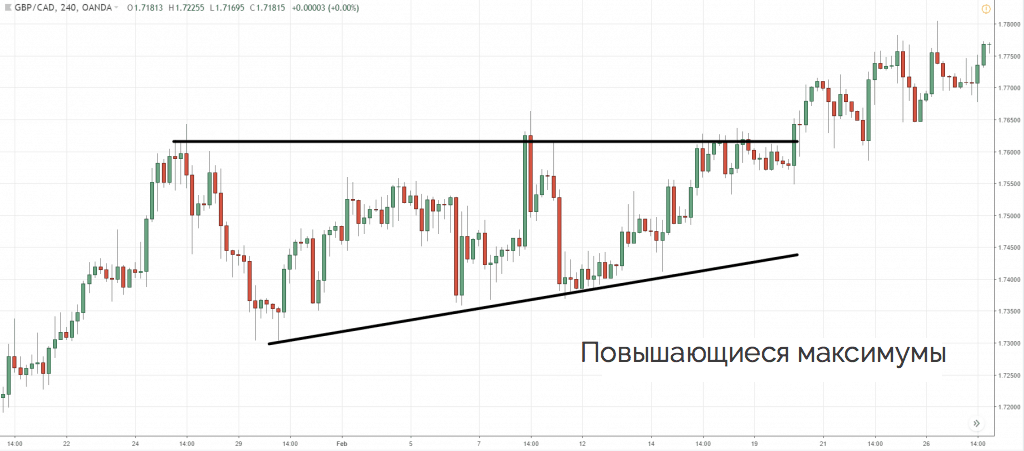

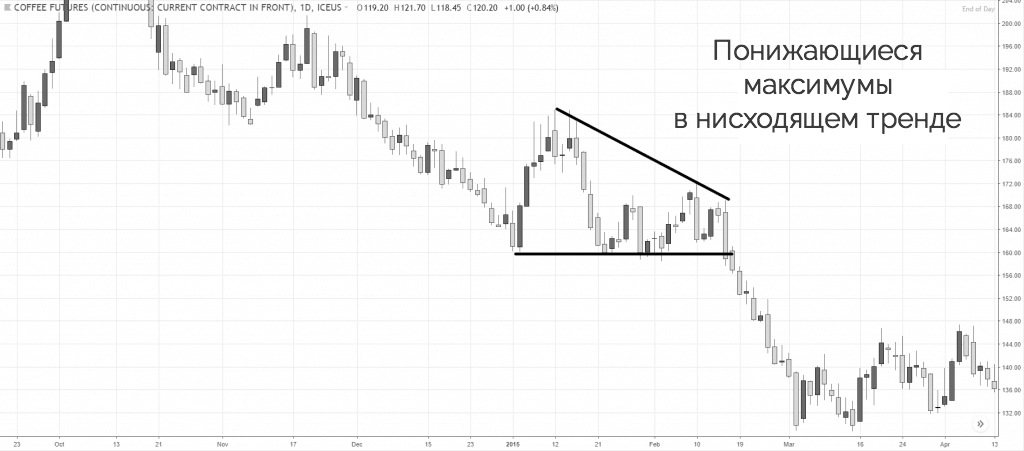

Трендовая линия на бычьем рынке проводится по растущим впадинам, а на медвежьем — по снижающимся пикам.

Пробой и закрепление цены за линией могут означать смену тенденции.

Пробой трендовой линии на медвежьем рынке, бычий сигнал, USDJPY, D

Пробой трендовой линии на бычьем рынке, медвежий сигнал, XAUUSD

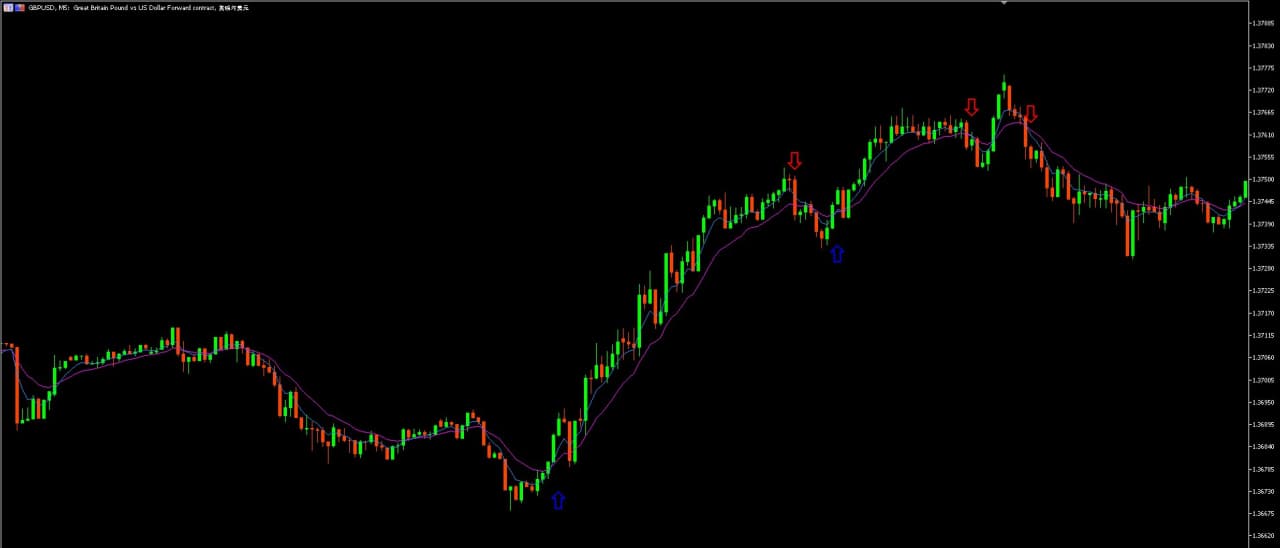

Пересечение скользящей средней

Форекс трейдеры рассматривают пересечение скользящей средней как вариант пробоя.

Скользящие показывают направление тренда, а пересечение и закрытие свечи за линией дает сигнал о возможном развороте и смене тенденции.

В краткосрочном варианте могут быть задействованы EMA разных периодов, например, EMA 5 и EMA 13.

Взаимное пересечение мувингов и пересечение и закрепление ценой выше или ниже линий дает сигнал для входа.

Стратегия используется на основных валютных парах на 5-минутном таймфрейме.

Возможны самые разнообразные комбинации скользящих для различных временных интервалов.

Подобная идея заложена в индикаторе “Аллигатор” Билла Вильямса.

Аллигатор — это комбинация трех сглаженных скользящих средних — SMMA 13, SMMA 8, SMMA 5.

Стратегия позволяет реализацию сделок с разной степенью риска — консервативного, умеренного и агрессивного и позволяет войти в рынок в самом начале трендового движения.

Аллигатор на графике USDJPY, D и три сигнала на вход

В классическом варианте данный индикатор дополняют фракталом. Тогда открывать сделки можно отложенными стоп-ордерами, которые устанавливаются на 1 пункт выше (ниже) фрактала; Sell-Stop устанавливается на 1 пункт ниже (выше) последнего фрактала в противоположном направлении.

Пробой границ канала

Цена на рынке движется не прямолинейно, а совершает некоторые колебательные движения в определенном диапазоне. Его границы представляют собой линии поддержки и сопротивления, формирующие канал. Цена отталкивается от одной границы и идет к противоположной.

Канальные стратегии сводятся к торговле или от границ при отбитии или “на пробой”.

Пробой границы и закрытие свечи за ней — сильнейший сигнал на продолжение движения.

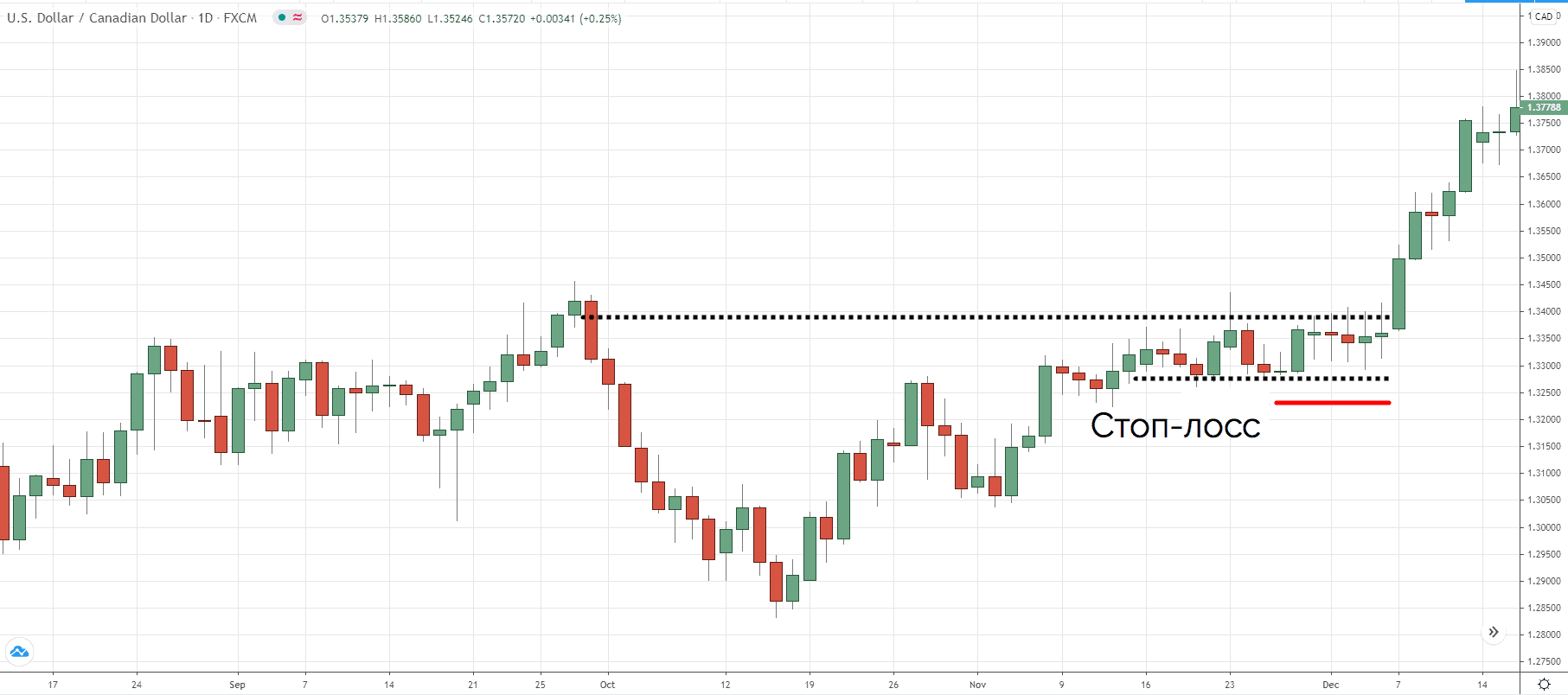

Пробой нижней границы горизонтального диапазона, USDCAD

Многие трейдеры используют индикатор Bollinger Bands, он остается актуальным и востребованным уже ни одно десятилетие.

Разработчики создали стратегию для торговли как внутри канала, так и при пробое. Индикатор базируется на том факте, что более 90% времени цена находится внутри канала и движется от одной границы к другой; выход и закрытие свечи за внешние границы является сильным сигналом для открытия сделки в сторону пробоя.

Пробой верхней границы Полос Боллинджера, AUDUSD

Это долгосрочная стратегия, основана пробоях 20-дневных или 55-дневных максимумов и минимумов.

Пробитие, хотя бы на один пункт, является сигналом для входа в рынок. В качестве индикатора используется Канал Дончиана, с настройками временного интервала 10 дней, 20 дней и 55 дней. Границы канала показывают уровни максимумов или минимумов соответствующего временного интервала.

Закрытие сделки — строго при выходе за экстремум предыдущего временного интервала, что позволяет забрать все трендовое движение по максимуму.

Стратегия для 20-дневного периода

Стратегия для 55-дневного периода

Выводы:

Пробойные стратегии позволяют войти в рынок в самом начале трендового движения.

Психологически не все трейдеры могут торговать пробой, так как приходится открывать сделку либо на максимуме, либо на минимуме.

Основам построения успешной стратегии, тонкостям понимания рынка уделяется большое внимание на семинаре А. М. Герчика “Живой семинар Активного трейдера”.

Пробой уровня – основа торговой стратегии

Любая стратегия строится на определенной торговой идее. Пробой уровня — торговая идея, суть которой — поймать движение в тот момент, когда цена преодолевает определенные ключевые уровни.

Пробойные системы могут рассматриваться, в первую очередь, как вариант краткосрочной торговли на колебаниях. То есть, основная задача трейдера — определить направление и потенциал текущего движения, не углубляясь в долгосрочные прогнозы.

Система основана на «психологии толпы». Обычно, когда происходит пробитие максимума предыдущего дня, большинство людей считает, что теперь движение цены будет восходящим и лучше покупать, чем продавать. И наоборот — все начинают продавать при пробитии минимума предыдущего дня. Именно поэтому многие трейдеры используют максимум и минимум предыдущего дня для выставления защитных стоп-лоссов. Так, если цены пересекают вниз минимум, нет смысла держать лонги: скорее всего, цена пойдет дальше, и убытки будут только нарастать.

Как построить систему на основе пробоя уровней

Если говорить обобщенно, то пробоем любого уровня принято считать закрытие торговой сессии выше максимума или ниже минимума торгового диапазона, в котором цена находилась в течение дня (если мы рассматриваем дневные интервалы). Именно закрытие дает нам повод сделать вывод о том, что на текущий момент желающих покупать (в случае пробоя вверх) значительно больше, чем желающих продавать.

В целом же, пробой уровня каждый определяет для себя сам в зависимости от целей, преследуемых в торговой системе.

Так, например, в высокочастотной краткосрочной торговле часто используется пробой по единственному касанию, то есть когда хотя бы одна сделка прошла по цене выше уровня сопротивления (или ниже уровня поддержки). В этом случае трейдеры надеются на то, что в самой ближайшей перспективе будут закрываться обратно направленные позиции, что даст небольшой импульс пробою и будет возможность закрыть небольшую «быструю» прибыль.

Открытие позиции

Пробой уровня дает нам сигнал на вход в позицию. Выбор точки входа может зависеть как от личных предпочтений человека, так и от специфики выбранного инструмента/рынка. Можно открывать позицию по рыночной цене «вручную», можно использовать заявки на автоматическое открытие по заданной цене. Все зависит от вас и вашего желания контролировать открытие каждой торговой сессии.

С другой стороны, различия в динамике цен на разные активы являются важным фактором при выборе непосредственно точки открытия сделки. Так, например, если по выбранной нами бумаге очень часто открытие дня происходит с гэпом, стоит учитывать этот фактор и указывать более дальнюю цену открытия. Тем самым, мы увеличиваем количество «входов», сокращая средний размер прибыли по ним.

Удержание и закрытие позиции

Так как большинство пробойных стратегий являются, по сути, краткосрочными (рассчитаны на быструю небольшую прибыль), очень важно определить момент выхода из позиции.

Чтобы проиллюстрировать особую важность корректного выхода из позиции, рассмотрим следующий пример:

Есть две системы: 1) мы совершаем 10 сделок в неделю, средняя прибыль по ним 100 пунктов; 2) мы открываем лишь 1 сделку в неделю и удерживаем позицию в надежде на среднюю прибыль в 1000 пунктов.

Если мы не будем закрывать сделки вовремя, торгуя по первой системе, то мы рискуем терять в среднем 10-20 пунктов от сделки. Это приведет к суммарным потерям 100-200 пунктов.

Если же мы упустим 10-20 пунктов со сделки, торгуя по второй системе, это практически не изменит наш итоговый финансовый результат.

Часто можно встретить ситуацию, когда в пробойной стратегии трейдеры используют выход «по цели», то есть Take Profit. Это позволяет застраховать себя от сильных разнонаправленных колебаний при пробое определенного уровня, который, впрочем, может оказаться и ложным. Устанавливая закрытие позиции чуть выше точки входа, мы практически гарантируем себе достижение нужного небольшого результата.

Тем не менее, сильное направленное движение (тренд) часто начинаются именно с пробоя ключевого уровня. Чтобы поучаствовать в этом движении, нам придется отказаться от практики «целевого выхода». Вместо этого оптимальным решением будет выставление плавающего стоп-лосса. То есть мы сознательно ограничиваем потенциальную прибыль в каждой сделке, чтобы иметь возможность заработать много, если после пробоя идет сильное движение без откатов.

Где еще использовать пробой уровней

Пробой может использоваться не только в торговле по горизонтальным уровням, но и при трендовой торговле в каналах. Когда на рынке присутствует восходящий тренд, развитие которого происходит в канале, пробитие нисходящей линии этого канала будет служить первым основным сигналом к завершению тенденции и возможной смене на противоположную. Поэтому если у вас накоплены длинные позиции, стоит подумать об их закрытии (как минимум, частичном).

Преимущества использования пробойных систем

Краткосрочная торговля на пробоях достаточно выгодна как с точки зрения финансового результата, так и в плане вашего обучения основам функционирования фондовго рынка и рыночных движений.

1. Пробойные системы учат вас делать трудные вещи — покупать на максимуме и продавать на минимуме на быстром рынке! Для большинства людей это кажется неестественным.

2. Они учат вас использовать стоп-лосс, основанный на управлении капиталом. Одна из главных причин неудач трейдеров в реальной торговле — отказ от закрытия позиции с убытком на основе правил управления капиталом.

3. Используя пробойные системы, мы учимся «следовать» за трендом. При этом мы учимся понимать природу его развития, когда большая масса людей определяет движение рынка в ту или иную сторону.

«За» и «против» пробойных систем

Помимо финансовых результатов (которые зависят, скорее, не от выбора системы, а от ее «правильной настройки»), любая система обладает рядом преимуществ и недостатков. Поэтому не надо думать, что какая-то стратегия будет для вас «Святым Граалем».

Лучшие пробои очень часто не дадут возможности входа на откате. Вы либо в игре, либо нет! Поэтому нужно быть готовым к очень частому нахождению «в рынке». Иначе вы рискуете пропустить сильное движение.

Иногда рынок открывается гэпом за пределами вашего начального уровня входа. В этом случае вы не должны «выдумывать» новые точки для входа — это неизбежно приведет к увеличению стоп-лосса и нарушению правил управления капиталом.

«Движения пилы» — неизбежный минус пробойного метода. Очень сильно может нервировать ситуация, когда рынок, находясь в «боковике», дает множество ложных пробоев, что приводит к череде мелко убыточных сделок. К этому надо быть готовым.

Чтобы «перетерпеть» все минусы, вы обязаны «доверять» числам. Если после ваших тестов, результаты за последние 3, 5, 10 лет показывают, что в итоге система дает хороший плюс, не надо бояться просидеть неделю, две или месяц с небольшим убытком.

Также не стоит забывать и о диверсификации — именно она позволит вам нейтрализовать «пилу» по отдельно взятому инструменты, отрасли или рынку.

БКС Экспресс

Последние новости

Рекомендованные новости

Главное за неделю. Скок-отскок

Итоги торгов. Еще одна неделя в минусе

Рынок нефти 2022. Сколько будет стоить баррель в новом году

Как зарабатывать на облигациях в период изменения ставок

Рынок США. Технологичные бумаги провалились

Банк России повысил ключевую ставку до 8,5%

Акции, которые обеспечат будущее вашим детям

В погоне за трендами. Роскосмос тянется к IPO?

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Пробой уровня: торгуем самые прибыльные сетапы

Вы торгуете пробой уровня? Если да, тогда вы знаете, что хорошая сделка на пробой может принести существенную прибыль. Однако торговля пробоев часто может оказаться убыточной.

К примеру, вы замечаете, что цена пробивает уровень сопротивления на больших бычьих свечах, поэтому не долго думая вы открываете сделку в лонг. Однако спустя некоторое время цена делает внезапный разворот на 180 градусов, и вы оказываетесь в минусе. Теперь вы, вероятно, задаетесь вопросом: «Какие сделки на пробой будут успешными, а какие нет, и можно ли заранее это определить?»

Когда вы занимаетесь трейдингом, вам нужно использовать все возможные шансы в свою пользу. Забудьте о попытке быть правым в 100% случаев. Это просто невозможно. Если вы торгуете с хорошим соотношением риска к прибыли, вы можете быть правы менее чем на половине своих сделок и при этом получать неплохую прибыль. Вы должны знать, как найти хорошую торговую возможность, и быть готовым выполнить свой торговый план.

В сегодняшней статье я постараюсь отетить на этот вопрос, а также рассказать про все, что связано с торговлей пробоев.

Что такое пробой уровня?

Пробой — это закрепление цены за каким-либо уровнем и дальнейшее движение в сторону пробоя. Но в вашей голове сразу должен возникнуть вопрос о закреплении цены, ведь всё-таки неопытному человеку трудно понять, что это такое. Но и тут ничего сложного тоже нет, закрепление — это закрытие свечи за уровнем.

Пробой может произойти на горизонтальном или наклонном уровне.

Мы видим трендовый рынок, который встретил сопротивление на горизонтальном уровне. После двух неудачных попыток цена совершает пробой уровня.

Пробои часто представляют собой причину повышенной волатильности на рынке. Ожидая пробоя ключевого уровня, мы можем использовать эту волатильность в нашу пользу и присоединиться к новому тренду в самом его начале.

Почему пробой уровня работает?

Представим такую картину: у нас на графике образовался сильный уровень сопротивления с множеством медведей, который цена никак не может пробить. Она делает несколько попыток, но все безуспешны до тех пор, пока к быкам не приходит подмога. Они одолевают медведей, а что делать дальше? Не отступать же, а наступать! И они продолжают отгонять врага к следующему сопротивлению, где всё повторяется.

У нас есть пробои, когда цена вырывается из определенного важного уровня. Когда вы посмотрите на движение цены на графике, вы заметите, что цены обычно имеют тенденцию двигаться в консолидациях и соответствовать определенным уровням.

Когда вы видите, что цена достигает уровня и быстро разворачивается, мы рассматриваем это как подсказку о силе уровня. Когда цена возвращается для повторного тестирования этого уровня, мы должны внимательно следить за движением цены и предвидеть возможный пробой.

Иногда вы можете видеть, как цена достигает одного и того же уровня несколько раз. Это означает, что определенный уровень может быть сильнее, чем обычно. Однако цена в конечном итоге пробьет любые уровни в какой-то момент. Именно тогда мы должны быть готовы открыть сделку на пробой.

Пробои могут предоставить хорошие торговые возможности. Причина этого заключается в том, что пробои часто приводят к новым ценовым движениям и тенденциям. Таким образом, трейдеры могут войти в потенциальный возникающий тренд в самом его начале.

Кроме того, многие из более надежных пробоев, как правило, происходят при сильном ценовом импульсе, и трейдеры пытаются максимизировать свою прибыль от быстрых движений цены.

Пробои происходят на важных ценовых уровнях. Это могут быть:

Одна из причин того, что пробои могут быстро двигать цену, заключается в том, что многие участники рынка наблюдают за уровнями вокруг потенциальных пробоев. Когда одна часть трейдеров может использовать пробой, другая часть должна быстро покрывать свои убыточные позиции, создавая тем самым резкие движение цены после возникновения пробоя.

Существует много различных типов пробоев. Наша задача как трейдеров — найти пробои с высокой вероятностью и открыть сделку. Однако сделать это не всегда бывает просто. Поэтому уровни, проведенные в потенциальных точках пробоя, следует рассматривать как зоны, а не как фиксированные линии.

Поиск психологически важных уровней

Когда вы понимаете, что цена тестирует определенную зону множество раз, ее можно идентифицировать как важный уровень. Я беру самый низкий и самый высокий уровень цены вокруг этого уровня и рассматриваю расстояние между этими двумя линиями как область поддержки и сопротивления.

Как вы видите, после восходящего тренда цена меняет свое направление и начинается нисходящее движение. Когда достигается определенный уровень, цена начинает двигаться вбок, создавая консолидацию. Мы используем прямоугольник, чтобы создать область вокруг нижних теней свечей, которая обеспечит нашу область поддержки. При торговле на пробоях лучше дождаться закрытия свечи за пределами области поддержки или сопротивления для подтверждения пробоя.

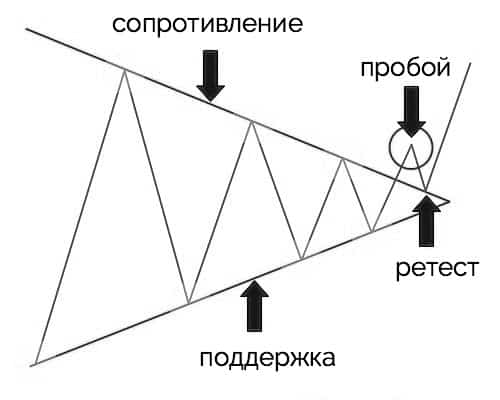

Треугольники — это фигуры на графиках, которые показывают сжатие цены, и это формирование в конечном итоге приведет к пробою. Направление пробоя обычно неизвестно.

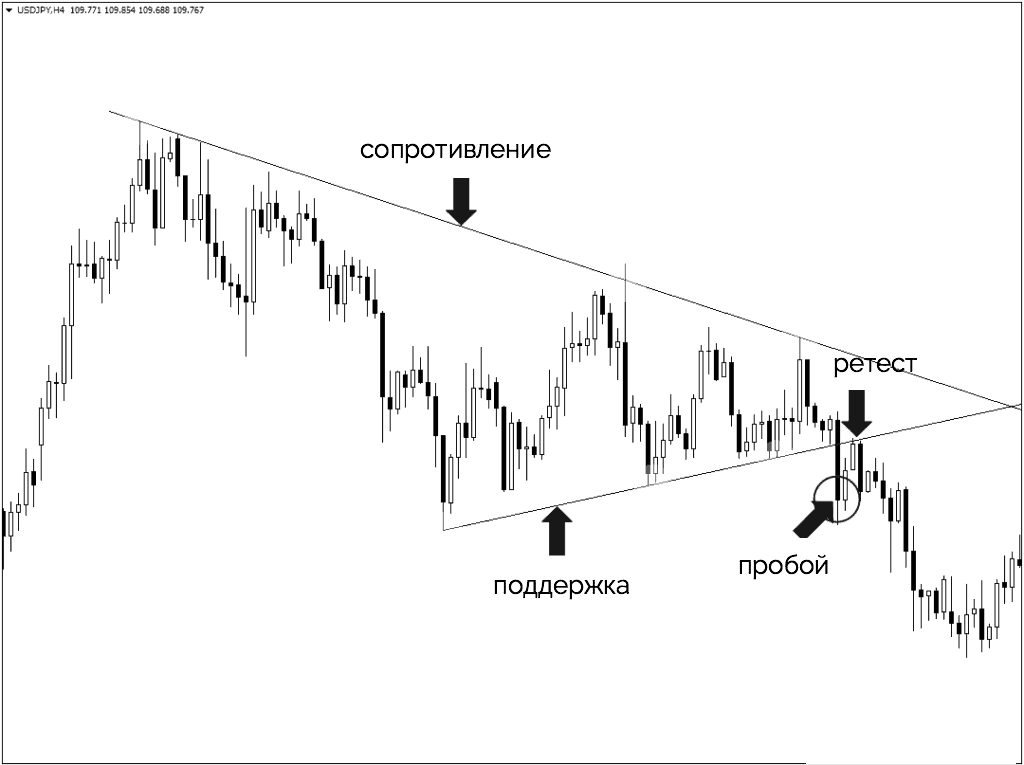

В круге вы видите точное местоположение возможного пробоя. Обратите внимание на сильный импульс пробоя на нескольких полнотелых свечах. После того, как цена пробила верхний уровень треугольника, она возвращается, чтобы протестировать уже пробитое сопротивление, которое теперь считается областью поддержки. Этот откат является очень важным сигналом подтверждения.

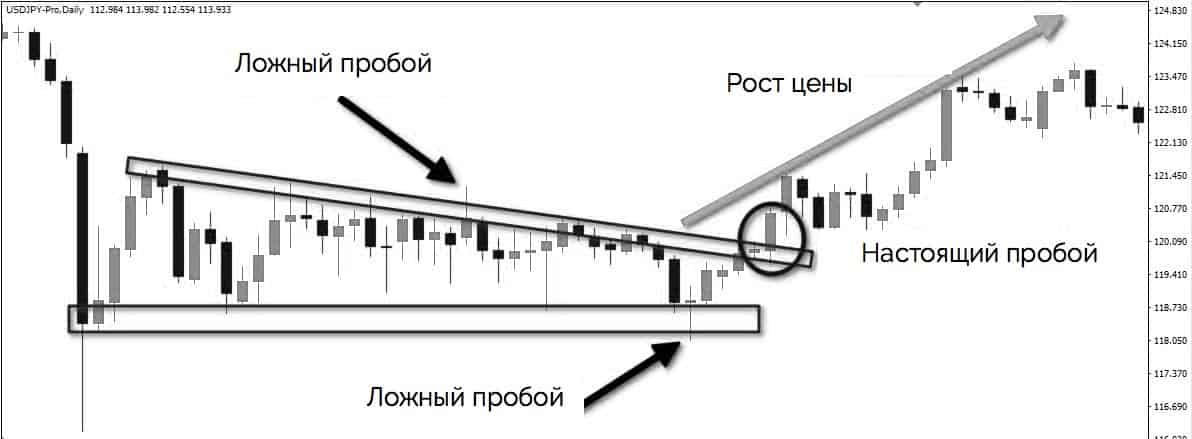

Пробои и ложные пробои

Общее правило — пробои тени свечей не является истинным пробоем. Я считаю, что настоящий пробой происходит только в ситуациях, когда цена закрывается за пределами уровня. Таким образом, мы получаем более надежную точку входа, который можно использовать для открытия позиции в соответствующем направлении.

Опять же, у нас есть нисходящий треугольник с верхней областью сопротивления и нижней областью поддержки.

Верхний прямоугольник постоянно сдерживает цену, кроме одной свечи, которая является пин баром. Это наш первый ложный пробой. У нас есть только свеча, идущая выше зоны сопротивления. Однако свеча не закрывается своим телом выше области сопротивления. По этой причине мы игнорируем этот сигнал и классифицируем его как ложный. Далее мы получаем еще один ложный сигнал на пин баре на уровне поддержки.

Впоследствии пин бар толкает цену вверх, и через пять периодов у нас происходит закрытие свечи выше области сопротивления. Это наш действительный сигнал на пробой. Обратите внимание, что свеча прорыва является сильной полнотелой свечой, что еще раз подтверждает, что это будет надежный сигнал пробоя.

Как торговать пробой уровня?

Торговля пробоев на рынке форекс бывает опасной из-за того, что очень часто случаются ложные пробои, которые по статистики срабатывают гораздо чаще. Поэтому крайне важно понимать структуру рынка и наблюдать за характером движения цены к уровню.

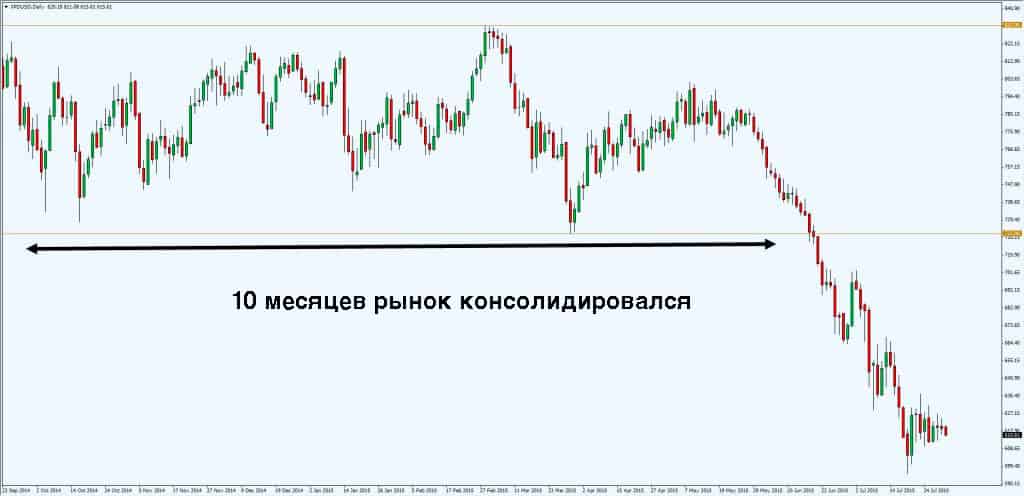

Рынки всегда двигаются циклами: трендовый период сменяется фазой консолидации. Чем дольше на рынке сохраняется консолидация, тем сильнее будет ее пробой и последующий тренд.

Не вы один замечаете периоды длительных консолидаций. Трейдеры по всему миру видят то же самое. Некоторые из них будут торговать отскоки от уровня, а некоторые — пробои. Если цена хотя бы на какое-то время закрепится за уровнем сопротивления, у многих медведей сработают стопы, и множество быков откроет новые позици на покупку. Поэтому после длительных периодов флета цена часто взрывным движением улетает в сторону пробоя, образуя сильный тренд.

Стратегия торговли пробоев имеет несколько способов входа в рынок, вам предстоит выбрать тот, который больше всего подойдет именно вам.

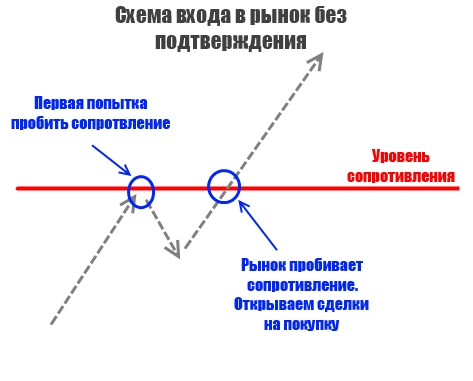

Вход на пробой после закрепления цены за уровнем

Вход осуществляется сразу после закрепления цены за уровнем. Мы не ждём коррекции или дополнительных сигналов, а просто открываем сделку, устанавливаем стоп-лосс и в два раза больший тейк-профит:

На графике, расположенном ниже, показан график валютной пары EUR/USD, на котором отчётливо виден пробой и дальнейшее движение цены в сторону пробоя уровня. Стоп-лосс следует установить за пробившей свечой, в данном случае на расстоянии 81 пункта от цены закрытия, следовательно наш уровень взятия прибыли должен расположиться на расстоянии в 162 пункта от точки входа. В итоге цель была достигнута.

Но это был самый простой способ входа, который часто даёт ложные сигналы, а профессиональные трейдеры всё ещё ждут своего момента.

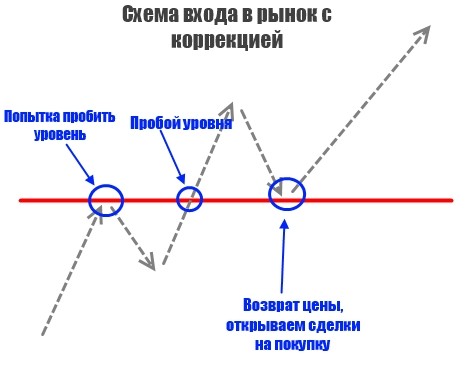

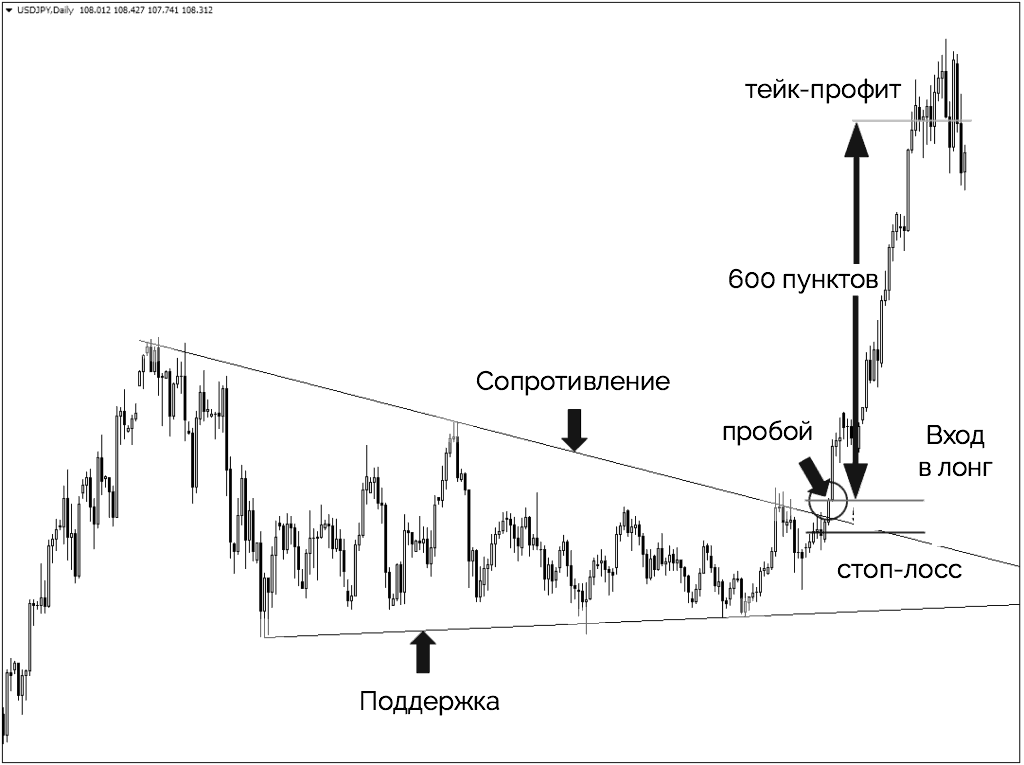

Вход на пробой с ретестом

Это уже немного усложнённая тактика входа в рынок на пробой уровня, но она покажется для вас простой, если вы терпеливый и дисциплинированный трейдер.

Для входа мы будем использовать прощание цены с уровнем. Когда цена пробивает уровень, в 70% случаев она совершает к нему откат.

Рынок пробивает уровень сопротивления, но после этого останавливается, так как быки берут перерыв перед следующей атакой. Остатки сил медведей используют этот момент, чтобы закрыть свои ордера в 0, что провоцирует рынок на снижение. Касание уровня, продавцов практически нет, покупатели атакуют с новыми силами.

Ниже изображён пример валютной пары USD/JPY. У нас есть сильный уровень сопротивления, который был пробит ценой, после этого рынок начинает снижаться к пробитому уровню. Цена снизилась и поняла, что быки обратно её не пропустят. Тут у нас и начался рост, который мог принести 670 пунктов прибыли.

Такой вход эффективен потому, что он позволяет избежать ложных пробоев и даёт возможность войти в рынок по самым лучшим ценам.

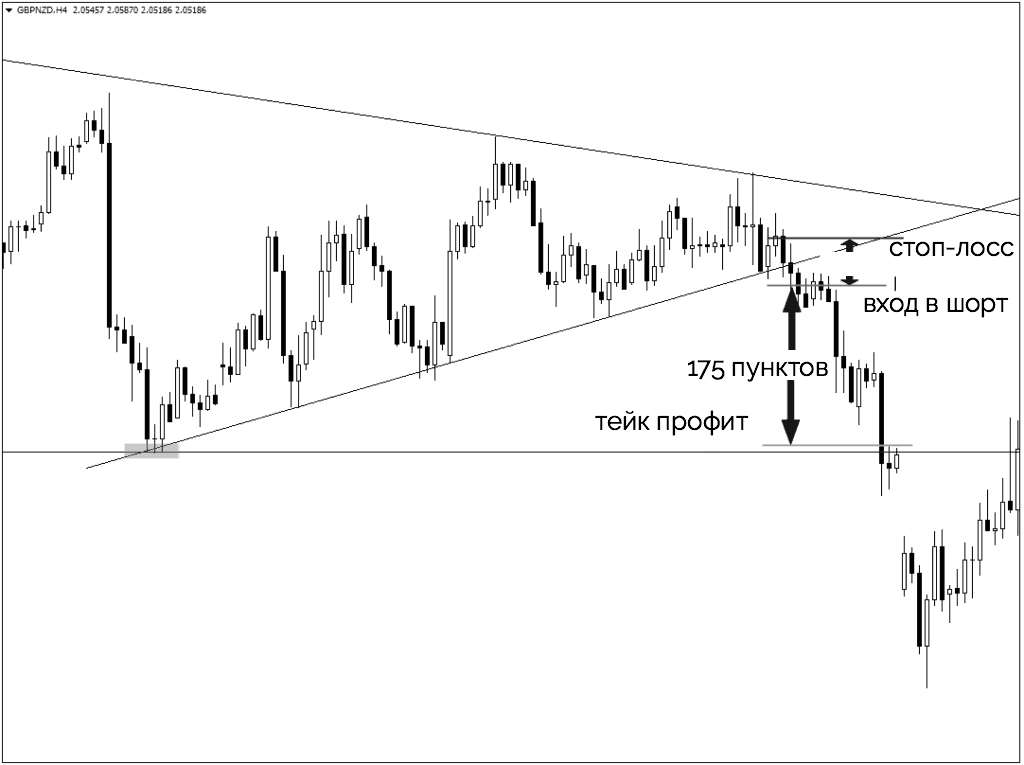

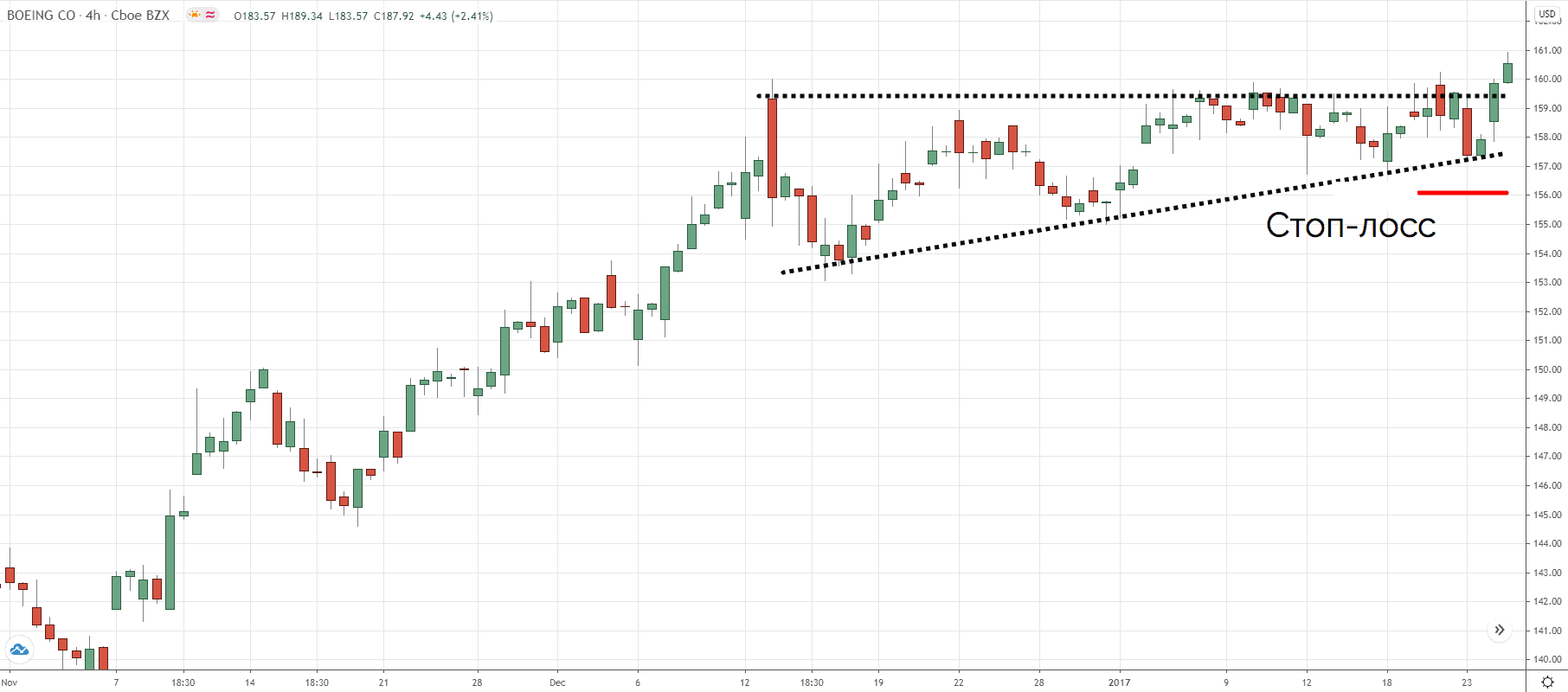

Пробой фигуры треугольник:

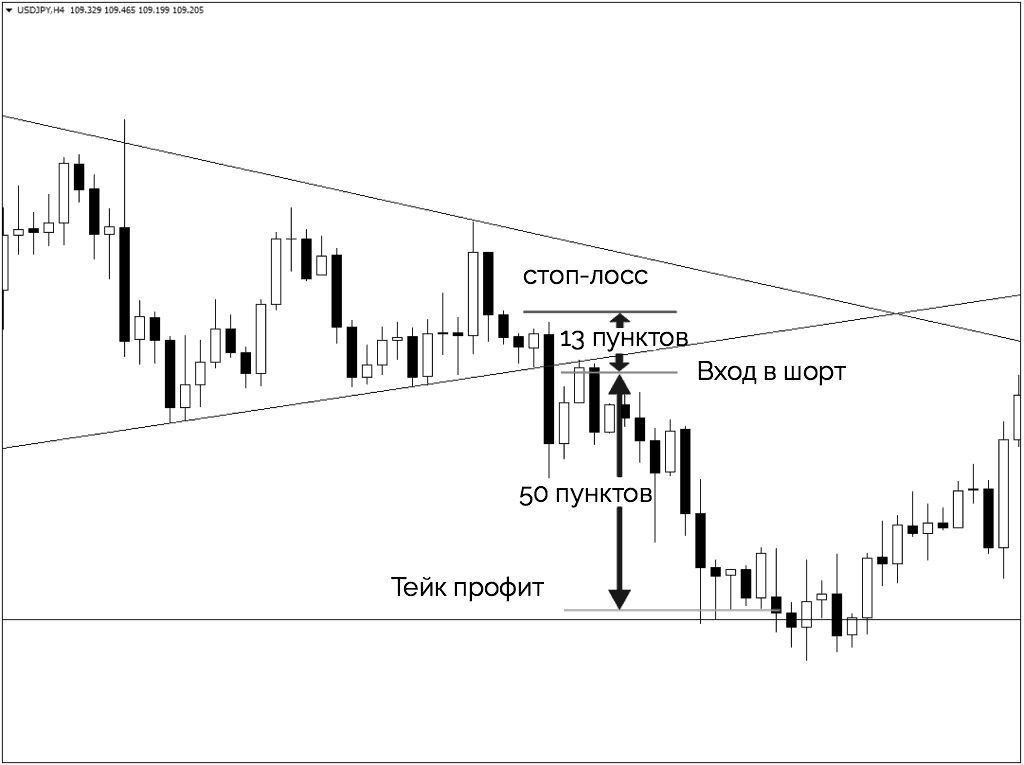

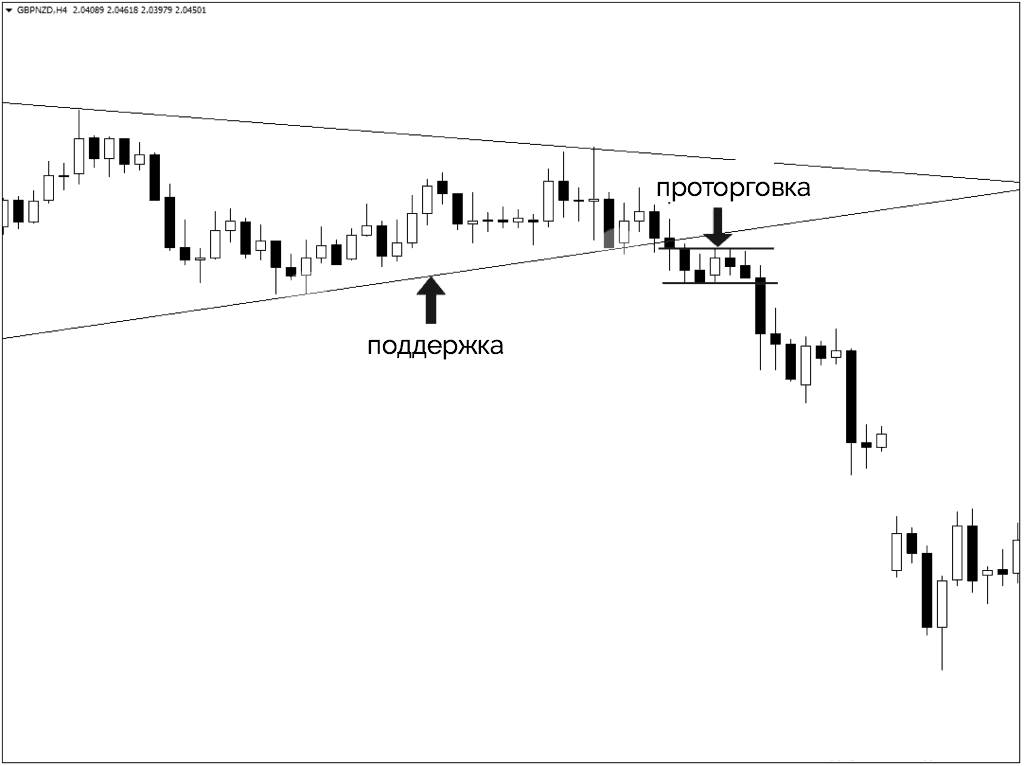

Когда рынок начал более плотно консолидироваться, он в конце концов ломает поддержку треугольника и впоследствии повторно тестирует данный уровень в качестве нового сопротивления.

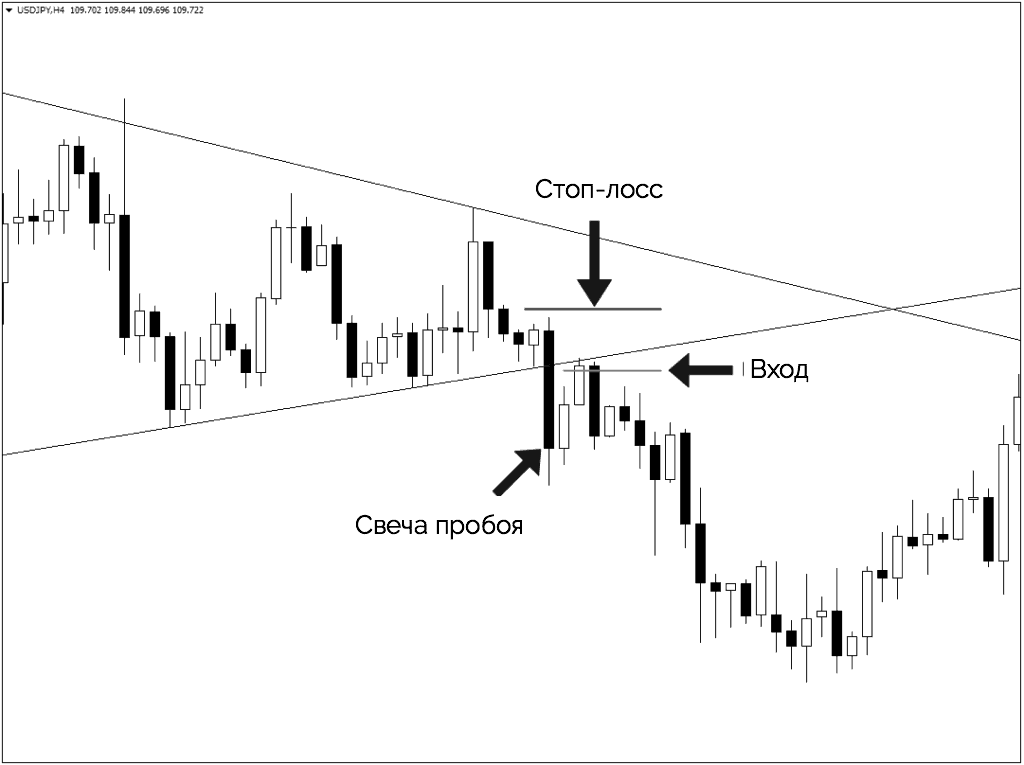

Стоп-лосс должен быть размещен выше свечи пробоя:

Для тейк-профита мы можем использовать ближайший уровень, при условии, что соотношение риска к прибыли будет приемлимым:

Мы видим, что стоп-лосс составил 13 пунктов от цены входа, в то время как размер тейк-профита — 50 пунктов. Это дает нам соотношение 3,8R. Другими словами при риске в 2%, мы могли получить 7,6% прибыли.

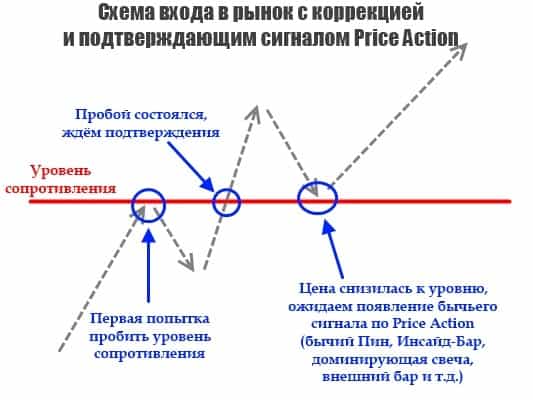

Вход на пробой с ретестом и сигналом прайс экшен

Вот мы и подобрались к самому надёжному и лучшему сигналу на вход в рынок при торговле пробоев уровня. Мы используем метод прощания с уровнем, только при соприкосновении цены с пробитой линией мы хотим увидеть паттерн прайс экшен.

Ниже изображён график валютной пары EUR/JPY, дневной таймфрейм. Всё случилось так, как и показано на изображении выше. Цена пытается пробить уровень поддержки, но это ей не удаётся и она откатывает. На второй попытке рынку удалось преодолеть этот уровень, и он возвращается, чтобы попрощаться. Но прощание было не простым, в качестве «сувенира» рынок оставил уровню медвежий пин бар, который толкнул цену вниз на 198 пунктов.

Для правильного входа на пробой по такому методу, нам необходимо дождаться преодоления уровня, возврата, и образования сетапа прайс экшен.

Вход на пробой без ретеста

Важно отметить, что в зависимости от того, насколько сильный или слабый рынок, ретест пробитого уровня не всегда будет происходить.

Цена не смогла повторно протестировать прежний уровень поддержки, прежде чем упасть на 430 пунктов.

Однако отсутствие ретеста не означает, что мы должны оставаться вне рынка. Повторный ретест обычно происходит в ближайшие несколько свечей. Таким образом, если рынок начнет двигаться в проторговке, есть большая вероятность, что повторного тестирования не будет.

Цена начинает двигаться в проторговке. Это хороший признак того, что у рынка недостаточно сил для ретеста уровня поддержки. В данном случае мы можем войти по рынку.

Наш стоп-лосс был также размещен выше свечи пробоя и составил 45 пунктов от цены входа. Тейк-профит составил 175 пунктов. Соотношение риска к приыбли — 3.9R.

Рассмотрим еще один пример:

Данная торговая настройка формировалась на дневном графике и период консолидации продолжался 180 дней. Как мы знаем, чем дольше рынок консолидируется, тем более волатильным будет его последующий пробой.

При всего 2% риска мы получили прибыль в 24%. Хотя подобные сделки встречаются редко, иногда они все же происходят.

Как лучше всего торговать пробои?

Ожидайте периода длительной консолидации. Лучше всего будет входить в сделку на третьем и последующих касаниях ценой уровня сопротивления, так как в данном случае продавцов уже не осталось, и цена с большей вероятностью совершит пробой уровня.

Важно обращать внимание на то, как цена подбирается к уровню. Если свечи небольшие и цена постепенно подтягивается к уровню, скорее всего, он будет пробит.

Также важно наблюдать за поведением цены возле уровня. Если при приближении к уровню цена начинает консолидироваться, это может означать, что продавцов на рынке мало, чтобы решительно сдвинуть цену от уровня.

На подходе цены к уровню поставьте стоп-ордер на покупку. Когда он активизируется, выставьте стоп-лосс за свечой, которая совершила пробой. Если цена идет в вашу сторону, используйте технику трейлинг-стопа, чтобы получить как можно больше прибыли из возникшего тренда после пробоя.

Торговля пробоев может быть очень прибыльной, если вам удастся войти в рынок в самом начале долгосрочного тренда.

Как не нужно торговать пробой уровня?

Как мы уже знаем, пробой уровня происходит, когда цена выходит за пределы определенного уровня.

Торговля пробоев гарантирует, что вы сможете войти в каждый сильный тренд, который возникнет на рынке. Если вы торгуете по тренду, вам нужно уметь открывать сделки на пробой.

Однако ничто не работает в трейдинге идеально. И торговля пробоев имеет свои плюсы и минусы.

Я знаю по собственному опыту, что после череды ложных пробоев, бывает непросто продолжать торговать пробои. Не существует на 100% верного способа определить, будет ли пробой истинным или ложным. Однако мы можем использовать определенные техники, которые помогут нам определить вероятность пробоя с большей степенью вероятности.

В краткосрочной перспективе давление покупателей или продавцов может закончится, и у цены не останется энергии, чтобы продолжить свое движение. Почему так происходит?

Представим, что на рынке образовался сильный бычий тренд, и после пробоя уровня сопротивления цена быстро движется вперед. Умные деньги уже получили определенное количество прибыли, и могут начать фиксировать часть своей позиции. Также активизируются медвежьи трейдеры, которые будут стремиться словить контртрендовое движение. И рынок начинает постепенно корректироваться. В этот момент трейдеры, которые покупали на максимумах, начинают нести убытки. Когда цена станет корректироваться еще больше, они начнут выходить по своим стопам. Давление на продажу усилится, и в итоге рынок упадете еще сильней.

Поэтому всякий раз, когда вы видите, что рынок движется в сильном тренде, и цена находится на максимумах, обычно уже бывает слишком поздно, чтобы открывать сделку в такой ситуации.

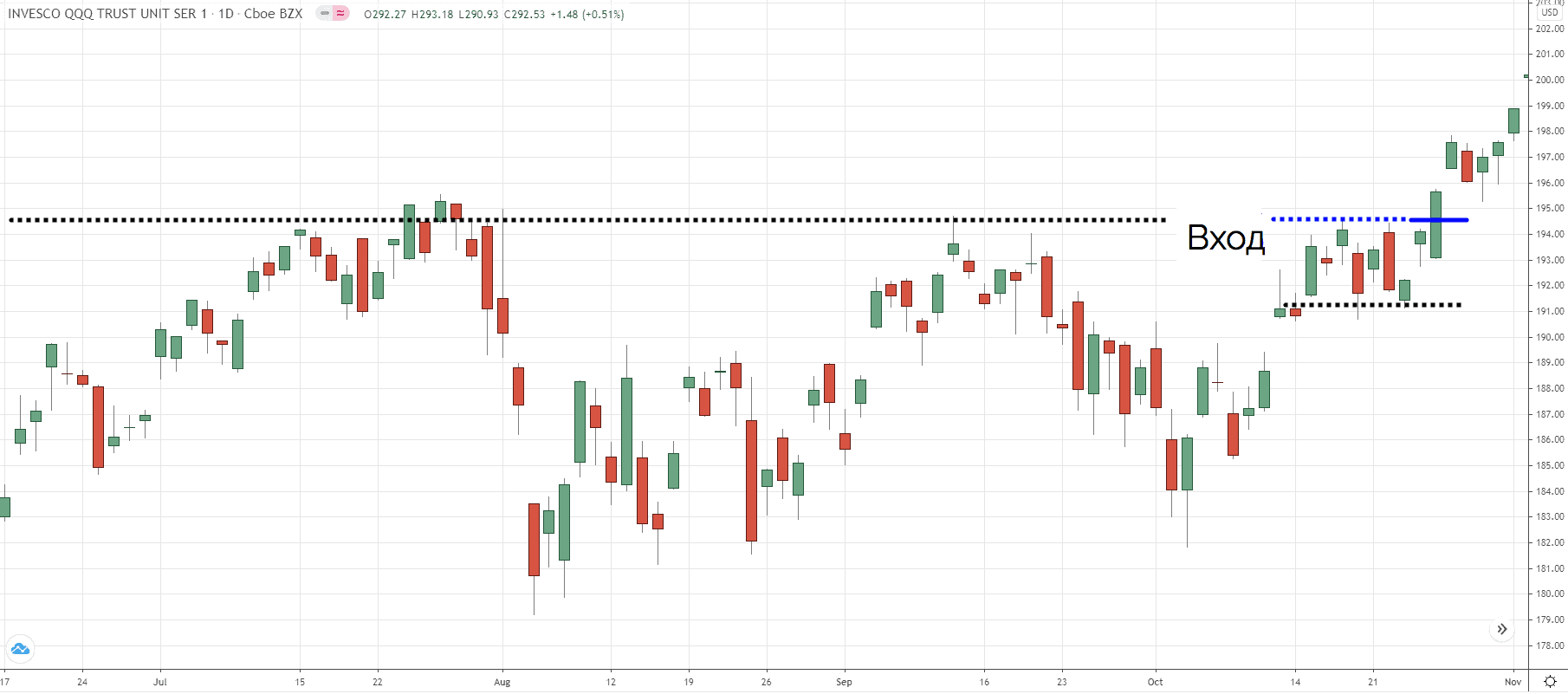

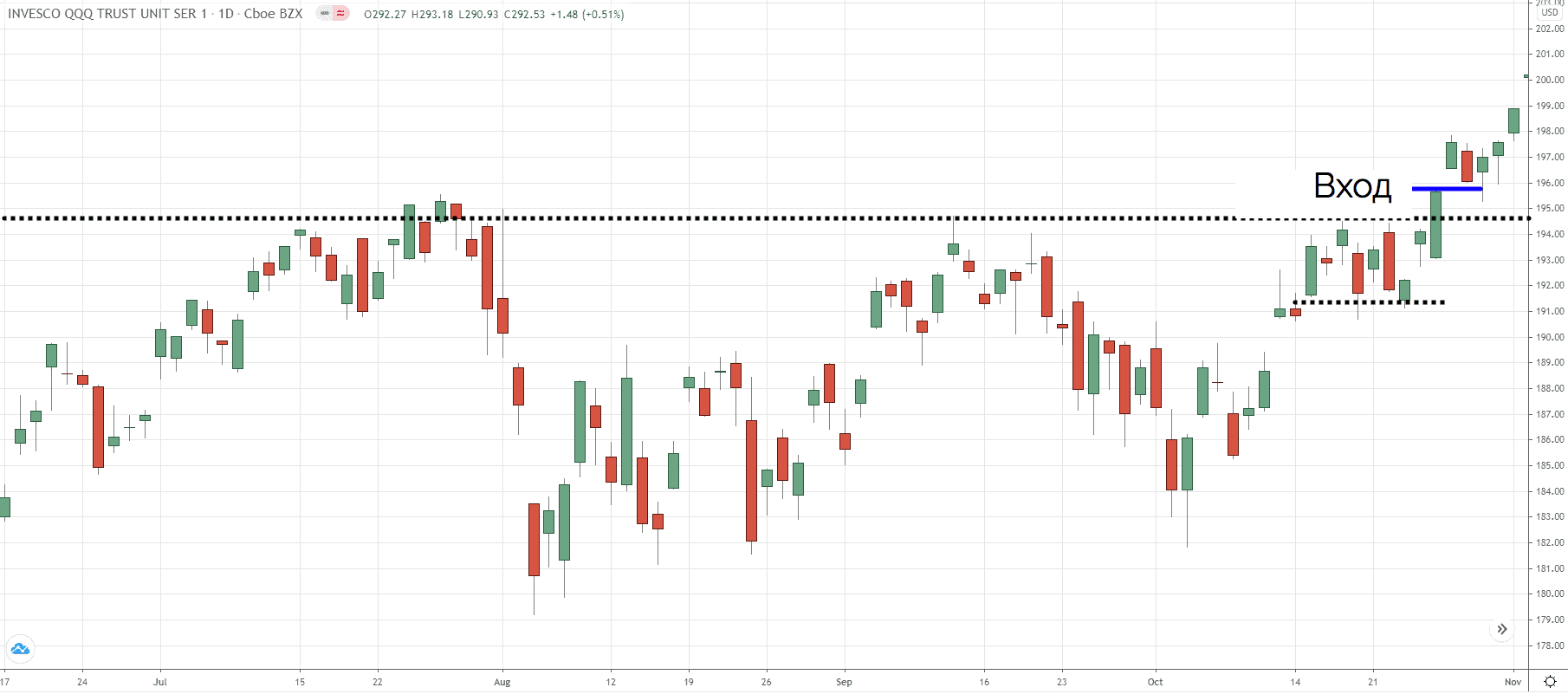

Лучший способ торговать пробои

Лучший способ торговать пробой — это использовать накопление позиции крупными игроками. Что я имею в виду? Накоплении позиции — это обычно плотная консолидация на графике, когда диапазон свечей уменьшается.

Чаще всего при торговле пробоев вы будете терпеть неудачу. Однако используя эту технику, вы сможете увеличить количество прибыльных сделок.

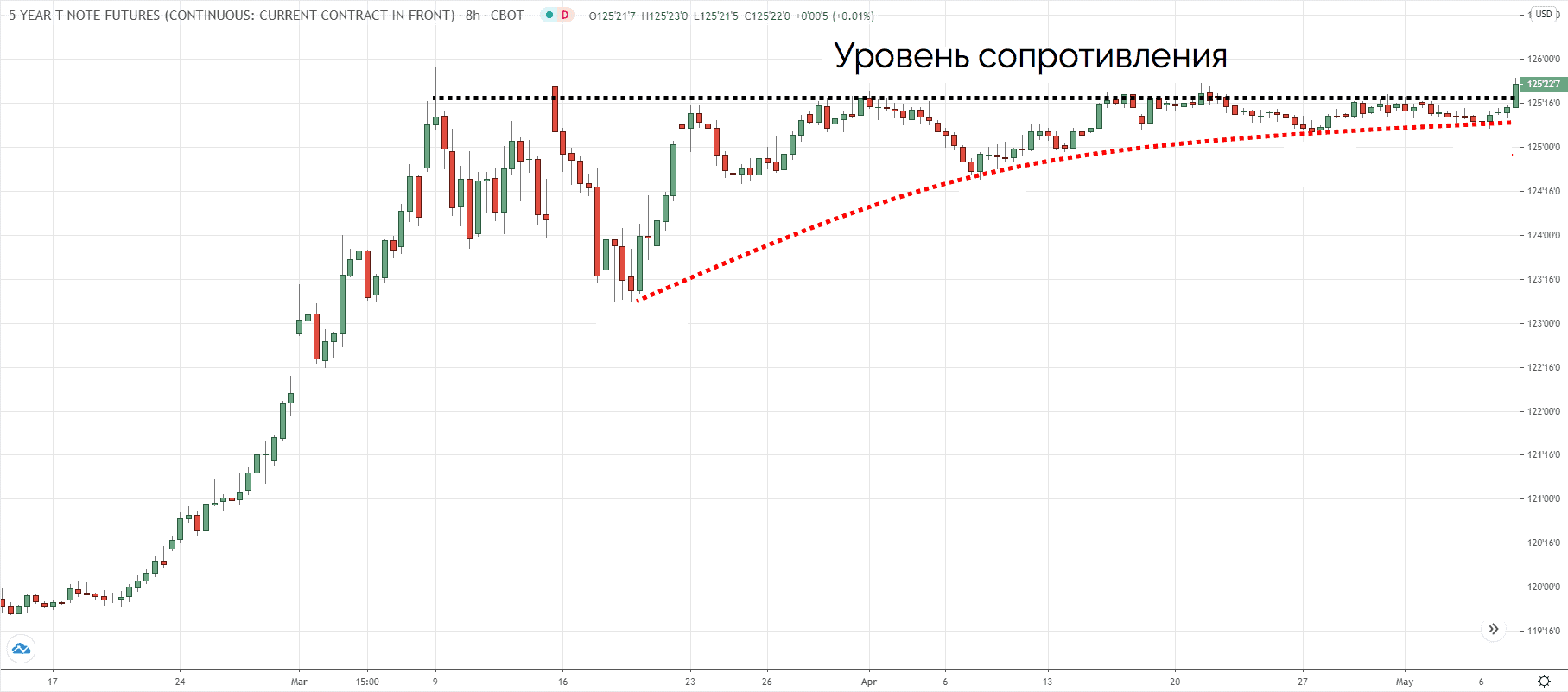

К примеру, когда плотная консолидация возникает возле уровня сопротивления, это говорит нам, что давление покупателей остается высоким на протяжении долгого периода времени, и у продавцов недостаточно сил, чтобы развернуть цену от уровня.

Когда цена пробивает уровень сопротивления, трейдеры с короткими позициями сокращают свои потери. Одновременно усиливается давление трейдеров-покупателей, которые будут открывать сделки на пробой. Все эти факторы заставляют цену стремительно двигаться вверх без существенных откатов.

Накопление позиции — это основная техника, которую я использую при торговле пробоев. Однако она может иметь свои вариации.

К примеру, если мы видим более высокие минимумы в области сопротивления, чаще всего это признак силы покупателей. Это говорит нам о том, что:

Вот как это выглядит:

Вы можете быть знакомы с этим графическим построением цены на графике. Это восходящий треугольник.

Поэтому, если вы обнаружите такой ценовой шаблон, скорее всего это означает, что рынок совершит пробой и продолжит свое движение.

Рассмотрим пример для шортовой позиции. Здесь все происходит аналогично тому, что мы узнали ранее.

Всякий раз, когда вы видите более низкие максимумы в области уровня поддержки, это говорит нам о том, что:

Очевидно, что все это признаки слабости.

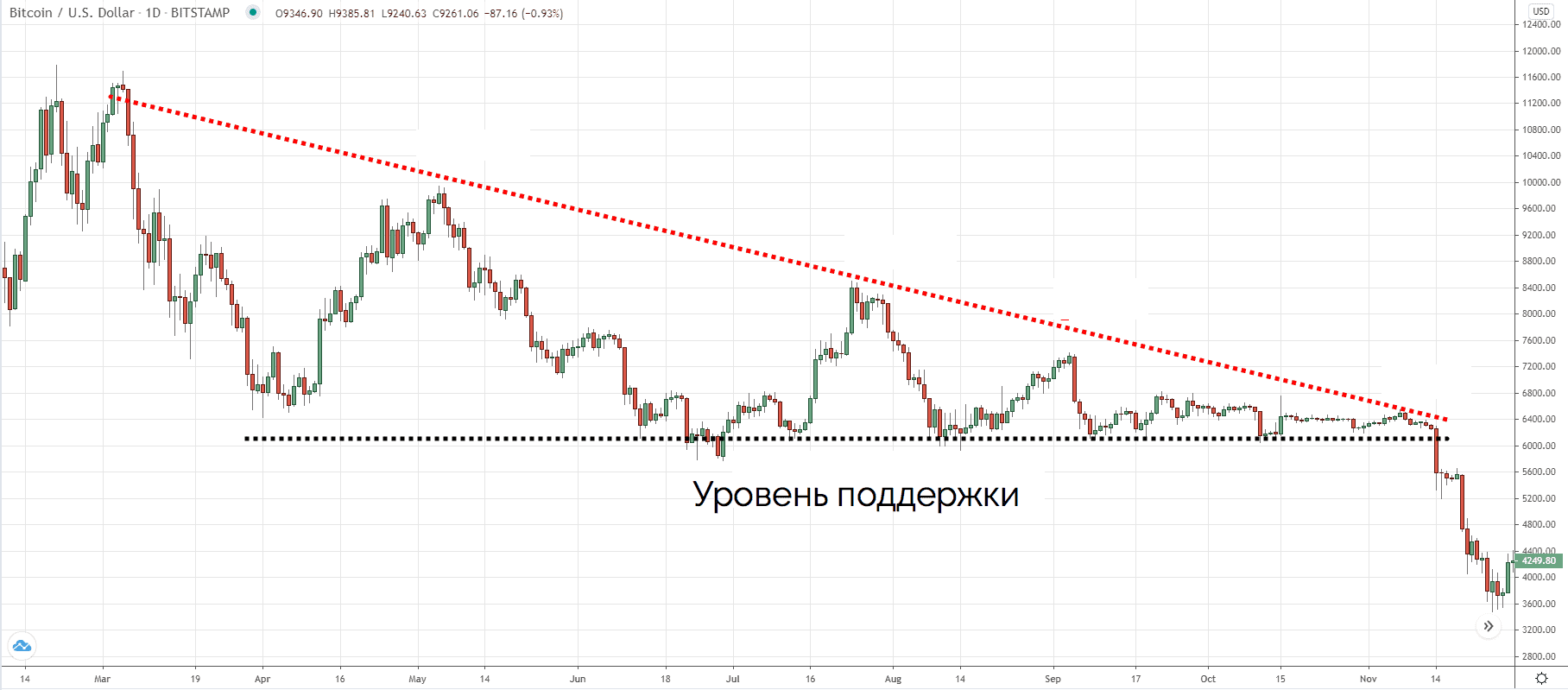

На графике выше не что иное как нисходящий треугольник.

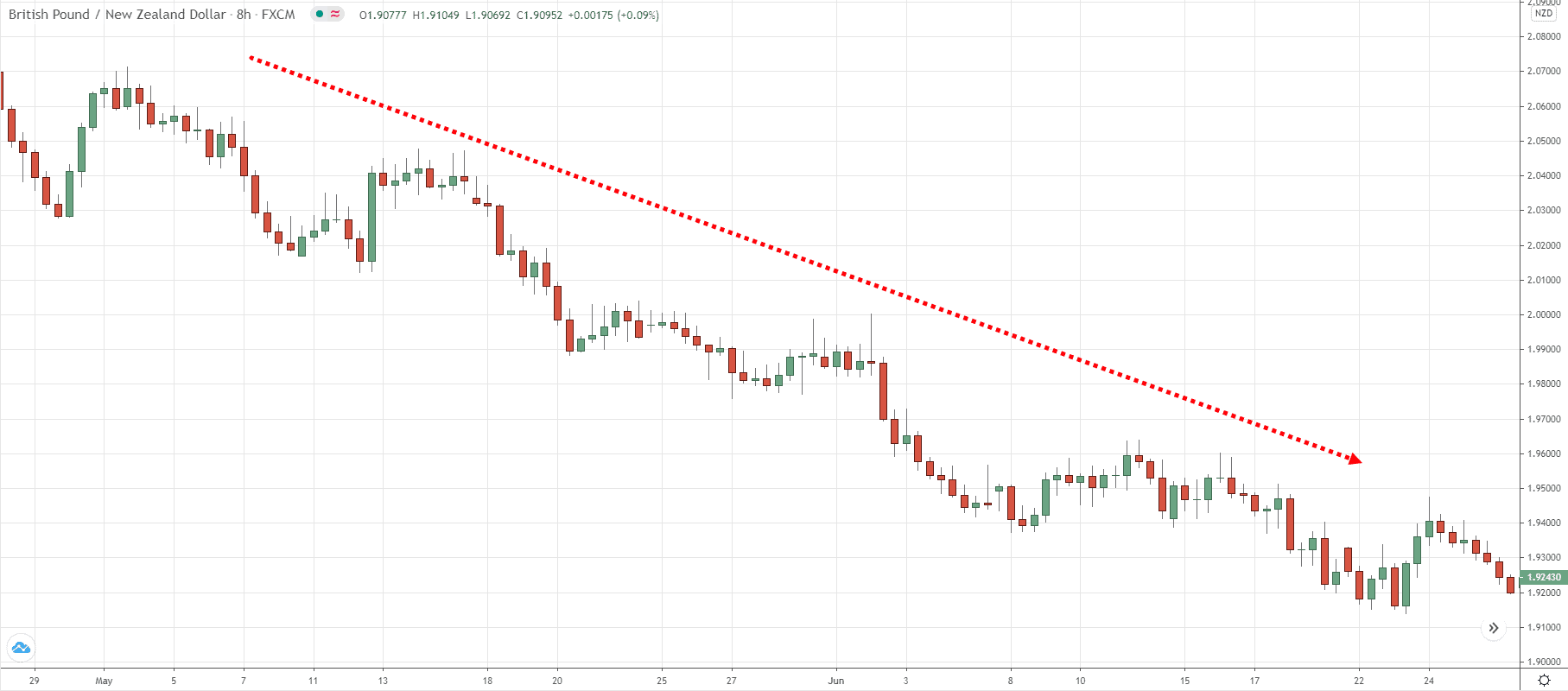

4 шага для поиска пробоя

На самом деле, недостаточно просто увидеть, как цена пробивает определенный уровень, чтобы открыть позицию в соответствующем направлении. Хотя вы, безусловно, можете инициировать сделку после первоначального закрытия свечи после пробоя, на мой взгляд, существуют лучшие стратегии для входа в рынок. Они требуют большего терпения со стороны трейдера. Но имейте в виду, что мы стремимся торговать на пробоях с наибольшей вероятностью, а не только на каждой потенциальной установке.

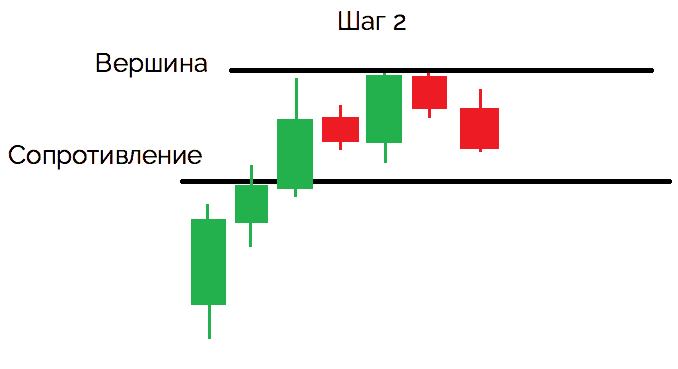

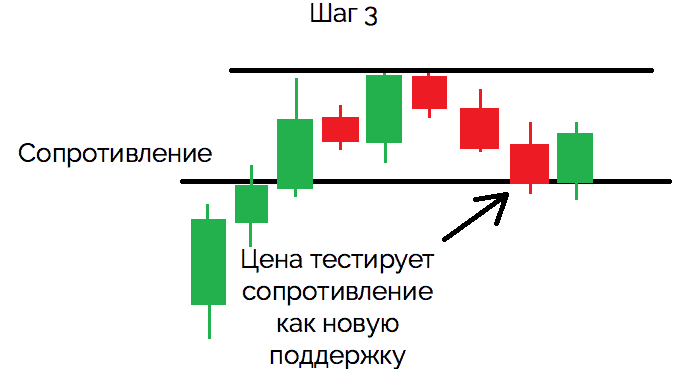

Мы наблюдаем рост цены, при этом свеча пробоя закрывается выше уровня сопротивления.

В данном примере рост цены продолжается еще два периода, а затем начинает двигаться вниз. Это создает вершину, в которой мы нуждаемся. Как правило, вершина, которую мы ищем, будет фрактальной, что означает, что самый высокий максимум будет иметь два свечи слева с более низкими максимумами и 2 свечи справа от более низких максимумов.

Снижение продолжается, и цена тестирует уже пробитое сопротивление в качестве поддержки. Когда цена касается сопротивления, она отскакивает вверх, подразумевая, что это сильная область поддержки.

После того, как мы видим закрытие свечи выше вершины, которая была идентифицирована нами после пробоя, у нас есть сильное подтверждение того, что цена действительно может продолжить движение в данном направлении.

Пробой уровня и индикатор моментум

Если вы не уверены в том, что правильно понимание движение цены, связанное с пробоями, вы можете использовать дополнительный торговый индикатор. Одним из мощных индикаторов, который трейдер может использовать для торговли на пробой является индикатор моментум.

Индикатор моментум состоит из области и изогнутой линии, которая колеблется в области индикатора. Когда импульс движется вверх, это дает нам сигнал о том, что цена, скорее всего, последует этой тенденции. Если импульс движется вниз, это намекает на то, что цена также может снизиться.

Кроме того, чрезвычайно высокие значения индикатора моментум указывают на то, что восходящий тренд, вероятно, продолжится. В то же время крайне низкие значения индикатора моментум указывают на то, что текущая медвежья тенденция, вероятно, будет расширяться.

Я считаю, что оптимальный способ использования индикатора моментум — это выявление дивергенций. У нас есть бычья дивергенция, когда цена движется вниз, а индикатор моментум увеличивается. В то же время у нас наблюдается медвежья дивергенция, когда цена увеличивается, а индикатор моментум уменьшается. Дивергенция является хорошим признаком того, что цена, скорее всего, скоро развернется.

Как видите, цена движется вместе с устойчивым бычьим трендом. Внезапно индикатор моментум начинает регистрировать более низкие вершины, поскольку цены продолжают расти. Это означает, что у нас медвежья дивергенция между ценой и индикатором импульса. Это дает нам сигнал для предстоящего медвежьего движения.

Как войти в самые сильные пробои?

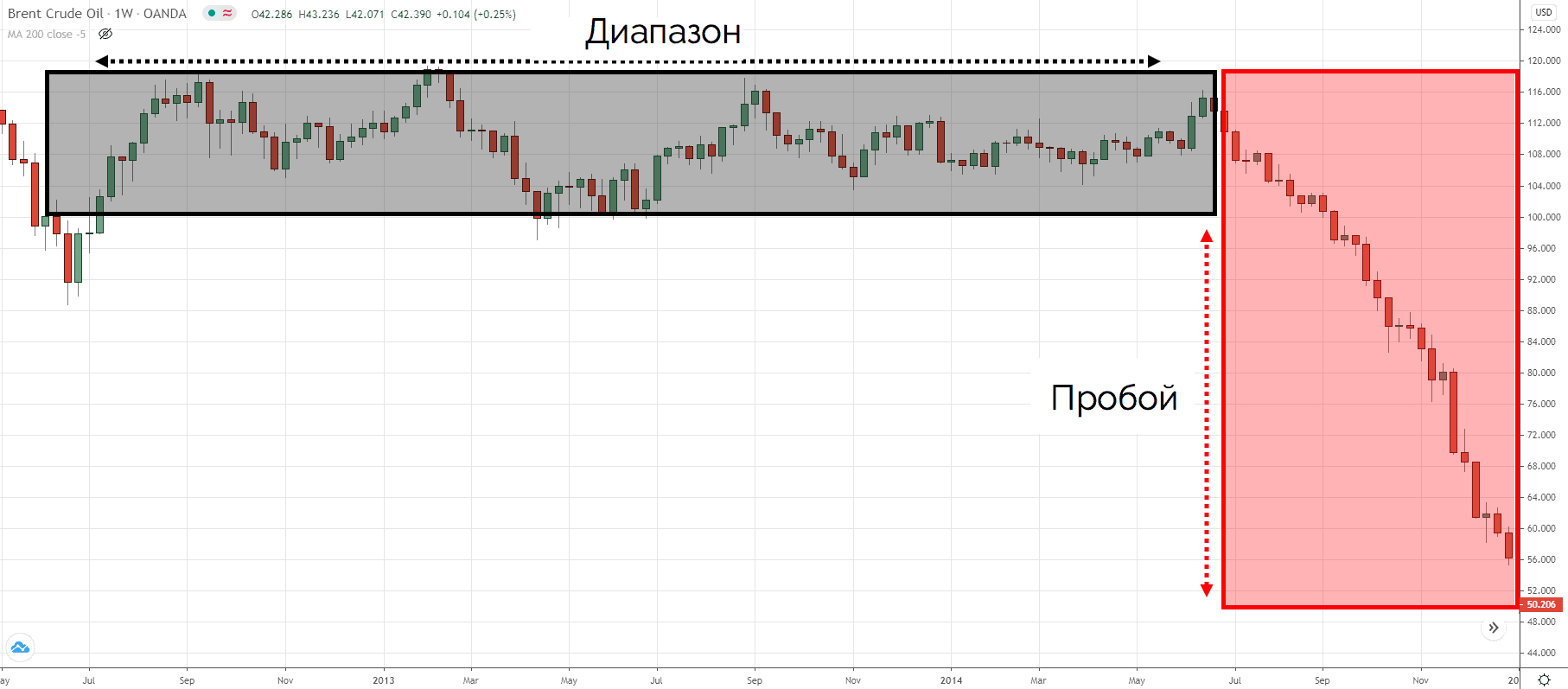

Состояние рынка постоянно меняется от тренда к консолидации. Чем дольше рынок находится в диапазоне, тем сильнее будет его пробой.

Чем дольше рынок находится в диапазоне, тем больше размещается ордеров на покупку и продажу на границах этого диапазона. К тому же трейдеры, торгующие пробой, ставят ордера на продажу ниже уровня поддержки, надеясь войти на пробое. Рано или поздно на рынке не останется покупателей, торгующих от границ уровня, и тогда цена пробьет уровень поддержки, активировав тем самым ордера трейдеров-продавцов на пробой.

Пробой уровня и фиксация прибыли

В рамках вашего плана торговли пробоев важно знать и определять, когда выходить из рынка. Поскольку мы обсуждали, как входить в рынок при торговле на пробоях, теперь мы обсудим, как фиксировать прибыль.

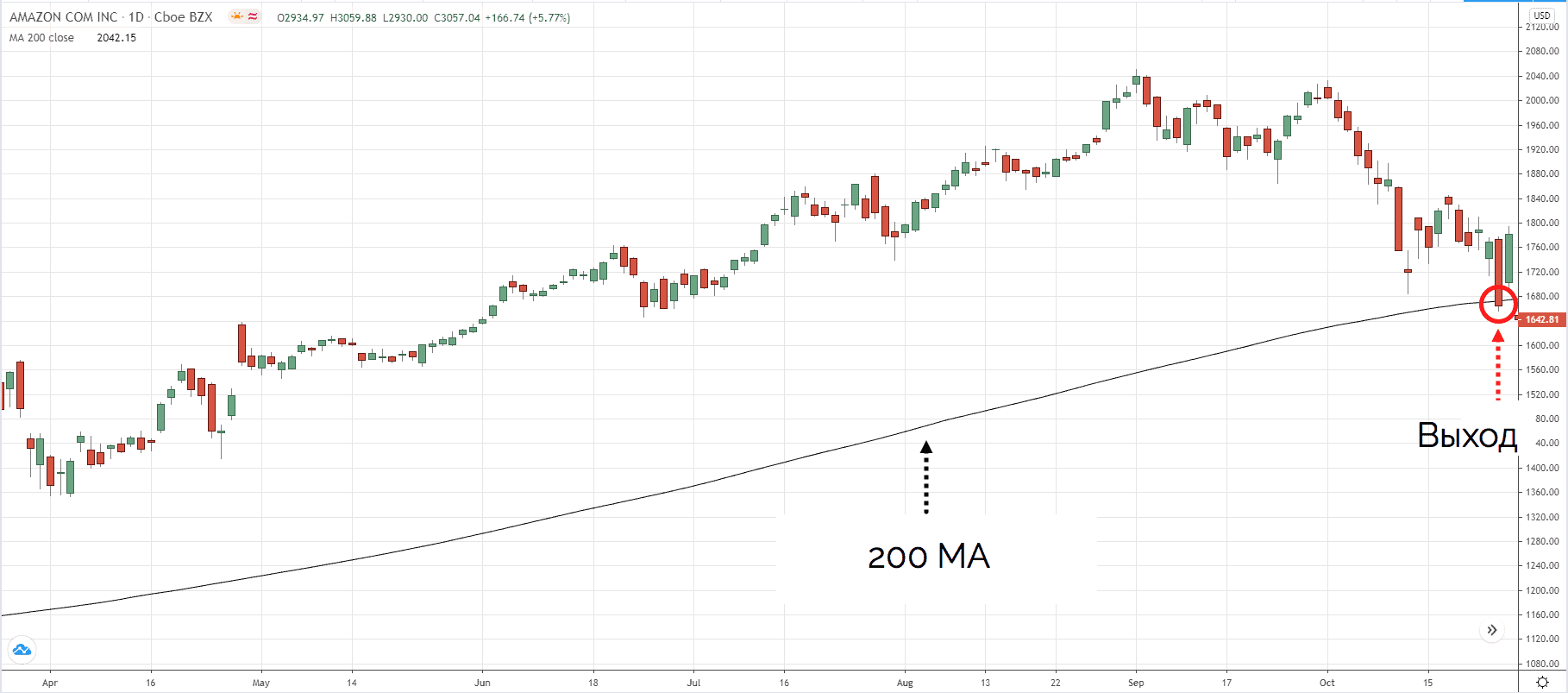

Многие трейдеры прайс экшен полагаются на простые, но эффективные приемы анализа движения цены, чтобы выйти из рынка после пробоя, используя свечные паттерны и модели. Однако у вас есть и другие альтернативы. Один из классических способов зафиксировать прибыль при торговле на пробоях — это использовать скользящую среднюю на графике. Когда вы входите в сделку на пробое, вы можете оставаться на своей позиции, пока цена не закроется выше скользящей средней.

Линия на графике представляет собой 34-периодную скользящую среднюю. В скользящей средней за 34 периода нет ничего волшебного, но я считаю, что этот параметр обеспечивает надежную стратегию выхода в большинстве трендовых рыночных условий.

Прямоугольник показывает 3 раза протестированную область поддержки. В круге вы видите свечу, которая прорывается и закрывается за пределами области поддержки. Мы могли бы использовать этот пробойный сигнал для открытия короткой позиции.

После этого цена начинает двигаться в медвежьем направлении. Обратите внимание, что много раз цена пытается сломать 34-периодную SMA в бычьем направлении. Тем не менее, эта скользящая средняя сдерживает цену, удерживая нас в этой прибыльной сделке в течение более длительного периода времени.

Как торговать пробой уровня в сильном тренде?

В сильном тренде цена имеет тенденцию оставаться выше скользящей средней в 20 периодов. Если вы ожидаете отката, чтобы войти в тренд, вы будете разочарованы, так как рынок может продолжать делать новые максимумы без всяких откатов.

Поэтому мы можем торговать пробои на свинговых зонах. Стоп-лосс будет размещен на расстоянии 1 ATR от стоп-лосса. Выход из сделки будет происходить, если цена пересечет 20 MA.

5 вещей, на которые стоит обращать внимание

Торговля на пробоях может быть захватывающей. Особенно, когда вы нажимаете кнопку покупки, и рынок быстро взлетает вверх. Однако всегда существует вероятность разворота рынка сразу после того, как вы купили, то есть всегда есть риск ложного пробоя.

Разве не будет здорово, если будет простой контрольный список, к которому вы можете обратиться, прежде чем открывать сделку на пробой? Это означает, что вы можете сосредоточиться на сделках с наибольшей вероятностью и избегать тех, которые могут потерпеть неудачу. Заинтересованы?

Я выделил 5 наиболее важных вещей, на которые следует обратить внимание, прежде чем торговать на пробой уровня.

Торгуйте на пробой только по направлению тренда

Когда вы торгуете в направлении тренда, вы увеличиваете вероятность на получение прибыли от своей сделки. Другими словами, если цена двигается вверх в течение последних 3 месяцев, то она, вероятно, продолжит расти.

Приведу несколько примеров.

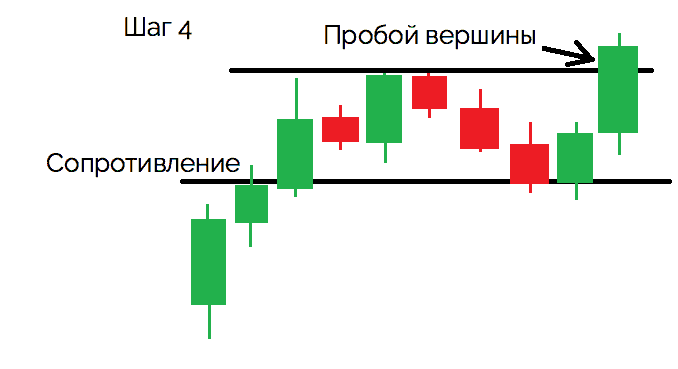

Вы хотите купить или продать GBP/NZD?

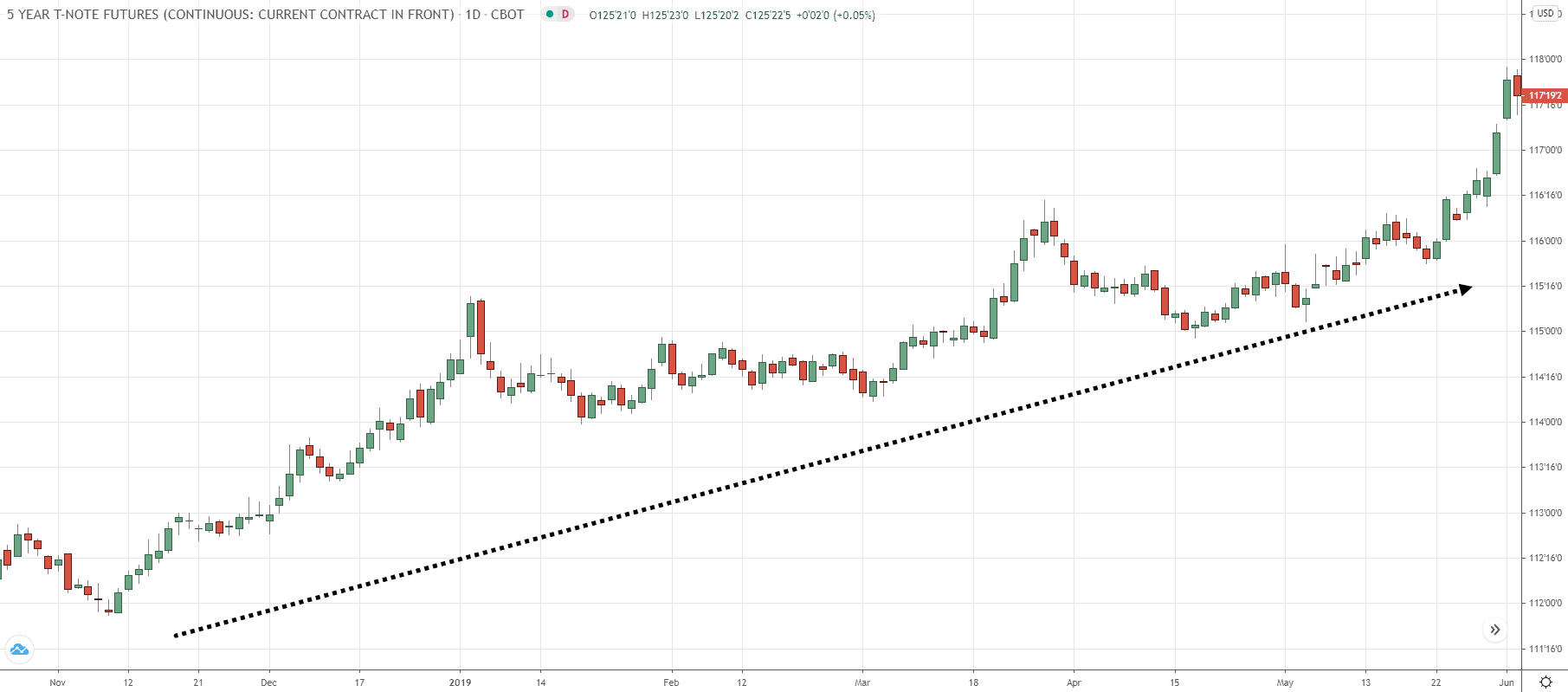

Хотите ли вы купить или продать фьючерс на 5-летние казначейские облигации?

Теперь, если вы ответили «продать» для первого графика и «купить» для второго, значит вы правы!

Ищите признаки силы

Чтобы увеличить шансы в вашу пользу, вы должны искать признак силы перед покупкой на пробое (или признак слабости перед продажей на пробое).

Что я имею в виду? Когда вы ищете признак силы, вы должны увидеть серию более высоких минимумов возле уровня сопротивления, потому что это сигнализирует о том, что покупатели хотят покупать по более высоким ценам. Это выглядит как восходящий треугольник.

И если вы ищете признак слабости, вы должны увидеть серию более низких максимумов, приближающихся к поддержке, потому что это сигнализирует о том, что продавцы хотят продавать по более низким ценам (что выглядит как нисходящий треугольник).

Иногда цена можете не достигать более высоких минимумов возле сопротивления перед пробоем, а начинать плотно консолидироваться.

Избегайте давления покупателей или продавцов

Когда вы торгуете на пробоях, вам нужно избегать сильного давления покупателей или продавцов, чтобы цена могла легко двигаться в вашу сторону. Что такое области давления? Это области на вашем графике, где существует большая вероятность, что цена может развернуться против вас.

EUR/GBP пробила сопротивление, но вскоре после этого наблюдается максимум колебания, где может вмешаться давление продавцов и толкнуть цену ниже.

С другой стороны, USD/SGD пробила уровень ниже поддержки и предыдущий уровень минимума колебания находится на расстоянии примерно 300 пунктов.

Точка входа в сделку на пробой

Вы можете просто разместить стоп-ордер на покупку выше максимумов, и если он сработает, вы войдете в сделку.

Как вариант, вы можете подождать, пока цена пробьет и закроется выше максимумов, а затем войти на открытие следующей свечи.

Правильный выход из сделок на пробой

У вас должен быть план выхода из сделок. Он состоит из двух частей:

Выход, когда вы ошибаетесь

Другими словами, вы должны спросить себя: «В какой точке графика я выйду из сделки, если рынок пойдет против меня?»

В качестве ориентира, ваш стоп-лосс должен быть размещен на таком уровне, при достижении которого ваша торговая установка станет недействительной. Например, если вы покупаете на пробой с накоплением позиции, тогда ваш стоп-лосс должен быть размещен ниже минимумов накопления. Вот, что я имею в виду.

Если есть серия более высоких минимумов сопротивления, тогда ваш стоп-лосс должен быть размещен ниже предыдущего минимума колебания.

Выход, когда вы правы

С другой стороны, что, если рынок пойдет в вашу пользу, как бы вы вышли из сделки?

Вы можете использовать трейлинг стоп. Вот пример с использованием 200-дневной скользящей средней.

Чем дольше длится диапазон, тем сильнее будет его пробой

Когда рынок находится в диапазоне, он будет привлекать покупателей для покупки вблизи поддержки, а продавцов — для продажи вблизи сопротивления. Затем покупатели разместят стоп-лосс ниже поддержки, а у продавцов стопы выше сопротивления.

Таким образом, чем дольше рынок находится в диапазоне, тем больше стоп-ордеров накапливается ниже поддержки и выше сопротивления. Если цена вырывается из сопротивления, она активирует группу стоп-приказов на покупку (от продавцов), что усиливает давление вверх. Кроме того, когда цена преодолевает сопротивление, это привлекает трейдеров на прорыв к покупке, что толкает рынок еще выше.

Чем дольше рынок находится в диапазоне, тем сильнее будет его пробой. Если вы оказались на неправильной стороне пробой, никогда не усредняйте свои убытки и не увеличивайте стопы — это рецепт катастрофы. Вместо этого просто зафиксируйте убыток и двигайтесь дальше.

Как торговать на пробоях при развороте тренда?

Ранее я писал, что вам следует торговать на пробоях в направлении тренда. Но для продвинутого трейдера вы также можете торговать на пробоях против направления тренда. Это дает вам больше торговых возможностей, которые могут увеличить вашу прибыль.

Вот как это работает: