Почему фьючерсами выгоднее торговать чем акциями

Что такое фьючерсы: виды, особенности, преимущества и риски

Фьючерс — это контракт, согласно которому продавец обязуется поставить покупателю базовый актив по оговоренной цене и в определенный срок, а тот обязан выкупить предмет сделки. Представьте, что вы хотите купить машину через полгода, однако с ценами может случиться все что угодно, и вы не хотите полагаться на волю случая.

Тогда вы идете к автодилеру и заключаете договор, зафиксировав цену сделки, внеся предоплату. По сути, это и есть смысл фьючерсного контракта — зафиксировать цену на товар (услугу) и защититься от ее возможного колебания в будущем.

Вернемся к биржевым фьючерсам. В основе любого контракта лежит базовый актив, будь то акция, нефть, индекс или золото. И отсюда вытекает два вида контрактов: поставочный и расчетный.

Поставочный фьючерс предполагает, что к дате истечения контракта (дата экспирации) продавец продаст базовый актив, а покупатель — выкупит его. Базовым активом поставочного фьючерса являются акции и облигации.

Расчетный фьючерс используется, когда базовый актив невозможно или неудобно зачислить на счет, например индексы или сырьевые товары. В таком случае на ваш счет будет просто зачислена/списана разница между покупкой и продажей контракта.

Пример: вы купили фьючерс на индекс Мосбиржи стоимостью 150 000 пунктов (в данном случае 1 пт = ₽1). В дату экспирации стоимость фьючерса составила 200 000 пт. В таком случае, на ваш счет будет зачислено: ₽200 000 — ₽150 000 = ₽50 000.

Что такое клиринг и вариационная маржа?

Начисление/списание прибыли/убытка происходит не в момент закрытия сделки, а во время клиринга, который проходит два раза в день. Клиринг — технический перерыв, во время которого биржа подсчитывает финансовый результат по сделке и начисляет либо списывает деньги со счета. Полученная или списанная сумма называется вариационной маржой.

Во время клиринга фиксируется новая расчетная цена фьючерса, от которой пойдет дальнейший подсчет прибыли/убытка до следующего клиринга.

Расписание торгов на срочном рынке по московскому времени:

10:00–14:00 — основная торговая сессия

14:00–14:05 — промежуточный клиринг

14:05–18:45 — вечерний расчетный период основной сессии

18:45–19:00 — основной клиринг

19:00–23:50 — дополнительная торговая сессия

Гарантийное обеспечение

Одно из главных отличий между фьючерсами и акциями — за фьючерсы не нужно платить. При заключении сделки на вашем счете блокируется залог, который называется гарантийным обеспечением (ГО). Обычно эта сумма составляет 10-40% от стоимости контракта.

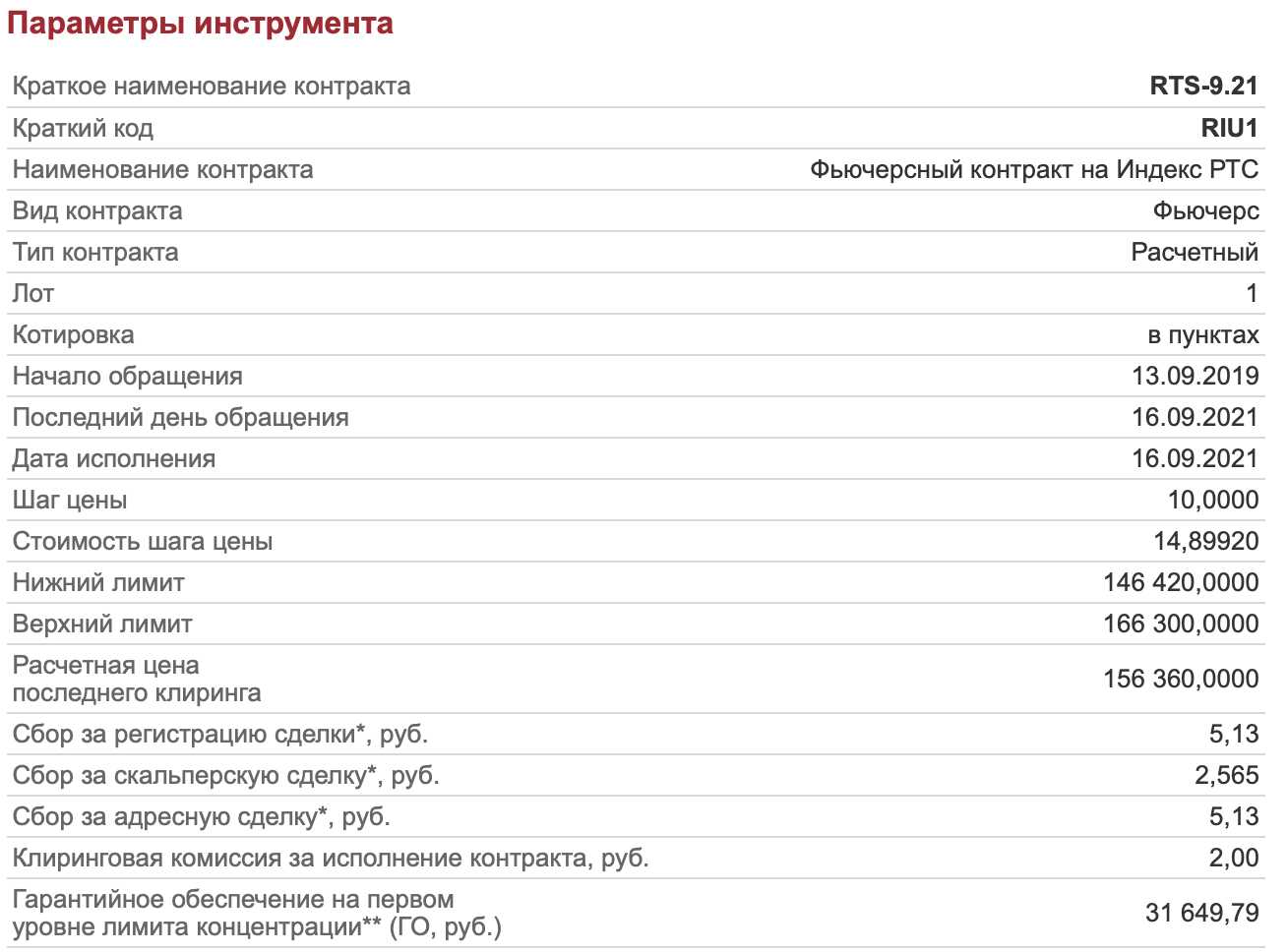

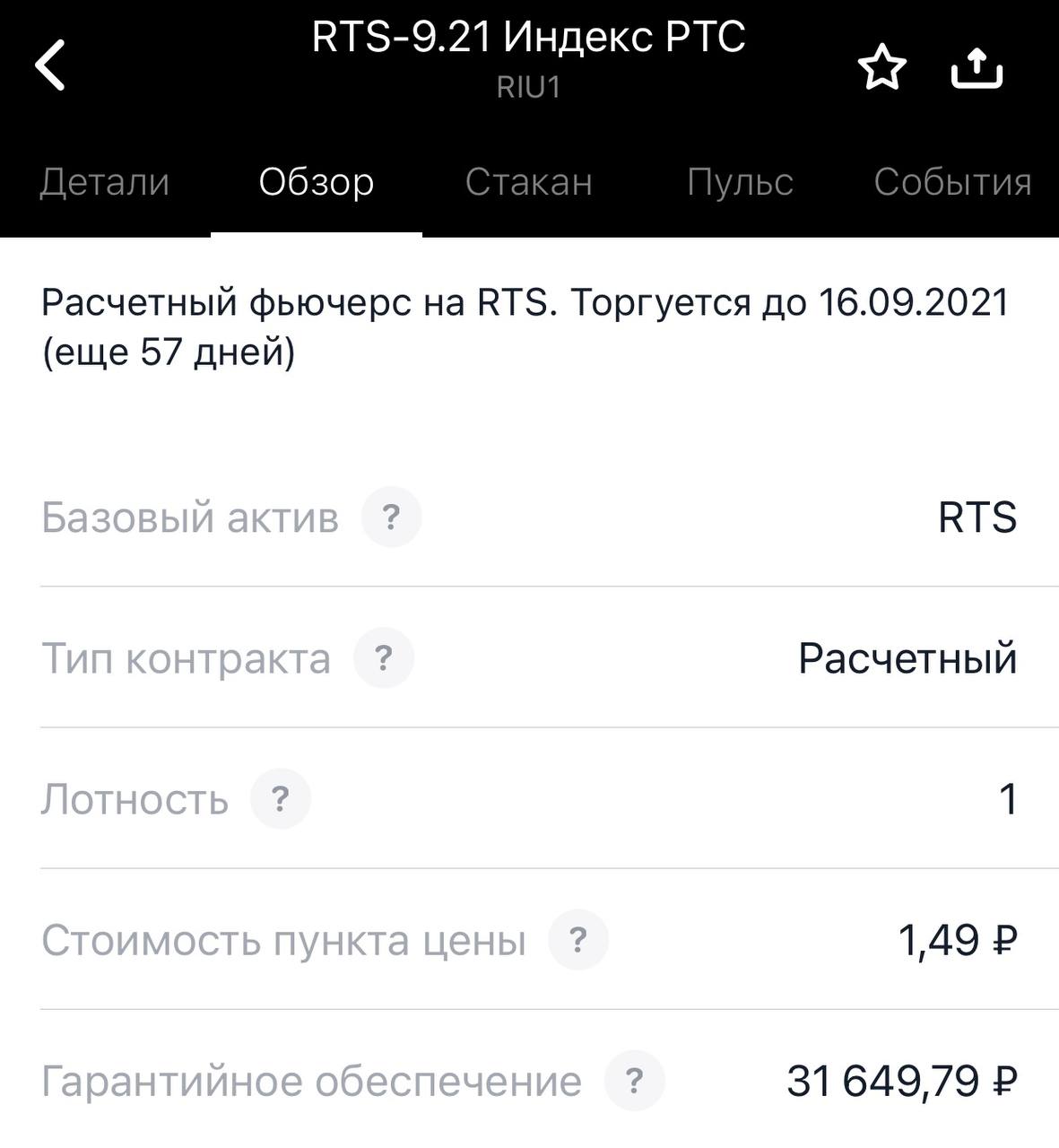

То есть при покупке фьючерса уплачивается только комиссия за сделку и замораживается ГО. Его размер можно уточнить на сайте Мосбиржи в карточке инструмента. Ниже представлены параметры фьючерса на индекс РТС с экспирацией в сентябре.

Допустим, что стоимость фьючерса на индекс РТС составляет ₽100 000, а ГО — ₽20 000. Получается, что на ₽100 000 можно приобрести не один, а целых 5 контрактов. Также стоит отметить, что размер ГО может меняться. Поэтому необходимо следить за состоянием своей позиции и уровнем ГО, чтобы брокер не закрыл вашу позицию принудительно в момент, когда биржа увеличила ГО, а у вас не хватает средств для поддержания сделки.

Контанго и бэквордация

Также при работе с фьючерсами стоит обратить внимание, что стоимость фьючерса обычно отличается от цены базового актива. Это происходит, поскольку участники торгов ожидают некие события, которые могут повлиять на стоимость базового актива.

Контанго — это ситуация, когда цена фьючерса выше цены базового актива. Бэквордация — обратная ситуация, когда цена фьючерса ниже цены базового актива. В случае бэквордации большинство инвесторов ожидают, что стоимость базового актива скоро упадет. Например, такое может быть в преддверии дивидендного гэпа, поскольку фьючерсы не дают право на получение выплат. Поэтому не стоит продавать фьючерс на определенную акцию в день отсечки, надеясь на то, что стоимость контракта завтра резко упадет. Дивидендый гэп уже заложен в цене.

По мере приближении даты экспирации цена фьючерса приближается к цене базового актива и в итоге сравнивается с ней.

Также о контанго и бэквордации говорят при сравнении цен фьючерсов с разными сроками экспирации. Ситуация, когда контракт с более поздней датой исполнения торгуется дороже фьючерса с более ранней датой экспирации, называется контанго. Обратная ситуация, соответственно, называется бэквордация.

Особенности торговли фьючерсами

1) Стоимость всех фьючерсов на Московской бирже отображается в пунктах. Для того чтобы посчитать стоимость контракта в рублях, нужно стоимость в пунктах разделить на шаг цены и умножить на стоимость шага цены.

Если базовый актив фьючерса рублевый, то и рублевая стоимость фьючерса равна его стоимости в пунктах. Например, фьючерс на акции Сбербанка стоит 30 000 пунктов, шаг цены и стоимость шага цены равны единице. Тогда стоимость контракта в рублях: 30 000 пунктов / 1 × 1 = ₽30 000.

Если же базовый актив валютный, то нужно еще учитывать влияние валютной переоценки. Предположим, что фьючерс на нефть марки Brent стоит 70 пунктов, шаг цены 0,01, а его цена — ₽7,5. Тогда стоимость контракта в рублях: 70 пунктов / 0,01 × 7,5 = ₽52 500.

Данные по шагу цены и его стоимости можно уточнить на сайте Мосбиржи в карточке инструмента.

Важно! Курс валюты фиксируется при расчете вариационной маржи два раза в день перед клирингом — в 13:45 и 18:44 мск.

2) В фьючерсах разные лоты. Например, 1 лот фьючерса на акции «Газпрома» включает в себя 100 бумаг компании, на акции Mail — 10, на «Норникель» — 1. Информацию по лотам также можно уточнить на сайте Мосбиржи.

Некоторые брокеры, например «Тинькофф», для удобства клиентов в своем приложении указывают эти данные (лотность, стоимость пункта цены, ГО).

Преимущество и недостатки фьючерсов

Плюсы:

Минусы:

Фьючерсы — сложный инструмент, который в основном предназначен для профессиональных игроков и опытных трейдеров. Торговать ими без подготовки крайне опасно. В этом материале была представлена общая информация по фьючерсам, но у этого инструмента есть много нюансов, которые не описать даже серией статей.

Способ торговли на бирже, когда инвестор заимствует у брокера акции, которыми сам не владеет, чтобы продать их по текущей рыночной цене с тем, чтобы купить эти же акции по более низкой цене и извлечь выгоду. В этом случае инвестор ограничен сроками расчетов, а открытие короткой позиции сопряжено с высоким риском. Регламентированный рынок, где встречаются продавцы и покупатели, торгующие различными активами: акциями, облигациями, валютой, фьючерсами, товарами. Стать участником торгов на бирже может каждый – для этого нужно открыть брокерский счет. Каждая сделка заключается по рыночной цене, совершается практически мгновенно, а также регистрируется и контролируется. Подробнее Фьючерс — это разновидность производного (иногда говорят “вторичного») финансового инструмента. По сути, фьючерсом называется договор покупки или продажи некоего первичного инструмента с отложенным исполнением обязательств. В качестве первичного или базисного инструмента может выступать ценная бумага, валюта, сырье. Подробнее

Почему лучше торговать фьючерсами, чем акциями (6 плюсов в пользу срочного рынка)

Семилетний опыт торговли на разных фондовых рынках дает нам возможность говорить о плюсах и минусах торговли акциями и фьючерсами. И вот некоторые из них.

В чем ключевые МИНУСЫ АКЦИЙ по сравнению с фьючерсом:

1. Не всегда есть в шорт

Если рынок сильно падает, вероятна и часта ситуация, когда у брокера могут закончиться акции, которые даются в шорт. Связано это с большим количеством желающих заработать на коротких продажах.

Вы попросту можете не успеть заработать на падении.

2. Низкая ликвидность

Низкая ликвидность акций по сравнению со срочным рынком.

3. Необходимо регулярно следить за корпоративными новостями по акциям

К примеру, сравнительно недавно в СМИ попала ложная новость об аресте Романа Абрамовича. Акции компании, которая принадлежит этому бизнесмену, очень упали в цене. После подтверждения “утки” — акции снова отрасли. Такое движение оказалось искусственным и могло бы скосить некоторую часть капитала.

Основные ПЛЮСЫ торговли фьючерсом:

1. Возможность купить или продать «весь фондовый рынок»

Вам не нужно составлять инвестиционный портфель из разных бумаг. Нажав кнопку купить/продать вы можете купить или продать весь индексный портфель сразу.

2. Новости эмитентов не влияют на фьючерсы

Вам не нужно следить за корпоративными новостями различных компаний при торговле фьючерсом. Так как фьючерс содержит в себе весь фондовый рынок, а не отдельную акцию.

3. Всегда можно зарабатывать на падении

Для того, чтобы заработать на падении фьючерса — его не нужно брать в долг. Нажав в терминале кнопку “Продать” вы легко продадите свой контракт за счет высокой ликвидности по данному инструменту.

4. Эффект финансового рычага

Вам не нужно обладать полной суммой для покупки фьючерса. Нужно всего лишь от 5-20% от стоимости контракта для того, чтобы провести сделку. Это позволяет покупать большее количество контрактов в свой портфель.

5. Низкие комиссионные

Средняя комиссия при совершении сделки по фьючерсу — 1-2 рубля при стоимости контракта 100 000 рублей.

6. Высокая ликвидность (хорошо работает технический анализ)

Из МИНУСОВ торговли на срочном рынке:

Для тех, кто не знает, как правильно рассчитывать размер позиции по фьючерсным контрактам — это очень большой риск при торговле данным инструментом. Торгуя спекулятивно на этом рынке без ограничения убытков и грамотного расчета позиции можно очень быстро пролететь и разочароваться в этом прибыльном инструменте.

За счет популярности рынка фьючерсных контрактов, дешевой комиссии и возможности много заработать есть большой соблазн торговли этим инструментом чаще, чем нужно. Чтобы торговать прибыльно нужно придерживаться определенных правил, отличных от рынка акций, соблюдать дисциплину и знать некоторые нюансы торговли этим инструментом.

Еще один из неявных минусов фьючерсов: большая конкуренция внутри этого рынка. Десятки тысяч инвесторов и роботов делают сложным поведение этого инструмента.

Для начинающих инвесторов освоение срочного рынка — это непростое испытание. Но тот, кто поймет законы движения этого инструмента, внедрит в свою торговлю технический анализ и отдельную систему риск-менеджмента — добьется отличных результатов и ощутит на себе все вышеизложенные плюсы срочного рынка!

Пройти курс Школа Франклина Трейдер — Россия, где даются основы торговли фьючерсами

Словарь

Что такое фьючерс и чем он отличается от других инструментов

Фьючерс — это разновидность производного (иногда говорят «вторичного») финансового инструмента. По сути, фьючерсом называется договор покупки или продажи некоего первичного инструмента с отложенным исполнением обязательств. В качестве первичного или базисного инструмента могут выступать ценная бумага, валюта, сырье.

Фьючерс — это биржевой товар. Цена на фьючерс варьируется в зависимости от ситуации на рынке. Остальные параметры актива являются типовыми. Это срок поставки, количество товара в лоте, его качество или марка. Таким образом, покупатель и продавец фьючерса принимают на себя обязательства по исполнению контракта в оговоренный срок. Стоимость самого актива к этому времени на рынке может измениться, но это уже не может повлиять на условия сделки.

В официальном документе фьючерса должны быть утверждены:

Фьючерс — это отдельный биржевой товар. Стоимость фьючерса не всегда равна цене его актива. На цену фьючерса, кроме цены базового актива, влияют различные прогнозы и риски изменений предмета договора.

Соотношение цены базового актива на спот-рынке и цены этого актива во фьючерсе может быть либо положительным, либо отрицательным:

Гарантийное обеспечение (ГО)

Фьючерсы торгуются с обязательным обеспечением сделки. Обычно это изменяемый в зависимости от цены депозит в размере 2–10% от стоимости актива фьючерса. Гарантийное обеспечение является страховкой, которую требует биржа. Причем предоставляют обеспечение обе стороны сделки.

Биржа блокирует эту сумму на счету трейдеров как своего рода залог, обеспечивающий сделку. Более того, заблокированная сумма продавца увеличивается в случае, если фьючерс вырос в цене, и уменьшается в случае снижения стоимости фьючерса соответственно. Поэтому если по фьючерсу у продавца заблокирована ₽1 тыс., через неделю биржа может дополнительно заблокировать, например, еще ₽200, если рыночная цена выросла. Для покупателя ситуация противоположная — его гарантийное обеспечение увеличивается при снижении цены. По истечении контракта производятся окончательные расчеты с учетом суммы гарантийного обеспечения.

Таким образом, получается, что при заключении сделки никакой оплаты не происходит, две стороны заключают договор, биржа блокирует на их счетах средства до исполнения контракта. Если сторона сохранит фьючерс до даты его закрытия, уже тогда ему придется исполнить контракт — поставить актив, перечислить деньги или произвести окончательный перерасчет.

Если один из участников сделки откажется от исполнения условий, биржа будет вынуждена исполнить его обязательства самостоятельно. При этом часть гарантийного обеспечения она оставит себе, а нарушителю предъявит имущественные претензии. Такая ситуация возможна только с фьючерсами, по которым обязательна реальная поставка активов. Для фьючерсов, которые предусматривают только взаимозачет (расчетные фьючерсы), отказ в принципе невозможен, а возможные убытки биржи покрываются гарантийным обеспечением.

Именно благодаря гарантийному обеспечению инвесторы часто выбирают трейдинг фьючерсами, используя его, по сути, как «плечо», ведь для заключения сделки требуется иметь всего лишь до 10% стоимости базового актива.

Какие бывают фьючерсы

Контракты делятся на два типа в зависимости от характера исполнения обязательств.

Поставочный фьючерс подразумевает, что в основе контракта находится актив, который необходимо отгрузить и оплатить по окончании договора. То есть если фьючерс подразумевает поставку 1 тыс. баррелей нефти к определенному сроку, такой тип контракта будет называться поставочным.

Расчетный фьючерс может заключаться на любые активы, в том числе индексы, процентные ставки, что угодно, чего нельзя отгрузить и потрогать. В таком случае по окончании контракта происходит перерасчет прибыли и убытков. Нематериальный характер фьючерса позволяет использовать его для страхования рисков на фондовом рынке.

К примеру, если инвестор предполагает, что его пакет акций в ближайшее время упадет в цене, он может продать фьючерс на такой же пакет акций по текущей цене. В случае если его опасения оправдаются, он не окажется в убытке. Прибыль, полученная от снижения цены фьючерса, компенсирует убыток от падения цены акций.Такие схемы называются хеджированием рисков. Иногда инвестор даже может на этом заработать прибыль.

Чем отличается фьючерс от форварда

Можно сказать, что фьючерс является более строгим частным случаем форварда, который, в свою очередь, представляет собой отложенный контракт с оговоренными обязательствами по нему. У фьючерса есть ряд принципиальных отличий:

Чем отличается фьючерс от опциона

Еще один похожий на фьючерс инструмент — опцион. Но если фьючерс является отложенным контрактом на поставку базового актива, то опцион дает покупателю только право, но не обязательство заключить контракт в будущем.

Принципиальное отличие заключается в обязательствах между продавцом и покупателем. Если при торговле фьючерсами у обеих сторон равные права и обязательства, которые они должны исполнить по окончании контракта, то в случае опциона продавец обязан исполнить условия, а покупатель может в итоге не воспользоваться купленным правом на заключение сделки.

Еще одно отличие в том, что сам по себе опцион имеет свою цену, которая, по сути, является премией продавцу, даже если в итоге сделка, лежащая в основе опциона, не состоится. Фьючерсы же не имеют дополнительной стоимости.

Как торговать фьючерсами

Фьючерсами могут торговать как профессиональные участники рынка, так и частные инвесторы, обратившись к брокеру. Выделяют несколько стратегий в торговле фьючерсами, они зависят от целей, которые преследует трейдер.

Фьючерсы могут помочь застраховать владельца актива от неблагоприятного изменения цены на него, поскольку фиксируют цену и не требуют сразу оплаты полной суммы сделки. Причем хеджирование используется не только с ценными бумагами, но и реальными активами, такими как поставка сырья, или валютными парами, например евро — рубль или доллар — рубль.

Пример. Компания выплачивает обязательства по кредитам в евро, при этом доход у компании в рублях. Чтобы застраховать себя от падения курса рубля, компания может купить фьючерсы на евро по курсу на начало года на всю сумму своих кредитных платежей на год вперед. В таком случае в конце года, если курс рубля в действительности упадет (а евро, соответственно, подорожает), компания получит прибыль от реализации фьючерсов, которая покроет убыток, связанный с конвертацией рубля в евро для оплаты кредита.

Эта стратегия торговли фьючерсами заключается в совершении разнонаправленных сделок с фьючерсами таким образом, чтобы получалась прибыль на разнице в цене покупки и продажи. Арбитраж может заключаться как в совершении сделок в разное время, так и на разных площадках.

Пример. Инвестор купил фьючерсы на акции, которые спустя какое-то время выросли в цене. После продажи фьючерсов он получил выгоду.

Пример. Инвестор при наличии разницы цен заключает сделку на покупку майского фьючерса нефти WTI в Лондоне и продажу майского контракта в Нью-Йорке.

Пример. Инвестор может купить апрельский фьючерс на золото и продать более дорогой на июнь. Такая операция имеет выгоду, если разница в цене покрывает ожидаемые колебания цен фьючерса, способные увеличивать размер гарантийного обеспечения.

Следует отметить, что любые спекулятивные стратегии должны учитывать стоимость комиссий брокера и биржи, которые могут нивелировать желаемую прибыль.

Что новичку нужно знать о фьючерсах?

Что это такое?

Фьючерс — один из самых популярных производных финансовых инструментов. Производных, значит полученных из какого-то базового актива. Базовым активом может выступать практически что угодно: акции, облигации, сырьевые товары, фондовые индексы, валюты и процентные ставки. Говоря простыми словами, фьючерс это контракт между продавцом и покупателем о поставке базового актива через оговоренный период времени и по заранее определенной цене.

Что надо знать, заключая фьючерсный контракт?

Фьючерс, это, по сути, биржевой аналог форвардного контракта, примеры которого мы можем увидеть повсюду. Договор о поставке товаров в магазин в следующем квартале, договоры о продаже урожая, который будет собран в следующем году, и так далее. Однако фьючерс имеет ряд важных особенностей.

— Фьючерсные контракты торгуются на бирже, соответственно такие параметры, как: размер актива, вес, срок поставки и другие характеристики, жестко стандартизированы.

— Фьючерсные контракты могут быть поставочными или расчетными, эта характеристика обязательно указана в его описании. «Поставочные», означает, что после экспирации такого контракта предусмотрена поставка базового актива покупателю. Экспирация, кстати, это дата окончания конкретного фьючерсного контракта.

— «Расчетные» контракты более распространены, они подразумевают только расчеты между покупателем и продавцом в момент экспирации без осуществления непосредственной передачи актива. Согласитесь, когда вы заключаете 3-х месячный фьючерс на покупку нескольких баррелей нефти, то не планируете через оговоренный срок получить бочки с сырьем.

— Чтобы купить один контракт вам не нужно иметь на счету всю сумму, которую вы видите напротив строчки «цена» в своем терминале. Биржа требует от вас только определенную часть, как гарантию исполнения контракта. Она называется гарантийным обеспечением (ГО), и на Московской бирже варьируется в примерном диапазоне от 8% до 12% от стоимости контракта.

Основные моменты и подводные камни торговли фьючерсами.

Последний пункт в описании фьючерсных контрактов звучит особенно здорово, правда? Вы можете торговать миллионом рублей, имея на счету всего сотню тысяч. Один процент движения цены в «вашу сторону» будет приносить 10% прибыли на ваши инвестиции. Однако многие забывают, что увеличить доходность без увеличения риска практически не возможно. Поэтому в следующих понятиях стоит досконально разобраться, прежде чем начинать торговать.

— Начальная маржа или ГО — это объем свободных денежных средств необходимый для заключения контракта. Как мы ранее говорили, вам нужно иметь, по крайней мере, от 8% до 12%, в зависимости от требований биржи и брокера, от стоимости фьючерса на своем счету.

— Минимальная маржа — это минимальная величина ГО, ниже которой биржа оставляет за собой право принудительно закрыть ваши позиции по рыночной цене. Такая операция называется маржин-колл. Когда размер вашего ГО снижается ниже уровня начальной маржи, брокер отправляет сообщение о необходимости внесения дополнительных средств на счет во избежание принудительной фиксации убытка по наступлению маржин-колла. Игнорировать такое предупреждение явно не стоит.

— Вариационная маржа — ежедневное начисление прибыли или убытка по открытой позиции. Например, вы купили фьючерс на нефть Brent, а на следующий день он вырос в цене. Величина вашего ГО будет увеличена на полученную прибыль в установленное время в этот же день. Время, в которое подсчитываются все ваши прибыли и убытки называется клиринг. Клиринг происходит 2 раза в день, торги на этот период приостанавливаются.

Постоянный контроль над величиной ГО очень важный момент фьючерсной торговли. Биржа оставляет за собой право повышать минимально необходимый размер ГО в зависимости от текущей рыночной ситуации. Происходит это обычно в моменты высокой ценовой волатильности, т.е. когда цена резко падает или растет. Если ваш ГО в такой момент незначительно превосходит минимальную маржу, вы неожиданно можете оказаться ниже критической черты, и позиции будут принудительно закрыты. Так что рекомендуем поддерживать ГО на значительном удалении от минимального уровня.

От чего зависит цена фьючерса, почему она отличается от «спот» цены?

Объяснение этому явлению достаточно очевидно — это разница во времени между текущей датой и датой экспирации контракта. Чем длиннее такой временной период, тем существеннее могут быть различия. Как известно, существует такое понятие, как стоимость денег во времени. Деньги сегодня стоят дороже, чем в будущем, это объясняется инфляцией, реальной доходностью в экономике (ростом реального ВВП), склонностью людей к потреблению (лучше купить IPhone сейчас, чем через год). Соответственно и фьючерсный контракт с расчетом через определенный период стоит в нормальной ситуации дороже чем «спот» цена базового актива. Такая ситуация на рынке называется контанго.

Отличный пример контанго — фьючерс на валютную пару доллар/рубль. Причины просты: процентные ставки в России значительно выше американских, и разница между фьючерсной и спотовой ценой как раз составляет спред между ними.

Обратная контанго ситуация — бэквордация, положение, когда фьючерс стоит дешевле спот цены базового актива. Почему такая ситуация возникает и где ее можно встретить? Приведем несколько примеров:

Акция, торгующаяся с дивидендом, и фьючерс с экспирацией после отсечки.

Допустим, по акции объявлены дивиденды, и дата отсечки назначена через месяц. Отсечка — последний день, когда можно купить акцию, чтобы получить по ней дивиденд. А экспирация фьючерса состоится через 2 месяца, это означает, что на момент экспирации, когда мы должны будем получить базовый актив за наш фьючерс, дивиденд нам будет уже не положен. Логично, что фьючерс в такой момент торгуется дешевле акции на спотовом рынке, примерно на размер этого дивиденда.

Нормальная ситуация для любых материальных товаров — это контанго. Ведь продавец должен их где то хранить до момента экспирации, а это стоит денег, что отражено в цене фьючерса. Однако бывают и обратные случаи. Например, резкий дефицит на рынке сырья в случае какого-то кратковременного шока. В таком случае покупателю нужен товар именно сейчас, и за это он готов платить более высокую цену. В будущем же ожидается нормализация ситуации, поэтому фьючерс стоит дешевле спот цены.

Самый очевидный пример пара доллар/йена. Ситуация здесь обратная той, что мы приводили с рублем. Процентные ставки в Америке выше, чем в Японии, этим объясняется более низкая стоимость фьючерса в сравнении со спотовой ценой.

Когда торговать фьючерсом выгодно и как на этом можно заработать без риска?

Мы незаслуженно обошли такой важный момент, как распад фьючерса. На момент экспирации цена фьючерса равна цене базового актива. Поэтому спред между фьючерсной и спот ценой непрерывно сокращается по мере приближения даты расчетов. Этот момент можно использовать, когда вы делаете ставки на падение актива. Продавая «в короткую» фьючерс, вы не только экономите вложения (напомню, чтобы открыть позицию нужно иметь всего 10% стоимости), но и получаете доход от непрерывного распада контракта.

Отличный пример такой сделки шорт фьючерса на доллар/рубль. Более того с помощью фьючерсов можно без риска вкладывать свободные деньги на счету. Удивлены? Но это очень просто — покупаем ближний фьючерс (например, с экспирацией через месяц) и продаем дальний (3 месячный), получаем ежедневно гарантированную доходность приблизительно равную депозиту.

Где торгуют фьючерсами на Московской бирже?

На Московской бирже фьючерсные контракты обращаются на срочном рынке. Самые популярные: контракты на доллар/рубль, фьючерс на РТС, нефть, Сбербанк. Также в срочной секции вы можете найти контракты на другие акции и валютные пары. Не забывайте при этом про ликвидность, т.е. дневной оборот торгов. Чем выше уровень ликвидности, тем ниже риск торговли. В общем, добро пожаловать в мир производных финансовых инструментов и удачных сделок вам на срочной секции.

БКС Экспресс

Последние новости

Рекомендованные новости

Главное за неделю. В ожидании Санты

Итоги торгов. Под конец сессии выкупили все снижение

IT-сектор США. Во что стоит инвестировать на 5 лет

Дивидендный портфель 2021. Подводим итоги

Ozon — затянутая «история роста»

Какие дивидендные прогнозы на 2021 сработали, а какие нет

Резкое падение цен на газ. Газовое ралли закончилось?

SoFi Technologies. Есть ли перспективы у популярного финтеха

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.