какие документы может запрашивать банк у юридического лица 115 фз

Запрос из банка по 115-ФЗ, что делать: шпаргалка быстрого реагирования

Читайте и передайте друзьям шпаргалочку. Что делать, когда пришел запрос из банка по 115-ФЗ:

1. Изучите запрос банка.

Есть ли среди документов, которые запрашивает комплаенс, документы и информация, составляющие коммерческую тайну вашего предприятия. Отметьте пункты, которые вы не будете предоставлять по этой причине.

2. Соберите все остальные документы по списку.

Проверьте наличие подписей, печатей (у ИП и компаний может не быть печати, но если по уставу она должна быть, то проследите за этим).

3. Если в запросе есть еще и бухгалтерская отчетность, то обратите внимание на период, за который она запрашивается.

Если просят отчетность промежуточную, то на ней не будет отметки ИФНС о приеме, ибо отчетность сдается только годовая.

4. Проследите, чтобы к договорам об оказании рекламных, маркетинговых и прочих ёмких по цене, но высокорисковых с точки зрения признания расходов таковыми в налоговом учете услуг были приложены отчеты исполнителя, акты об оказанных услугах, переписка.

И отчеты потолще должны быть. Помните про театр и костюмчики к нему? Это про то.

5. Если в списке есть договоры займа, то обратите внимание на то, какая процентная ставка по ним, были ли уплачены указанные в договоре проценты, есть ли соглашение о расторжении договора в связи с исполнением сторонами обязательств.

А на будущее следите за тем, чтобы банки плательщика и банки получателя при предоставлении займа и возврате совпадали. Не мешайте в кучу, не меняйте банки отправителя и получателя. Это сбивает алгоритмы банков с толку и вы тем самым привлекаете на себя лишнее внимание и создаете себе лишние проблемы.

6. Анкеты, которые требуются банком к заполнению, заполняйте с особой тщательностью: заполните всю информацию, свидетельствующую о том, какой вы обалденный специалист и какие крутые специалисты те, по отношению к кому банк проявил интерес, укажите телефоны, адреса электронной почты, укажите данные о том, зачем вы заключили договор.

Расскажите об экономической целесообразности заключения договора, например, с ИП, который недавно только зарегистрировался в этом статусе, объясните почему не побоялись платить авансом недавно созданной компании или ИП и как вы оберегаете себя от недобросовестных действий со стороны исполнителей/поставщиков.

В общем, напишите качественный роман о себе и своем бизнесе. Приложите (даже если не просят) фотографии благодарственных писем от клиентов. И вообще заведите такое правило: если клиенту все понравилось, попросите написать пару ласковых в ваш адрес на своем бланке.

7. При объяснении своей позиции в части отсутствия (или недостаточного в версии общепринятой) наемных сотрудников сошлитесь на реальную картину ведения бизнеса. Объясните, где у вас в бизнес-процессах автоматизация, где механизация, где остался ручной труд, и почему вы и руководитель, и бухгалтер, и мастер-штукатур, и водитель в одном лице, и когда вы это безобразие планируете прекратить: при наступлении какого созвездия в каком зодиаке вы внесете изменения в штатное расписание и наймете персонал с окладом не меньше 100 тыс. на каждого.

Расскажите о своих планах. Пусть они будут амбициозными. Главное, чтобы не смахивали на сказку.

8. Помните, что чтобы бы вы ни написали в своих объяснениях и какое бы количество и качество документы вы не предоставили бы в банк, там сидят мальчики и девочки, выполняющие свою рутинную работу. И им все равно останетесь ли вы в банке как клиент или пойдете искать новое банковское учреждение, оставив этому банку внушительных размеров комиссию при закрытии счета.

9. Как только получили запрос и передали его в бухгалтерию его обрабатывать, сразу же бегите в другой банк с заявлением на открытие расчетного счета. Если нынешний банк не прикроет ДБО и продолжит с вами работать, то резервный счет не повредит. Если вы попадете в немилость и придется уходить, то к моменту, когда вы получите вердикт банка с просьбой удалиться, у вас уже будет куда перевести свои заработанные.

Всё это можно не делать. Можно возмутиться тому, что банки незаконно требуют документы по экономической деятельности компании.

Можно затребовать письменный отказ в приеме платежек, но помните, что процесс обеления своей репутации в межведомственной комиссии по реабилитации бизнеса, пострадавшего от неправомерных действий банков в рамках исполнения ими функций по 115-ФЗ занимает 20 рабочих дней. Это месяц. Стоит оно того?

115-ФЗ: какие документы банк может запрашивать у клиентов на законных основаниях

Какие документы требуют банки на основании 115-ФЗ

Банковскую деятельность регулирует огромное число всевозможных законов и подзаконных актов. Один из таких документов – Федеральный закон от 07.08.2001 № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма».

Во исполнение этого закона и, ссылаясь на его же нормы, банки требуют у клиентов массу разнообразной документации. Клиентам порой кажется, что запрашиваемые данные вообще никак не касаются деятельности банков и не затрагивают интересы государства. Но банкам кажется другое. К примеру, банки, проверяя чистоту сделок, запрашивают документы по стандартным договорам, которые организации заключают уже на протяжении многих лет. По мнению клиентов, такие требования банков, как минимум, являются странными, а, как максимум – противоречат действующему законодательству. В частности, например, в тех случаях, когда запрашиваемая информация составляет охраняемые законом сведения.

Шпаргалка по статье от редакции БУХ.1С для тех, к кого нет времени

1. В настоящее время банки требуют у клиентов массу разнообразной документации, проверяя чистоту сделок.

2. Идентифицировать не только самого клиента, но и проверять и фиксировать все совершаемые им сделки, которые банкам кажутся подозрительными, требуют Федеральный закон от 07.08.2001 № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» и Положение Банка России от 15.10.15 № 499-П «Об идентификации клиентов…».

3. П.14 ст.7 Закона № 115-ФЗ устанавливает обязанность клиентов предоставлять информацию, необходимую для исполнения банками требований законодательства.

4. Анализ Федерального закона от 07.08.2001 №115 и Положения Банка России от 15.10.15 № 499-П позволяет прийти к выводу о том, что право банков на истребование документации вообще практически ничем не ограничено.

Действительно, порой банки требуют предоставления персональных сведений работников организаций, бухгалтерский баланс, сведения об уплаченных налогах и т.п. Само собой, подобные запросы вызывают у клиентов массу негодования.

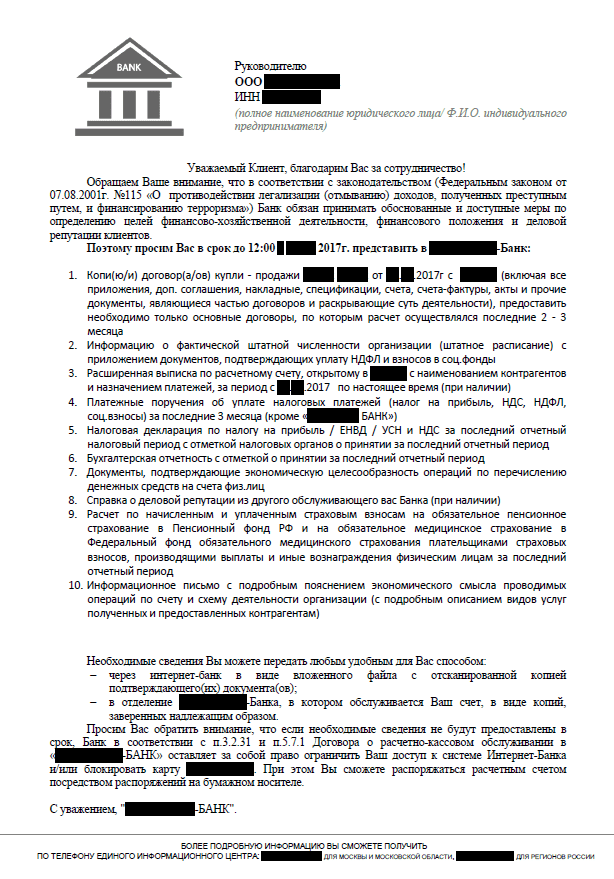

Чтобы не быть голословными, приведем образец типичного письма, рассылаемого банками в адрес своих клиентов в целях соблюдения Федерального закона от 07.08.2001 №115:

Как мы видим, перечень документации весьма обширен, а в некоторых случаях он может оказаться еще больше. Причем времени на подготовку и сдачу этих документов дается подчас слишком мало, что обусловливает еще большее недовольство клиентов и их справедливое возмущение.

В связи с этим напрашивается логичный вопрос: имеют ли банки законное право требовать с клиентов все эти документы?

Законны ли требования банков о представлении документации

Как поясняют сами банки, в подобных объемах документы ими запрашиваются не просто так. Это не их личная прихоть, а требования Федерального закона от 07.08.2001 № 115-ФЗ «О противодействии легализации (отмыванию) доходов….» и Положения Банка России от 15.10.15 № 499-П «Об идентификации клиентов…».

Эти НПА обязывают кредитные организации идентифицировать не только самого клиента, но и проверять и фиксировать все совершаемые им сделки, которые банкам кажутся подозрительными. И если клиента можно проверить на этапе открытия ему банковского счета, то проверить чистоту сделки банк может только на стадии совершения денежных расчетов.

Что конкретно говорится в данных нормативных документах? Например, ст. 7 Федерального закона от 07.08.2001 № 115-ФЗ гласит, что при проведении идентификации клиента, его представителя, выгодоприобретателя, а также обновлении информации о них банки вправе требовать представления соответствующих документов.

В их перечень входят документы удостоверяющие личность, учредительные документы, документы о государственной регистрации юридического лица (индивидуального предпринимателя). Также банком могут быть запрошены и иные документы, необходимые для исполнения требований законодательства.

А п.14 ст.7 Закона № 115-ФЗ устанавливает обязанность клиентов предоставлять информацию, необходимую для исполнения банками требований законодательства.

Приложение 2 к Положению Банка России № 499-П содержит подпункты 2.7 – 2.9, которые конкретизируют полномочия кредитных организаций по истребованию документации и сведений от клиентов.

Так, пп. 2.7. устанавливает, что банк вправе требовать от своих клиентов сведения и документы о финансовом положении, включая бухгалтерскую отчетность и налоговые декларации. При этом кредитная организация в правилах своего внутреннего контроля самостоятельно определяет количество и виды документов, которые она использует в целях определения финансового положения клиента.

В пп. 2.8. указано, что банк может истребовать сведения о деловой репутации клиента и отзывы о нем других организаций, имеющих с ним деловые отношения. Кредитная организация в правилах внутреннего контроля может также самостоятельно определить и иной вид документов, которые могут быть использованы в целях определения деловой репутации клиента.

Наконец, пп.2.9. разрешает истребовать сведения об источниках происхождения денежных средств и иного имущества клиента. Перечень таких сведений опять же не является исчерпывающим.

Анализ Федерального закона от 07.08.2001 №115 и Положения Банка России от 15.10.15 № 499-П позволяет прийти к выводу о том, что право банков на истребование документации вообще практически ничем не ограничено. По крайней мере, законодательство никаких подобных ограничений не содержит, как не содержит и точный список документов, которые должны быть предоставлены по требованию кредитной организации.

Получается, что банки вправе запрашивать абсолютно любую документацию и в любом объеме. Так ли это на самом деле? БУХ.1С попросил прояснить ситуацию руководителя отдела юридического сопровождения профучастников фондового рынка ГК «ФИНАМ» Сергея Володькина.

Какие документы могут запрашивать банки во исполнение требований закона о противодействии легализации преступных доходов?

Любые документы, которые банки пропишут у себя в правилах внутреннего контроля. И обычно это открытый перечень, т.к. изначально невозможно определить полный список документов, который может понадобиться для того, чтобы определить, осуществляется данная операция с целью легализации преступных доходов или нет. Т.е. любые документы, которые могут потребоваться для анализа конкретной операции или деятельности клиента в целом.

Могут ли банки требовать информацию, содержащую личные данные третьих лиц? Например, личные данные сотрудников фирмы-клиента банка?

По закону банки обязаны идентифицировать представителя клиента (включая единоличный исполнительный орган), выгодоприобретателя клиента. А также принимать обоснованные и доступные в сложившихся обстоятельствах меры по идентификации бенефициарного владельца. Если это все физические лица (а бенефициарный владелец – это только физлицо), и неважно, являются ли они сотрудниками фирмы или нет, то банки обязаны требовать информацию, содержащую их личные данные.

Какие сроки подачи запрашиваемых банком документов установлены законом?

Что будет, если не представить запрашиваемые банком сведения?

Непредставление клиентом информации, необходимой для реализации кредитной организацией требований закона, может являться основанием для отказа в проведении операции. Если банк отказал уже два и более раз – он обязан расторгнуть договор и закрыть счет клиента. Организация автоматически попадает в черный список, который ЦБ рассылается по банкам и велика вероятность, что такой организации больше ни один банк счет не откроет.

Также банк может отключить систему дистанционного обслуживания (Интернет-банк). Тогда клиент сможет распоряжаться счетом только посредством подачи бумажных платежек, что не слишком удобно, когда клиент находится, например, во Владивостоке, а банк – в Москве. И даже если клиент принесет такую бумажную платежку, банк всегда сможет воспользоваться правом на отказ в проведении операции.

Итак, получается, банки не только вправе истребовать с клиентов документы, но это является их обязанностью. Если этого не делать, банк могут оштрафовать на значительную сумму. Ответственность банков установлена ст.15.27 КоАП РФ «Неисполнение требований законодательства о противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма».

По данной статье штрафы могут достигать 1 млн рублей, а деятельность банка может приостанавливаться на срок до 90 суток. Как следствие, у кредитного учреждения может быть отозвана лицензия на осуществление банковских операций.

То, что банки могут истребовать у своих клиентов практически ничем неограниченный объем документов, БУХ.1С подтвердили и в Ассоциации российских банков (АРБ).

Как нам рассказала главный специалист правового департамента АРБ Вероника Кинсбурская, закон не регулирует вопрос о том, какие именно документы и сведения подлежат истребованию у физических и юридических лиц в целях проверки их непричастности к экстремистской деятельности или терроризму. Также закон не определяет порядок проведения кредитными организациями проверок деятельности своих клиентов. Что именно затребовать и как именно проверять клиентов, банк решает самостоятельно:

Точный перечень истребуемых у клиента документов и сведений, порядок проведения проверки клиента, в том числе процедура и сроки представления запрошенных документов в банк, а также порядок фиксирования полученной от клиента информации устанавливаются каждой кредитной организацией самостоятельно. Они прописываются в правилах внутреннего контроля.

Если у банка возникают подозрения, что какие-либо операции осуществляются в целях отмывания доходов или финансирования терроризма, банк может запросить у клиента подробные сведения о целях деятельности клиента, деловой репутации, целях совершения конкретной операции и источниках происхождения денег.

Согласно п. 2 ст. 6 Федерального закона № 115-ФЗ, операция с денежными средствами подлежит обязательному контролю в случае, если хотя бы одной из сторон является организация или физлицо, в отношении которых имеются сведения об их причастности к экстремистской деятельности или терроризму. Но при этом контролю подлежат и все прочие подозрительные операции.

Проверка деятельности клиента и совершаемых им операций может проводиться при наличии у сотрудников банка субъективных подозрений в том, что конкретная операция осуществляется в целях отмывания доходов, или финансирования терроризма. Соответствующее право предоставлено банкам в п. 3 ст. 7 Федерального закона № 115-ФЗ.

В случае непредставления клиентом информации, необходимой для его проверки, банк может заблокировать счет, приостановить расходную операцию, отказаться от заключения договора, или же расторгнуть договор банковского счета (вклада) с таким клиентом.

Страдают во всей этой ситуации, конечно же, добросовестные клиенты, которые ведут торговую или производственную деятельность и никак не связаны с терроризмом и отмыванием денег. Зачастую объем запрашиваемой банком информации оказывается настолько велик, что в назначенные сроки представить документы не получается чисто физически.

Как поступать в подобных ситуациях клиентам банков? Вот такой совет дает генеральный директор консалтингового центра «Профдело» Татьяна Никанорова:

Банки должны принимать соответствующие меры, чтобы предотвратить незаконные операции. Мы понимаем, что для этого они могут запрашивать практически любые документы и в любом количестве. Бухгалтерам известны банки, которые требуют чрезмерно много. Если не представить документы в полном объеме, банк может закрыть расчетный счет. И тут кроется подвох: закрытие счета по такому основанию часто подразумевает повышенный тариф на вывод средств с расчетного счета в другой банк. Это до 10% от суммы. Можно, конечно, жаловаться в ЦБ РФ, а он уже будет определять, правомерен ли был запрос из банка или нет. Моя рекомендация для «белых» фирм: если вы получаете избыточный запрос, срочно выводите из такого банка деньги и открывайте счет в другом месте.

Можно сделать вывод, что клиентам придется исполнять требования банков о представлении документов и информации. И если имеется такая возможность, документы лучше направлять в полном объеме и точно в срок. Если же такая возможность отсутствует, а банк требует все чаще и больше, разумнее не дожидаться закрытия счета и перейти на обслуживание в другую кредитную организацию.

Как не попасть под 115-ФЗ. Под прицелом каждый

Допустим, вы руководитель или финансист какого-то крупного предприятия. Ладно, не крупного, а среднего. Или даже мелкого. Хорошо, нет никакого предприятия, вы просто индивидуальный предприниматель. Или самозанятый гражданин. А может быть, вы просто физлицо? Кем бы вы ни были, наверняка вы имеете счет в банке. На этот счет иногда приходят деньги. А иногда уходят. Бывает такое? Ну вот! Можете смело считать себя потенциальным объектом ФЗ-115.

Содержание статьи

Любой держатель банковского счета рискует заинтересовать госорганы, ответственные за исполнение Федерального закона №115 «О противодействии легализации доходов, полученных преступным путем, и финансированию терроризма».

Закон, ставший в последние пять лет настоящим кошмаром предпринимателей, был принят еще 20 лет назад. Никто толком и не знал о его существовании, но в 2016 резко изменилась практика применения ФЗ-115, действие которого касается очень многих сфер деятельности — от обналички до использования налоговых схем.

Любой банк, в котором вы обслуживаетесь, может счесть какую-нибудь операцию по счету сомнительной. Тогда он вправе заблокировать операцию вплоть до момента, когда рассмотрит ваши объяснения и сочтет их убедительными.

Нередко заблокированным оказывается, помимо самой операции, еще и доступ к банку-онлайн, а то и полностью счет. А это уже очень серьезная проблема. После блокировки счета невозможно открыть новый в другом банке. Да и новое юридическое лицо зарегистрировать не получится.

Что вызовет у банков подозрение

Какую информацию может запрашивать Росфинмониторинг

Росфинмониторинг (Федеральная служба по финансовому мониторингу РФ) был создан в ноябре 2001 года. Через два месяца после принятия 115 ФЗ. Это не совпадение. Одна из основных задач Росфинмониторинга, главного подразделения финансовой разведки страны — реализация 115-го закона.

Эта структура имеет полномочия на запрос практически любой информации по движению денежных средств на счетах предпринимателей и организаций.

В 2021 году введены новые правила, по которым банки отчитываются перед Росфинмониторингом.

Отныне обязательному контролю подлежат:

Еще одно нововведение. С 2021 года структуры, работающие с денежными средствами или другим имуществом своих клиентов, не обязаны отчитываться по всем без исключениям операциям, фигурирующим в ФЗ-115. Росфинмониторинг интересуют только платежи, относящиеся к виду деятельности вышеназванных организаций.

Какие операции с наличными под особым контролем у банков

Есть конкретные признаки неблагонадежности клиента, которые у банка могут вызвать подозрение в нарушении ФЗ-115:

Начинающие предприниматели и физлица — в зоне риска

Крестина Горбачева работает в Сбербанке менеджером по работе с ключевыми клиентами. Она утверждает, что больше других должны опасаться санкций, предусмотренных за нарушение ФЗ-115, начинающие предприниматели.

«Они даже не подозревают о действии 115-ФЗ и по незнанию совершают те действия, которые ведут к блокировке счета. Снимают со счета много наличных, быстро и часто переводят деньги на карты физических лиц. Для предпринимателя это может быть экономически оправдано и справедливо, а для банка такие действия — сигнал для проверки.

Кроме того, 115-ФЗ призван, в числе прочего, бороться с фирмами-однодневками. Поэтому службы безопасности банков пристально следят именно за новыми, недавно созданными компаниями и держат на контроле их действия»

Согласен с Крестиной и Евгений Жариков, финансовый консультант фирмы «БЛСЕ-Керамика»:

«Попасть под 115-ФЗ можно по трем причинам: за дело, по дури, для плана. Тот, кто нарушает закон осознанно, знает, как это сделать максимально безопасно и попадается редко. Самый незащищенный сектор — честный мелкий бизнес. Одно дело, когда ты крупная организация со штатом бухгалтеров, умеющих правильно оформить сделку или, если не повезло, отбиться от нападений. Совсем другое — мелкие. Им очень трудно разжать любовные объятия контролирующих органов. А попасть в них можно в любой момент. Хотя бы для плана»

Какую информацию нужно предоставлять банку

Банк может заинтересоваться практически любой информацией о вашей фирме. Вплоть до справки о деловой репутации из другого банка, в котором вы обслуживаетесь. В списке запрашиваемых документов наверняка будут платежные поручения об уплате налогов, договоры купли-продажи со всеми сопутствующими документами (счет-фактура, товарно-транспортная накладная, допсоглашения и т.д.), штатное расписание с документами об уплате НДФЛ, информационная записка с подробным обоснованием экономической целесообразности проводимых по счету операций. На самом деле, что угодно может оказаться в этом списке.

Татьяна Секерина, индивидуальный предприниматель в концертно-развлекательной сфере, поделилась своим опытом:

«Как это обычно бывает, карту заблокировали в выходной. В субботу. Никаких уведомлений не приходило, просто столкнулась с тем, что моя карта физлица не работает. Позвонила в Сбербанк спросить, что у меня с картой. И вот тогда узнала о блокировке ипэшного счета и карты, а заодно и о существовании 115-ФЗ. Банк сказал, что я должна «подтвердить движение денег». У них были вопросы не по конкретному переводу, а по всем операциям больше определенной суммы за последнее время. К счастью, я всегда храню договоры, акты, чеки. Хотя по закону ИП не обязан сохранять первичную документацию. Налоговая этим не интересуется.

Как не попасть под 115-ФЗ. 9 правил

Как поступает банк, если считает операцию подозрительной

Закон позволяет банку выполнить следующие действия:

У разных банков могут быть разные алгоритмы действий и разные списки запрашиваемых документов. Здесь мы говорим о том, что может сделать банк, а не о том, что он точно сделает.

Что делать, если банк заблокировал счет

Быстрый и квалифицированный отчет банку часто может спасти ситуацию.

Евгений Жариков ответил так:

«Со 115-ФЗ я знаком не только в теории, но и на практике. Подозреваю, был одним из первых, кто под него залетел. Это было совсем давно, никто еще толком ничего не знал и не сталкивался с этой проблемой. У меня как у ИП был счет в банке… он закрыт давно, уже можно его называть, в банке «Солидарность». На счету висела сумма 354 рубля. И вот мне блокируют счет и требуют обосновать операцию, по которой один пионерский лагерь мне перечислил 3500 рублей.

А я как раз накануне купил клуб лазертаг. В тот момент у меня было время, настроение, понимание и нужные документы. Мое объяснение с трудом поместилось на 4 страницы мелким шрифтом. Я подробно рассказал о работе и предоставил чеки на покупку изделий «Автомат Калашникова», «Пулемет Дегтярева» и тому подобное. 3500 рублей мне перечислили за сдачу во временную эксплуатацию всех этих автоматов и пулеметов. Отстали моментально»

Из этой истории становится понятно, что оперируют антиотмывочным законом не бездушные машины, а живые люди, которым действительно может хватить для снятия подозрений внятного объяснения, подкрепленного документами.

Выигрывает тот, кто не надеется, что проблема растает сама каким-то чудесным образом. Чуда не произойдет. И даже если у вас нет возможности ответить банку качественно и квалифицированно, ответьте хоть как-то. Пусть они видят, что вы заинтересованы в решении проблемы и пытаетесь что-то сделать.

ЦБ РФ выпустил Методические рекомендации 18-МР 19МР. Это достаточно внятный текст, который содержит критерии, позволяющие отнести контрагента к подозрительным по 115-ФЗ. Если получили претензию, открывайте рекомендации и пишите ответ по перечисленным критериям. Делайте это скрупулезно, не упуская ни одного пункта. Пусть даже вам кажется, что этот критерий точно не про вас, не поленитесь, опровергните и его. Подшейте к ответу совершенно все документы, которые удастся отыскать.

И никогда не выбрасывайте чеки или платежные поручения. Всегда будьте готовы к ответу на запрос из банка. Пусть лучше эти папочки с чеками вам не пригодятся никогда, чем возникнет ситуация, когда вам нечего будет ответить. Хороший бухгалтер всегда немного параноик.

Сергей Степашин, индивидуальный предприниматель, занимающийся грузоперевозками:

«Многие ИП работают с одним контрагентом. Для того, собственно, и создавались. Ничего противозаконного в этом нет, но 115-ФЗ расценивает это как яркий признак преступной деятельности. Я был очень лакомым клиентом для банка: приличные обороты, депозит у них держал. Никогда никаких проблем. Вдруг блокировка. Как обычно в таких случаях, узнал случайно, объяснений никаких. Менеджер, который меня вел, тоже в шоке, но ничего не может поделать — не в его власти. Стали выяснять. Единственная претензия — почему работаешь с одним контрагентом?

Что я делал? Тут же открыл счет в другом банке. Клиентам сообщил о новых реквизитах, туда и пошли транзакции. Параллельно начал отбиваться в старом банке. Отбился. С трудом, долго, но удалось. Разумеется, в новом банке сразу интересуются, не связано ли открытие счета у них с ограничениями по обслуживанию? Нет, не связано! Выдержал паузу в два месяца и перевел деньги со старого счета на новый.

Что я могу посоветовать? Выбирайте правильный банк. Виртуальные банки (а особенно самый известный, который до недавнего времени за перевод от него 30% брал) — абсолютное зло. Когда у них нет ни офиса, ни менеджера, тобой занимается машина, ты не можешь ничего доказать и объяснить, просто потому что некому. Банков-гигантов тоже нужно избегать. Они инертны, на решение самой мелкой проблемы уходит уйма времени, а время в нашем случае — деньги. Совершенно конкретные, а не фигуральные»

Как это работает. Внутренняя банковская кухня

Есть при банках служба, которая называется малопонятным и сложнопроизносимым словом комплаенс. Их уставная задача — следить за тем, чтобы не нарушалось действующее законодательство. Это не машина, а живые люди, прошедшие обучение в Центробанке. Комплаенс призваны защитить свой банк от возможных претензий к нему со стороны ЦБ.

Как только вы попали под прицел комплаенс, тут же блокируется ваш счет. Да, это не очень корректно называть блокировкой. По закону заблокировать счет можно исключительно в случае доказанной экстремистской деятельности.

Ну а дальше вы будете собирать документы, оправдываться, вас будут изучать, подозревать. И тут возможны два варианта, по которым будут развиваться события.

Предположим, вы смогли в конце концов сформировать пакет документов, объясняющий ваши действия. Отлично, расходимся по местам и продолжаем работать.

Но бывает и так, что отбиться не получается. Банк парализует ваш счет, всячески дает понять, что удачного выхода из ситуации не светит. И вот в тот момент, когда вы решаете, что пришло время из этого банка бежать, выясняется, что на сайте банка в открытой оферте прописан пунктик, который почему-то раньше не привлекал вашего внимания. А там черным по белому указано, что если счет закрыт по вине клиента, банку причитается до четверти вашего остатка на счете. Бывают вегетарианские банки, которые берут 15%. Но чаще — 20.

Тут ваши отношения с этой кредитной организацией и подходят к финалу. Что дальше? Дальше новые отношения с новым банком. И вы туда приходите с огромной табличкой на груди, на которой написано «Не прошел проверку по 115-ФЗ». Как думаете, попробует новый банк присмотреться к вам повнимательнее? Наверняка попробует.

Кто, помимо банка, может «сдать» вас Росфинмониторингу

Банк не единственная структура, которая обязана информировать контролирующие органы о подозрительной финансовой деятельности фирм и предпринимателей.

Бухгалтеры, нотариусы, адвокаты, юристы, аудиторы — все они не просто могут, а обязаны сообщать в Росфинмониторинг о ставших им известными сделках, возможно попадающих под Федеральный закон №115.

Любопытно, что закон требует от вышеперечисленных категорий не просто уведомить Росфинмониторинг, а сделать это без предупреждения. В противном случае они сами станут мишенью.

Эта норма была в законе давно. Но в 2018 году Росфинмониторинг настойчиво напомнил бухгалтерам, нотариусам и юристам об их обязанности. А чуть позже вышли поправки к закону, в которых, наряду с ними, упоминались уже и аудиторы. Раньше требование касалось их не в полной мере. До 4 мая 2018 аудиторы должны были сообщить о вскрытых нарушениях руководству фирмы, и только потом, через три месяца, если меры по устранению нестыковок не были приняты, доложить о них Росфинмониторингу.

В 2018-м после публикации новых норм поведения, соцсети наполнились сообщениями от бухгалтеров и других упомянутых категорий, которые торжественно обещали своим клиентам никому ничего не сообщать. Но давайте трезво смотреть на вещи. За недоносительство предусмотрены серьезные штрафы, и вряд ли многие захотят идти на риск.

Важное о 115-ФЗ в 2021 году

Федеральный закон №115 хоть и увидел свет 20 лет назад, но всегда остается актуальным. Чуть ли не каждый год к нему принимаются «омолаживающие» поправки.

Налоговики и Центробанк давно стараются взять под контроль наличку, которая ходит в бизнесе. Но до последнего времени все усилия были тщетны. При возникших подозрениях начиналась долгая и не всегда результативная переписка между ведомствами — запросы, ответы, новые запросы. За это время грамотный обнальщик успевал прокрутить деньги и закрыть фирму.

В 2021 году государство пошло по простому и эффективному пути — по сути, упразднило для банков налоговую тайну, а для налоговиков — банковскую. Теперь взаимообмен интересующей информацией между ЦБ и ФНС происходит без лишних сложностей — моментально. Даже запрос писать не нужно.