какие данные банковской карты нельзя разглашать

Почему никому нельзя сообщать номер и срок действия карты?

Практически все, кто пользуется дебетовыми или кредитными картами, знают, что CVV-код на обратной стороне никому говорить нельзя, ведь это чревато потерей денежных средств с карты. Эксперты Центра цифровой экспертизы Роскачества утверждают, что номер и срок действия карты также никому нельзя озвучивать, ведь этой информации достаточно, чтобы оставить жертву без средств на карте.

Содержание

Этим летом МВД России опубликовало статистику, согласно которой число преступлений с использованием банковских карт с января по июнь 2020 года возросло почти на 500% по сравнению с аналогичным периодом 2019 года. По результатам аналитики Positive Technologies, доля атак, направленных на частных лиц, в целом составила 14%, треть из них – это данные платежных карт.

Откуда такой огромный прирост количества преступлений?

Двухфакторная аутентификация становится международным стандартом, и в абсолютном большинстве случаев сегодня для того, чтобы осуществить перевод с карты, оплатить товар или услугу онлайн, требуется СМС-подтверждение. Тем не менее во многих сервисах такси, а также на зарубежных сайтах (например, на онлайн-маркетах Amazon и AliExpress, в магазине игр Steam, при оплате хостинговых услуг и так далее) после того, как данные карты один раз введены, оплата может осуществляться без подтверждения по СМС. По умолчанию в настройках этих сервисов двухфакторная аутентификация отключена. Таким образом, если злоумышленник завладел данными вашей карты, он сможет потратить с нее всю сумму (например, закажет себе товары или выведет деньги другим образом – даже через онлайн-игру). Вы узнаете об оплате только постфактум, получив уведомление от банка (или вообще не узнаете, если уведомления отключены). Если данные карты были скомпрометированы, важно ее вовремя заблокировать, моментально позвонив на горячую линию банка. Именно поэтому не стоит экономить на СМС-уведомлениях – однажды они могут спасти ваши деньги.

Покупка онлайн: какие правила нужно соблюдать

1. Не храните все деньги на одной карте, а разбивайте суммы между несколькими.

Лучше всего хранить деньги на «не засвеченной» в интернете карте, а для онлайн-покупок использовать дополнительную карту, на которую переводить небольшие суммы по требованию для оплаты онлайн. Для таких целей отлично подходят виртуальные карты.

2. Если ваш банк позволяет установить лимиты на траты по вашим картам – сделайте это.

В этом случае, даже получив доступ к вашей карте, злоумышленники не смогут потратить все ваши деньги и снять сумму больше, чем установлено лимитом.

3. Лучше не привязывать банковские карты к интернет-магазинам, особенно если не собираетесь часто совершать покупки: вводите данные только при необходимости!

Также после совершения покупки проверяйте, не сохранилась ли карта в системе интернет-магазина, и, если все же сохранилась, удаляйте данные карты вручную.

4. Не храните и не пересылайте в мессенджерах реквизиты карты, в том числе в виде фотографий.

Если такая необходимость все же возникла, лучше разбить реквизиты на несколько частей и отправить разными каналами (например, в разных мессенджерах или часть по электронной почте, а часть – в мессенджере). И не забудьте потом удалить сообщение с реквизитами. Увы, в наше время это уже не паранойя, а обычное правило цифровой безопасности.

5. Если ваш банк предоставляет возможность ограничивать операции в интернете по вашей карте, обязательно активируйте эту опцию.

Разрешайте онлайн-транзакции только в момент покупки.

6. Не экономьте на СМС-уведомлениях.

Они позволяют максимально быстро узнать о мошеннических транзакциях. Как только пошли внеплановые списания – немедленно блокируйте карту в приложении или попросите сделать это оператора банка (номер телефона указан на обратной стороне карты).

Что говорить можно, а что – нельзя?

Итак, номер карты, состоящий из 16 цифр, пересылать можно; срок действия карты и имя вместе с номером – не рекомендуется, поскольку есть сайты, на которых этой информации, даже без трехзначного CVV-кода, достаточно для проведения оплаты. Разумеется, код безопасности на обратной стороне сообщать никому нельзя, и, если эта информация утекла в Сеть, карту можно выбросить. Нельзя также сообщать никому, особенно по телефону, коды из СМС от банка. Не зря в каждой СМС банк пишет вам, что нельзя никому озвучивать данный код.

Всегда перед оплатой онлайн проверяйте, куда именно вы вводите данные карты – настоящий ли это сайт: проверяйте написание домена, наличие безопасного соединения. Словом, соблюдайте стандартные антифишинговые правила. Также всегда держите включенным антивирус, чтобы он вовремя вас предупредил о том, что вы находитесь на потенциально опасном мошенническом сайте. Любые операции, связанные с картами, совершайте вдумчиво и осознанно – ни в коем случае не на автомате, иначе мошенники при желании легко поймают вас на крючок.

Как защитить реквизиты карты

Какие данные нельзя сообщать и в каких случаях включать параноика

Реквизиты банковской карты — это секретная информация. Если она попадет в руки не тех людей, вы можете потерять деньги.

В России 68% мошеннических операций совершается с помощью реквизитов. Это самый распространенный способ украсть деньги с карты. Мошеннику нужны только цифры, которые написаны прямо на карте, — и он уже сможет вас ограбить.

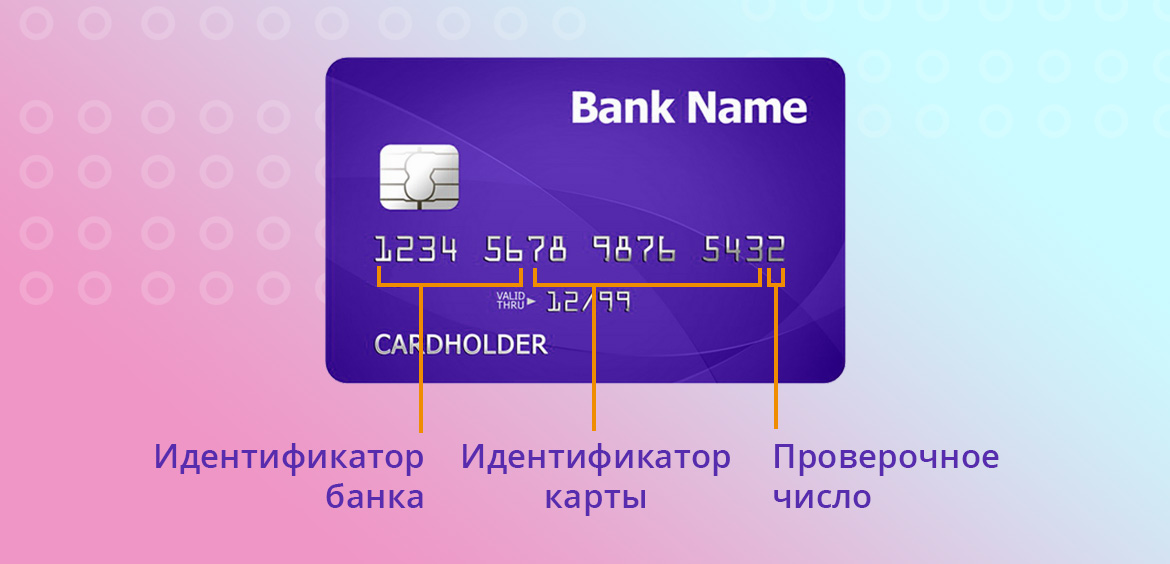

Что за реквизиты?

Реквизиты — это всё, что написано на карте: номер из 16 цифр (иногда 18), имя и фамилия владельца, срок действия и CVC-код — трехзначный код безопасности на обратной стороне. Для удобства мы отнесем к реквизитам и смс-код, который присылает вам банк, когда вы платите в интернете или переводите деньги.

По правилам платежных систем реквизиты нельзя сообщать посторонним. Если банк узнает, что ваши реквизиты попали в чужие руки, то сразу заблокирует карту. Однако кое-что сообщать все-таки можно. Если кратко, дела обстоят так:

Что можно сделать, зная реквизиты карты?

По реквизитам карты можно заплатить в интернете или оформить перевод с карты на карту. Человек, который знает ваши реквизиты, имеет полный доступ к деньгам.

Вернуть потерянное будет сложно. В договорах на оказание банковских услуг прописано, что ответственность за сохранность данных карты несет держатель карты. Если он сам добровольно эти реквизиты сообщил посторонним, банк за такие действия ответственности не несет. Придется обращаться в полицию и если она найдет мошенника, с него и взыскивать ущерб.

Какие реквизиты нужны вору, чтобы украсть мои деньги?

Обычно номер карты, срок действия, CVC-код и код из смс. Но есть магазины, которые проводят операции с меньшим числом реквизитов.

Например, чтобы заплатить на «Амазоне», нужен только номер, имя и срок действия. Ни кода безопасности, ни одноразового пароля из смс не нужно:

Виды мошенничества с картами

Фальшивые банкоматы. Не каждый банкомат, который вы видите, обязательно принадлежит банку. Мошенники могут скупать на черном рынке старые банкоматы, перенастраивать их и получать доступ к данным карты. Снять наличные в таком банкомате не получится — он выдаст сообщение, что купюр нет или что он неисправен. Зато такой банкомат передаст мошенникам все реквизиты карты.

Чтобы обезопасить себя, проверьте банкомат на карте с банкоматами в приложении банка.

Скрытые камеры. Мошенники крепят их на банкомат или прячут где-то возле. Миниатюрная камера направлена на клавиатуру банкомата и записывает, как клиенты вводят пин. Еще камера может записать все реквизиты, указанные на карте: имя владельца, срок действия и даже код безопасности.

Скимминг. Скиммер — это считыватель магнитной ленты на карте. Мошенники прикрепляют его к картоприемнику банкомата.

Банки знают об уловках мошенников, и поэтому начали выпускать банкоматы без картоприемников. На современных банкоматах карту достаточно приложить к специальной площадке со значком бесконтактной оплаты. Если есть альтернатива, рекомендую пользоваться именно такими банкоматами.

Траппинг, или «ливанская петля». Мошенник вставляет в картридер кусок фотопленки или пластика, и карта, попадая в прорезь, не возвращается владельцу, а попадает в конверт, который мошенник вытащит и получит возможность пользоваться картой.

По возможности пользуйтесь банкоматами без прорезей. В них карта в принципе не может быть удержана из-за неисправности устройства и к мошенникам в руки не попадет ни при каких обстоятельствах.

Накладная клавиатура. Мошенники устанавливают на банкомат поддельную клавиатуру поверх оригинальной. Поддельная запоминает все, что вы набираете, и передает нажатия на настоящие клавиши.

Фишинг. Это рассылка писем и уведомлений от имени брендов, банков, платежных систем, почтовых сервисов, социальных сетей. В письме содержится ссылка, якобы ведущая на сайт сервиса, но на самом деле она ведет на сайт мошенников, внешне не отличающийся от оригинала.

Как не попасться на удочку хакеров

Пользователя убеждают ввести данные карты якобы для оплаты товаров или услуг, но на самом деле покупки не происходит, а данные попадают в руки мошенников.

Совет здесь только один: не переходить по ссылкам, если не уверены в их надежности. Убедитесь, что отправитель — именно тот, за кого себя выдает.

Смс-мошенничество. Мошенники через смс убеждают держателя карты перевести деньги. Например, предлагают поучаствовать в розыгрыше приза, получить компенсацию или просто позвонить на платный номер.

Вишинг — телефонное мошенничество. Самый распространенный сейчас вид мошенничества.

Мошенники представляются работниками службы безопасности, сотрудниками правоохранительных органов, Центробанка. Бывает, что они представляются покупателями на сайтах объявлений.

Цель у них одна — получить реквизиты карты: ее номер, код безопасности, а если повезет, то и код из смс.

Можно ли сообщать номер банковской карты и имя владельца

Если у кого-то есть номер карты, он не сможет украсть ваши деньги. Но он может использовать это знание для фишинга: прикинуться банком и выудить у вас другую информацию.

А вот если у мошенника есть и номер карты, и ваше имя латиницей, он сможет подобрать срок действия методом перебора и, например, привязать карту к «Амазону».

Номер карты и имя владельца следует беречь точно так же, как вы бережете данные паспорта.

Мошеннику нужен только номер карты, срок действия и ваше имя, чтобы украсть деньги.

Какие данные карты можно сообщать для перевода денег, а какие нельзя

| Можно сообщать | Нельзя сообщать |

|---|---|

| Номер из 16 цифр | Имя и фамилия |

| Cрок действия | |

| Код безопасности на обратной стороне | |

| Код из смс |

Вопросы о безопасности банковских карт из жизни

Я забыл карту в кафе, вернулся за ней через 15 минут. Надо перевыпускать? Лучше перевыпустить. Если вам не повезет, официант перепишет реквизиты в блокнот или просто сфотографирует карту. Он не будет тратить все деньги, а просто через месяц-другой по-тихому купит что-нибудь в интернете.

Если у вас не подключен смс-банк, вы можете даже не заметить пропажи денег с карты. А если клиент не забил тревогу, то и банк ничего не заметит. Вы никогда не узнаете, что деньги украли.

Официант унес карту, чтобы провести оплату на кассе. Это плохо? Да. Целую минуту он может делать с вашей картой что угодно. Если вам совсем не повезет, официант окажется еще и скиммером: проведет карту через специальный считыватель, потом продаст данные в Таиланд через анонимный форум. Там ребята обналичивают сразу и много.

Чтобы такого не случилось, попросите официанта принести терминал. Сейчас во всех приличных заведениях терминал приносят к столу. Но если такой возможности нет, сходите на кассу вместе с официантом.

Правила пользования банковской картой

При оформлении дебетовой карты или кредитки ее владелец автоматически принимает правила пользования банковской картой, а значит должен знать основы безопасности при использовании. Большинство правил носит рекомендательный характер, но некоторые из них относятся к требованиям банка. Если их не соблюдать, вся ответственность за сохранность данных и денег ложится на клиента. Каждый банк информирует держателя карты, как ею пользоваться и какие сведения нельзя разглашать третьим лицам.

Бробанк собрал самые распространенные рекомендации и правила пользования банковской картой, которые помогут не только обезопасить деньги, но и защитят от мошенничества.

| Стоимость от | 0 Р |

| Кэшбек | До 3% |

| % на остаток | До 7,5% |

| Снятие без % | 150000 ₽/сут. |

| Овердрафт | Нет |

| Доставка | На дом |

Как работать с банковской картой

При оформлении пластиковой карты каждый клиент подписывает соглашение, что он согласен с правилами пользования и условиями обслуживания банковской карты. Обычно общие правила публикуют в открытом доступе на сайте банка на вкладке, которая относится к картам. Также условия и правила использования карт вносят в отдельные разделы договора на комплексное банковское обслуживания. Если их не соблюдать банк вправе расторгнуть договор и приостановить операции по карте.

После получения пластиковой карты следует разобраться, как ею пользоваться, чтобы максимально обезопасить свои или заемные деньги. Наиболее частые операции, которые проводят клиенты – запрос баланса, снятие наличных, пополнение счета, а также оплата за товары и услуги.

Запрос баланса

Через банкоматы можно заказать выписку по проведенным операциям через карту. Эта же информация в более развернутом виде, есть и в личном кабинете на сайте банка. Там видны сведения не только по последним операциям, но и по совершенным покупкам и переводам. У некоторых банков можно получить заверенный чек в электронном виде, в котором перечислены все операции и платежи по карте.

Запрос баланса карты в личном кабинете или мобильном приложении безопаснее для пользователя. Он может это сделать дома, без очереди и посторонних глаз. Кроме того для операции, вообще не надо доставать банковскую карту из кошелька или портмоне. Поэтому с точки зрения защиты информации, такой вариант предпочтительнее.

Пополнение

Пополнить баланс карты можно:

Обналичивание

Снять наличные с карты можно двумя способами:

При работе с терминалами следует уделить пристанное внимание устройству, чтобы на нем не было никаких накладок или других приспособлений, вызывающих сомнение. Кроме того, важно следить за собственной безопасностью не только с точки зрения кражи карты или ее данных, но и обыкновенного воровства наличных денег.

Наиболее безопасны банкоматы, которые находятся внутри банков, торговых залов, отелей, аэропортов и любых других мест под видеонаблюдением.

Платежи

Иногда владельцы карт при оплате видят надпись: «Карта не активна». Такое возможно если:

Посмотрите срок действия на карте. Если до закрытия достаточно времени, значит, ее заблокировали в банке из-за обнаружения мошеннической активности или по другим причинам.

Любые расчеты по банковской карте проводите с соблюдением правил безопасности:

Об остальных мерах предосторожности и правилах поведения при пользовании банковскими картами читайте ниже.

Самые распространенные виды мошенничества с картами

Чтобы обеспечить безопасные расчеты банковскими картами следует знать, какие варианты мошенничества встречаются чаще всего:

Обеспечение безопасности безналичных расчетов пластиковыми картами – трехсторонняя задача. В ней участвует банк-эмитент карты, пользователь и продавец товара или услуги. На середину 2020 года число краж с банковских карт в интернет-магазинах увеличилось в 6 раз.

Какие сведения по карте всегда следует хранить в тайне

Владельцу банковской карты никогда и никому нельзя разглашать:

Как распознать мошенников

Обратите внимание, что сотрудники банков звонят только с официальных номеров телефонов. Если звонок поступает со скрытого номера – это мошенники. Это также относится к смскам и письмам на почту. Особенно бдительно относитесь к сообщениям, если в них указаны дополнительные ссылки для перехода на какие-то сайты. На них якобы можно подтвердить операцию зачисления, отмены платежа, разблокировки карты или проверки баланса.

Пугающие сценарии – наиболее распространенная схема мошенничества. Например, приходит смс о снятии денег со счета или проведении платежа. Там же указан номер телефона, куда надо перезвонить, чтобы подтвердить, что вы не проводили никаких операций. Испуганный пользователь совершает необдуманные действия и может попасться на удочку. Он может позвонить на указанный номер или перейти по ссылке и вступить в контакт с мошенниками. В этот момент и происходит основной этап выуживания информации.

Еще одна распространенная схема, когда у владельца карты запрашивают код из смски, якобы для отмены операции, которую пытались провести злоумышленники. Но именно в этот момент жертва и выдает данные для реального увода денег со своего счета.

Третий вариант, приходит смска с незнакомого номера с поступлением средств на ваш телефон или банковский счет. Потом приходит другое сообщение с просьбой вернуть ошибочное зачисление. Это мошенники. Не возвращайте деньги, не перезванивайте и не общайтесь с ними.

Не надо паниковать, если приходят такие письма или сообщения. Звоните на горячую линию своего банка, пишите письма в онлайн-чат и уточняйте все вопросы там. Кроме того загляните в свой интернет-банк и убедитесь, что все деньги в целости и сохранности.

Обо всех подозрительных звонках и сообщениях обязательно информируйте обслуживающий банк.

Правила безопасного использования дебетовых и кредитных карт

Чтобы не стать жертвой мошенников, соблюдайте общие меры безопасности пользования банковской картой:

Правила безопасности при онлайн-расчетах по карте

Чтобы не потерять деньги с карты при расчетах в интернете, обратите внимание на несколько правил онлайн-платежей:

Соблюдение этих правил поможет снизить риск компрометации данных и увода средств с банковской карты.

Ответственность владельца карты

Вся ответственность за нарушение правил использования банковских карт лежит на пользователе. Кроме того клиент обязан следить за технической исправностью карты и не должен ее целенаправленно портить. Если карта выйдет из строя или будет повреждена, за перевыпуск нового пластика придется заплатить. Платежная карта считается собственностью банка, поэтому он вправе ее истребовать в любой момент. Хотя на практике такого почти не случается, все же стоит поберечь имущество, а не только свои деньги, чтобы избежать возможных недоразумений.

Даже разовая передача карты кому-либо для обналичивания в банкомате может привести к тому, что банк откажет в возврате средств, даже если их уведут мошенники. То же самое относится и к другим операциям – запросу баланса, расчету за товар. В этом случае ПИН-код становится известен другому лицу, а это прямое нарушение правил пользования банковской карты. Поэтому пользователь не сможет доказать, что бережно относился к конфиденциальной информации, которую запрещено разглашать.

Если скрыть от банка сведения о мошеннических операциях по карте, ответственность за все последствия также несет пользователь. Все украденные злоумышленниками деньги банк не вернет и не сможет отследить, кто ответственен за кражу средств. У пользователя карты всего одни сутки, чтобы поставить банк в известность. Если не проинформировать в этот срок, ответственность полностью ложится на клиента банка.

Поставьте в известность свой банк о выезде за границу или передаче кому-либо из родственников дополнительной карты для расчетов за рубежом. В этом случае банк не заблокирует карту и доступ к операциям, если заметит какую-либо активность по счетам и подтверждения в другой стране.

Комментарии: 0

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Можно ли давать номер карты

Реквизиты банковской карты условно делятся на две категории: не подлежащие разглашению ни при каких обстоятельствах и те, которые не считаются конфиденциальными. Можно ли давать третьим лицам номер карты, будет разъяснено далее.

Подробно о номере банковской карты

В зависимости от вида пластика номер на его лицевой стороне может быть напечатан или эмбоссирован (выдавлен). Сервис Brobank.ru напоминает, что номер карты — это не случайная числовая комбинация, а код, в котором шифруется важная информация. В англоязычных документах он указывается в виде PAN (Primary Account Number).

В соответствии с действующим в настоящее время международным стандартом, номер банковской карты имеет следующую структуру: BBBBBBNNNNNNNNNNNNL, расшифровка которой выглядит следующим образом:

Первая цифра номера всегда определяет платежную систему: Mastercard — 5, VISA — 4, МИР — 2. В идентификационном номере банковской карты зашифрована следующая информация: тип (дебетовая или кредитная), год выпуска и даже регион. Помимо этого, числовая комбинация может содержать дополнительную информацию, используемую при авторизации при совершении операций.

Можно ли говорить номер карты третьим лицам

Номер карты не является конфиденциальной информацией, при необходимости его можно и нужно передавать третьим лицам. Для совершения мошеннических действий с банковской картой одного номера будет недостаточно. Интернет-магазины требуют у покупателей дополнительные данные, а банковские сервисы используют несколько вариантов аутентификации потенциального клиента.

При этом номер банковской карты можно сообщать в случае необходимости: в частности, для получения переводов от третьих лиц. Неизбирательное разглашение информации о банковской карте часто приводит к негативным последствиям.

Как мошенники могут воспользоваться номером банковской карты

В контексте информационной безопасности используется термин «социальная инженерия». Под этим понятием подразумевается психологическое манипулирование человеком с целью получения с его стороны конфиденциальной информации. Суть мошеннической схемы заключается в том, что владельцу карты поступает звонок, в процессе которого третьи лица представляются сотрудниками службы поддержки банка.

Держателя карты просят совершить определенные действия или предоставить информацию под предлогом соблюдения правил безопасности. В некоторых случаях подобная схема дает результат: ничего не подозревающий владелец карты самостоятельно дает мошенникам все данные, необходимые для списания денежных средств с баланса карты.

После этого обращаться за помощью в банк — нет смысла, так как клиент нарушил основные правила безопасного использования карты, поэтому кредитная организация освобождается от всякой ответственности.

Подобная схема имеет несколько вариаций, каждая из которых базируется на невнимательности или излишней доверчивости держателя банковской карты, номер которой стал известен третьим лицам.

Какие данные карты нельзя передавать третьим лицам

При оформлении любой банковской карты будущий клиент банка подписывает пользовательское соглашение. В этом документе кредитная организация описывает общие правила пользования картой, а также нормы безопасности, которых пользователь обязан придерживаться.

Передача номера карты не несет для ее обладателя никакого риска, если третьи лица не получают доступ к остальным данным. Никогда и ни при каких обстоятельствах не следует разглашать следующую информацию по банковской карте:

Имея данные о держателе и номере карты, злоумышленники не получают доступ к денежным средствам. Но в связке с любым из вышеуказанных элементов номер становится достаточным средством для совершения определенной операции.

Сотрудники банков не имеют права запрашивать конфиденциальные данные по банковским картам. Если в процессе телефонного разговора собеседник просит указать, к примеру, CVV2 код, то он является мошенником.

На некоторых интернет-площадках достаточно ввести номер карты, данные держателя и срок действия. Этой информации хватит, чтобы совершить покупку: без ввода кода безопасности и без смс-подтверждения платежа.

Общие правила безопасного использования карт

Подавляющее большинство мошеннических схем реализуется благодаря действиям самих же владельцев карт. Из-за их невнимательности злоумышленники получают доступ к деньгам. Несколько рекомендаций помогут гражданам снизить вероятность хищения их средств с баланса банковской карты:

Также необходимо следить за телефонами, с которых поступают звонки. Специалисты кредитных организаций звонят с номеров, о которых есть информация на официальных сайтах. Если звонок поступает с подозрительного номера, рекомендуется самостоятельно перезвонить в банк по основному номеру для получения необходимых разъяснений.

Комментарии: 10

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Довольно крупный и известный интернет магазин Ебей для оплаты товара просит заполнить полные данные карты в том числе трёхзначный код на обратной стороне. На сколько это безопасно? Ведь миллионы людей плльзуются этим магазином. В консультацие банка мне сказали что это не безопасно. Но этот товар есть только там и купить его нужно «позарез». Как поступить? Спасибо.

Абдулл, здравствуйте. При оплате заказа в любом интернет-магазине или маркетплейсе необходимо ввести номер карты, срок действия, трехзначный CVV-код и имя владельца карты. Это — обычная практика. Если вы не хотите «светить» свою основную карту, можете выпустить виртуальную карту, пополнить ее на необходимую сумму и оплатить покупку с использованием ее реквизитов.

С моих кредитных карт сняли деньги, представились сотрудниками банка по работе с бонусами после списания денег я заблокировал карты. Продолжают звонить предлогают открыть пустую карту и они вернут на неё деньги. Скажите на что они ещё способны?

Владимир, добрый день. Мошенники способны на многое. Вам необходимо обращаться в банк, выдавший кредитные карты, и рассказать о случившемся. Кроме того, нужно написать заявление в полицию.

У меня просят назвать данные банковской карты, чтобы перевести мне деньги. Только номера карты без дополнительных данных ( пин-код, срок действия и цифр на обратной стороне) достаточно, чтобы перевести мне деньги?

Андрей, здравствуйте. Вы можете сообщить номер карты для перевода средств и свои ФИО, этого достаточно. Также сейчас можно совершать переводы через Систему быстрых платежей только по номеру телефона получателя.

Имеет ли право сайт запрашивать эти данные?

Татьяна, добрый день. Вся основная информация будет скрыта, поэтому предоставление таких данных серьезных рисков для вас не несет.

На работе при оформлении декретного отпуска по уходу за ребенком до 1.5 лет просят помимо реквизитов карты прислать номер карты,срок действия и фамилию владельца на английском.Зачем и законно ли это?

Уважаемая Юлия, по общему правилу, для перечисления пособия достаточно реквизитов и данных держателя карты. Уточните, зачем вашей организации расширенный объем сведений.